VNDirect: Cầu dầu thô toàn cầu 2023 giảm tốc, doanh nghiệp có tài chính vững mạnh hưởng lợi

Trong báo cáo phân tích ngành dầu khí do VNDirect (HOSE: VND) mới công bố, VND dự báo giá dầu trung bình năm 2023 đạt 90 USD/thùng, trong khi nhu cầu dầu thô toàn cầu giảm tốc.

VNDirect: Cầu dầu thô toàn cầu 2023 giảm tốc, doanh nghiệp có tài chính vững mạnh hưởng lợi

Giá dầu Brent trung bình đạt 90 USD/thùng trong năm 2023

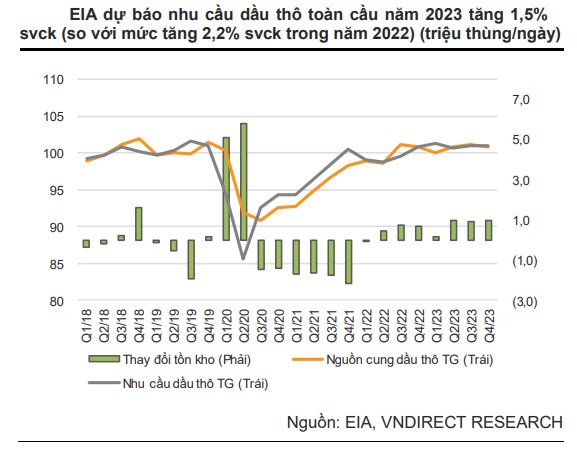

Đối với năm 2023, nhu cầu dầu thô toàn cầu có thể giảm tốc do những trở ngại đến từ đồng USD mạnh hơn, chính sách zero-COVID của Trung Quốc và cuộc khủng hoảng Nga-Ukraine. Cơ quan Thông tin Năng lượng Hoa Kỳ (EIA) dự báo nhu cầu toàn cầu sẽ tăng 1.5% so với cùng kỳ, đạt mức trung bình 101 triệu thùng/ngày cho cả năm 2023 (so với mức tăng 2.2% năm 2022).

Tuy nhiên, VNDirect nhận thấy ít có khả năng thị trường rơi vào tình trạng dư cung, do lo ngại về nhu cầu tiêu thụ chậm lại có thể được xoa dịu bởi những động thái từ phía nguồn cung (đặc biệt là từ OPEC+), hỗ trợ giá dầu duy trì ở mức cao trong năm tới. Về cơ bản, VNDirect kỳ vọng giá dầu Brent trung bình khoảng 90 USD/thùng vào năm 2023.

Các nhóm ngành có cơ hội tăng trưởng

nhu cầu đối với các dịch vụ dầu khí sẽ tăng dần trong những năm tới.

Bên cạnh đó, Luật Dầu khí sửa đổi hứa hẹn sẽ giúp thu hút đầu tư vào phân khúc thượng nguồn tại Việt Nam. Mặc dù cần có thêm các điều khoản và hướng dẫn chi tiết hơn, VNDirect cho rằng việc thông qua Luật Dầu khí sửa đổi là rất quan trọng, giúp tạo hành lang pháp lý thông suốt cho các nhà đầu tư và tăng tính hấp dẫn của môi trường đầu tư trong lĩnh vực dầu khí.

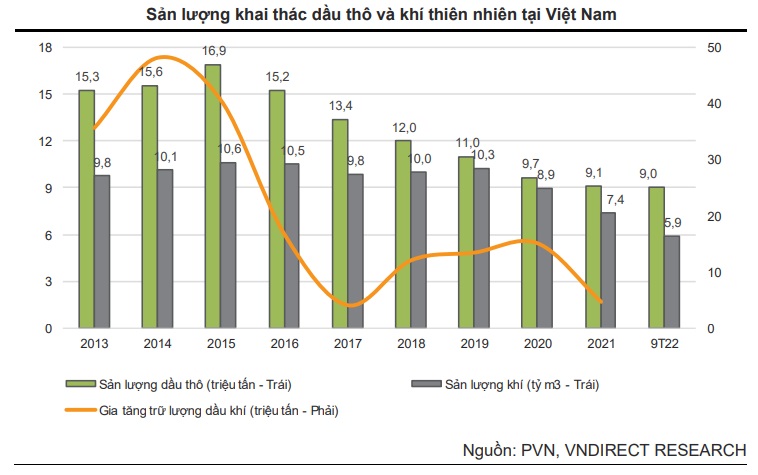

Nhìn chung, VNDirect kỳ vọng một số dự án Thăm dò & Khai thác (E&P) như Lô B, Nam Du - U Minh và Kình Ngư Trắng có khả năng khởi động trong vòng hai năm tới.

Do khung giá khí từ Lô B đã được phê duyệt từ năm 2016, việc trì hoãn kéo dài đã ảnh hưởng tiêu cực đến hiệu quả của kế hoạch ban đầu đối với các nhà máy hạ nguồn do lạm phát và USD tăng giá. Do đó, cần có thời gian để sửa đổi kế hoạch và đệ trình Chính phủ. Đáng chú ý, theo một số nguồn tin trong ngành, dự án này có thể đối mặt sự gián đoạn khác khi nhà điều hành dự kiến cho đấu lại gói thầu EPC giàn xử lý trung tâm (CPP) ngoài khơi. Tuy nhiên, VNDirect cho rằng sự gián đoạn này có thể mở ra cơ hội cho các nhà thầu EPC trong nước như PVS tham gia sâu hơn dự án Lô B. Nhìn chung, VNDirect kỳ vọng dự án Lô B - Ô Môn sẽ có quyết định đầu tư cuối cùng (FID) trong năm 2023.

Trái ngược với các dự án mỏ khí lớn kể trên, các dự án khác liên quan đến phát triển các mỏ hiện hữu như dự án mở rộng mỏ dầu Bạch Hổ, dự án khai thác mỏ dầu Kình Ngư Trắng (Lô 09-2/09) đã được phê duyệt trong vài tháng qua. Các dự án này sẽ bù đắp một phần cho sự cạn kiệt sản lượng của các mỏ lâu năm. Nhờ mặt bằng giá dầu cao và có thể kết nối với hệ thống cơ sở hạ tầng ngoài khơi sẵn có, VNDirect tin rằng các dự án này sẽ sớm được triển khai, cung cấp cơ hội việc làm cho các nhà cung cấp dịch vụ dầu khí trong nước, trước hết là cho các nhà cung cấp dịch vụ khoan và nhà thầu EPC.

Thị trường khoan đang trên đà hồi phục . Hai động lực chính đến từ thị trường Indonesia và Malaysia với nhu cầu năm 2023 dự báo đạt lần lượt 10.3 giàn và 8 giàn. Nguồn cung các giàn khoan tự nâng ở Đông Nam Á nhiều khả năng tiếp tục bị thắt chắt khi nhiều giàn khoan đang được chuẩn bị để di chuyển đến khu vực Trung Đông. Điều này sẽ mang lại nhiều cơ hội việc làm hơn cho các đơn vị cung cấp dịch vụ khoan.

Những trở ngại toàn cầu sẽ làm chậm quá trình chuyển dịch sang điện khí LNG . Theo Dự thảo Quy hoạch phát triển điện 8 (QHĐ8), điện khí LNG sẽ là một trong những nguồn năng lượng quan trọng nhất nhờ khả năng sản xuất điện ổn định và có thể dễ dàng nâng công suất thông qua nhập khẩu. Tuy nhiên, do giá LNG tăng vọt trên toàn cầu do cuộc khủng hoảng Nga-Ukraine kéo dài, VNDirect cho rằng xu hướng chuyển dịch sang điện khí LNG sẽ bị trì hoãn trong ngắn hạn, do giá thành cao sẽ ảnh hưởng đến khả năng cạnh tranh của LNG cũng như tiến độ của các nhà máy điện liên quan.

Nhóm vận tải, dầu khí lại được hưởng lợi theo đà tăng giá cước và nhu cầu tiêu thụ xăng dầu ngày càng tăng. Bên cạnh đó, giá thuê tàu đã phục hồi về mức trước COVID kể từ năm 2022, là tín hiệu tốt cho các đơn vị vận tải dầu khí. Do đó, VNDirect cho rằng thị trường nội địa vẫn sẽ là bệ đỡ vững chắc cho các DN vận tải dầu khí của Việt Nam với sự đóng góp ổn định vào kết quả kinh doanh của các công ty (nhờ cơ chế giá cước thuê tàu hiện tại đảm bảo một mức biên lợi nhuận gộp ổn định).

Doanh nghiệp phân phối xăng dầu dự kiến có năm tích cực hơn. Năm 2023, VNDirect tin tưởng vào tiềm năng phục hồi mạnh của các doanh nghiệp phân phối lớn (từ mức nền thấp năm 2022) nhờ:

Thứ nhất, giá dầu thế giới dự kiến diễn biến ổn định hơn năm 2022, giúp giảm thiểu rủi ro đánh giá lại hàng tồn kho.

Thứ hai, Chính phủ ban hành cơ chế để PVN xử lý vấn đề tài chính đối với Lọc hóa dầu Nghi Sơn (NSR), là tiền đề để NSR hoạt động ổn định trong những năm tới, giúp tăng tỷ trọng nguồn cung nội địa và giảm áp lực chi phí nhập khẩu cho nhóm phân phối.

Thứ 3, các chi phí định mức cấu thành giá cơ sở xăng dầu đã được cơ quan có thẩm quyền điều chỉnh tăng trong tháng 10 và 11. VNDirect cho rằng sự điều chỉnh này sẽ phản ánh sát hơn diễn biến thị trường, giảm bớt áp lực cho các thương nhân kinh doanh xăng dầu.

Thứ 4, nhu cầu tiêu thụ xăng dầu của Việt Nam được dự báo đạt tốc độ tăng trưởng kép 5.5% giai đoạn 2022-2030, là cơ sở để các DN phân phối tăng trưởng trong những năm tới. VNDirect cũng cho rằng các DN phân phối lớn như PLX, OIL có thể có thêm thị phần từ các DN nhỏ khác, vốn có khả năng bị loại khỏi thị trường sau năm 2022 đầy khó khăn.

Doanh nghiệp có tài chính mạnh sẽ hưởng lợi

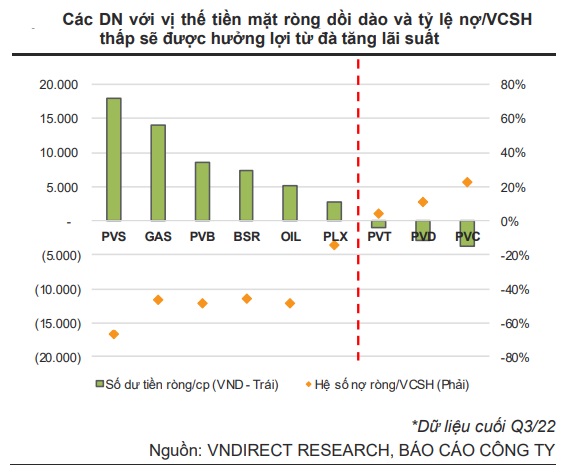

Trong bối cảnh bất ổn kinh tế vĩ mô gia tăng, doanh nghiệp có tình hình tài chính vững mạnh và rủi ro tối thiểu trước việc USD mạnh hơn không chỉ dễ dàng vượt qua khó khăn mà còn có thể hưởng lợi từ môi trường lãi suất cao.

Lãi suất cao hơn sẽ có tác động đáng kể đến toàn bộ nền kinh tế cũng như ngành dầu khí trong thời gian tới. VNDirect thấy tác động trái chiều của môi trường lãi suất tăng lên các DN dầu khí niêm yết phụ thuộc vào tình hình tài chính của mỗi doanh nghiệp.

Đối với các doanh nghiệp có số dư tiền mặt ròng dồi dào và hệ số nợ/vốn chủ thấp, VNDirect cho rằng môi trường lãi suất tăng có thể mang lại lợi ích cho các DN này trong ngắn hạn, hỗ trợ kết quả kinh doanh. Mức độ ảnh hưởng của đà tăng lãi suất sẽ phụ thuộc vào tỷ trọng đóng góp của thu nhập lãi thuần vào kết quả kinh doanh của công ty.

Ngược lại, một số doanh nghiệp có tỷ lệ đòn bẩy cao sẽ gặp khó khăn khi lãi suất tăng. Đặc biệt là chịu áp lực lớn từ lãi suất tăng trong bối cảnh hoạt động kinh doanh cốt lõi phục hồi chậm. Còn về rủi ro tỷ giá, vì hầu hết sản phẩm của các doanh nghiệp dầu khí đều được tính theo USD, doanh thu của các doanh nghiệp này sẽ tăng cùng chiều USD. Điều này có thể bù đắp cho các khoản lỗ tỷ giá do đánh giá lại khoản vay nợ bằng USD cho vốn lưu động.

Mặt khác, một số doanh nghiệp hạ nguồn sẽ đối mặt rủi ro từ việc USD mạnh lên do giá xăng dầu đầu vào được neo theo USD, trong khi giá bán sản phẩm tính theo VNĐ. Bên cạnh đó, các công ty có tỷ trọng nợ vay USD cao sẽ gặp rủi ro lỗ tỷ giá cao hơn các doanh nghiệp khác khi USD tăng giá.

Hồng Đức