Từ FED tới cuộc khủng hoảng tiền tệ châu Âu: Đâu là nguyên nhân đằng sau cú bán tháo trên thị trường tài chính?

Cổ phiếu giảm sâu, lợi suất trái phiếu tăng và đồng USD mạnh lên khi các nhà đầu tư tin rằng quyết tâm chống lạm phát của FED có thể dẫn tới lãi suất cao hơn nhiều, thậm chí đẩy nền kinh tế rơi vào suy thoái.

Cú bán tháo ngày 23/9 diễn ra trên thị trường tài chính toàn cầu khép lại tuần mà FED tăng lãi suất 75 điểm phần trăm trong khi các ngân hàng trung ương khác cũng đồng loạt tăng lãi suất nhằm chống lại xu hướng lạm phát.

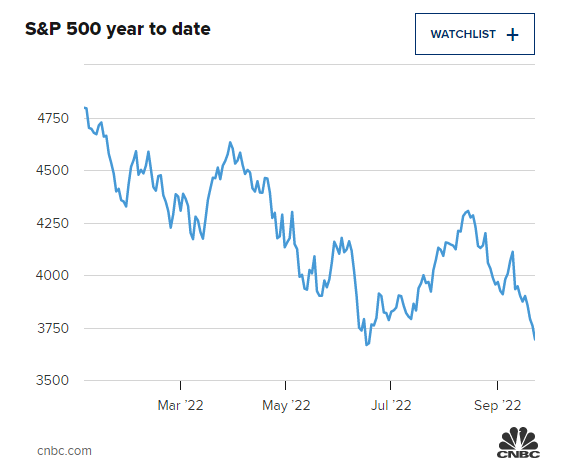

S&P 500 đã giảm 1,7%, đóng cửa ở mức 3.693 điểm. Tuy nhiên, trong phiên giao dịch, có lúc chỉ số này giảm xuống còn 3.647 điểm, thấp hơn đáy hồi tháng 6 là 3.666 điểm. Dow Jones cũng giảm 486 điểm trong phiên xuống còn 29.890 điểm, mức thấp nhất trong năm qua.

|

|

S&P 500 suýt thủng đáy tháng 6. |

Các thị trường châu Âu thậm chí còn giảm nhiều hơn thế. FTSE của Anh và DAX của Đức đều đóng cửa với mức giảm 2%. CAC của Pháp thì giảm tới 2,3%.

Dữ liệu PMI yếu về sản xuất và dịch vụ ở châu Âu kết hợp với cảnh báo của Ngân hàng Trung ương Anh hôm 22/9 về việc quốc gia này đã rơi vào suy thoái tiếp tục khiến tâm lý tiêu cực bao trùm. Thậm chí, Chính phủ Vương quốc Anh cũng tiếp tục gây chấn động cho thị trường vào ngày 23/9 khi công bố kế hoạch chắt giảm thuế và khuyến khích đầu tư để hỗ trợ nền kinh tế của mình.

FED sẽ tiếp tục tăng lãi suất

Sau cuộc họp chính sách kéo dài 2 ngày, FED đã tăng lãi suất 0,75%. Nó không nằm ngoài dự đoán của các nhà đầu tư nhưng việc Ngân hàng Trung ương Mỹ cho biết họ có thể nâng lãi suất huy động lên 4,6% vào đầu năm tới khiến thị trường lo lắng. Hiện tại, lãi suất của FED hiện là 3 đến 3,25%.

“Lạm phát và lãi suất tăng không phải vấn đề của riêng Mỹ. Đó là một thách thức đối với các thị trường tài chính toàn cầu. Rõ ràng, nền kinh tế đang chậm lại trong khi lạm phát gia tăng, buộc các ngân hàng trung ương buộc phải hành động. Ở châu Âu, ECB đang tăng lãi suất từ mức tiêu cực lên tích cực, khi mà khủng hoảng năng lượng và xung đột địa chính trị tiếp tục phủ bóng”, Michael Arone, chiến lược gia đầu tư chính tại State Street Global Advisors, cho biết.

FED cũng dự báo tỷ lệ thất nghiệp có thể sẽ tăng lên 4,4% trong năm tới từ mức 3,7% của hiện tại. Chủ tịch Jerome Powell thì kiên định rằng FED sẽ làm những gì cần làm để đè bẹp lạm phát.

Julian Emanuel, lãnh đạo cấp cao của Evercore ISI, cho biết: “Thừa nhận nền kinh tế Mỹ có thể rơi vào suy thoái, ông Powell đã khởi đầu cho giai đoạn đầy xúc cảm của thị trường gấu. Tin xấu là bạn đang thấy và sẽ tiếp tục thấy nó trong thời gian tới, khi đà bán tháo xảy ra với hầu như mọi loại tài sản”.

Tuy nhiên, những lo lắng về suy thoái cũng khiến cơn sốt trên thị trường hàng hóa hạ nhiệt. Theo đó, giá kim loại và hàng hóa nông nghiệp đều đã giảm mạnh so với mức kỷ lục vài tuần trước. Dầu WTI giảm khoảng 6% xuống chỉ khoảng 78 USD/thùng, mức thấp nhất kể từ đầu tháng Giêng.

Thị trường tiền tệ châu Âu gặp khủng hoảng

Việc Chính phủ Vương quốc Anh công bố kế hoạch cắt giảm thuế sâu, rộng đã làm gia tăng thêm những bất ổn về nợ của nước này. Nó ngay lập tức tác động nặng nề tới đồng bảng Anh. Lợi suất trái phiếu kho bạc kỳ hạn 2 năm của Anh đã tăng lên 3,95% so với mức 1,71% của đầu tháng 8. Lợi suất trái phiếu kho bạc kỳ hạn 2 năm của Mỹ cũng ở mức 4,19% dù đã giảm từ mức 4,25% trước đó. Lợi suất biến động ngược chiều với giá.

Dollar Index hiện đã đạt mức cao nhất 20 năm. Euro thì giảm xuống 1 Euro đổi 0,9696 USD.

Vấn đề không chỉ của riêng châu Âu. Ở Trung Quốc, các biện pháp kiểm soát dịch bệnh nghiêm ngặt cùng mục tiêu về cái gọi là “thịnh vượng chung” đã làm giảm tốc độ tăng trưởng kinh tế. Trung Quốc cũng chậm ban hành các quy định nới lỏng chính sách tiền tệ hoặc gia tăng chi tiêu tài khóa bổ sung ở thời điểm hiện tại.

Trên toàn cầu, vấn đề phổ biến nhất là tăng trưởng chậm lại nhưng lạm phát cao, buộc các ngân hàng trung ương phải tăng lãi để kiềm hãm đà tăng giá. Việc tăng lãi suất đi cùng với kết thúc chương trình mua trái phiếu đang xảy ra ở nhiều nơi.

Hiện tại, FED cho rằng họ có thể tăng lãi suất tới 4,6%. Tuy nhiên, nhiều chiến lược gia không coi đây là mức trần lãi suất của FED. Mọi sự sẽ chỉ ngã ngũ khi người ta nhìn thấy dấu hiệu kết thúc lạm phát.

“Cho đến khi chúng ta có được một bức tranh toàn cảnh về lạm phát giảm, lúc đó lãi suất mới có thể ngừng tăng. Tuy nhiên, sẽ có nhiều biến động cho tới khi điều đó thành sự thực. Thực tế là FED không biết họ có thể tăng lãi suất tới đâu và đây chính là điều khiến các nhà đầu tư không thoải mái”, Peter Boockvar, giám đốc đầu tư tại Bleakley Advisory Group, cho biết.

Theo dõi các dấu hiệu căng thẳng của thị trường

Boockvar cho biết nhừng gì đang xảy ra lúc này là rất khó khăn bởi các ngân hàng trung ương duy trì chính sách tiền tệ lỏng lẻo trong nhiều năm trước khi đại dịch xảy ra. Lãi suất đã bị kìm hãm kể từ cuộc khủng hoảng tài chính năm 2008. Thậm chí, tới gần đây, lãi suất ở châu Âu còn là số âm.

“Các ngân hàng trung ương đã ‘thảnh thơi’ suốt 10 năm qua. Bây giờ, tới lượt họ phải kiểm soát con ngựa bất kham. Nợ và tiền tệ của các nước phát triển giờ đây được giao dịch chẳng khác nào ở những thị trường mới nổi’, Boockvar nhận định.

Marc Chandler, chiến lược gia thị trường trưởng tại Bannockburn Global Forex, cũng cho rằng các nhà đầu tư đang đặt cược lãi suất cuối kỳ của FED có thể lên tới 5%. Tỷ giá cuối kỳ cao hơn sẽ tiếp tục khiến đồng USD mạnh hơn so với các đồng tiền khác.

Hiện tại, Mỹ được một bộ phận nhà đầu tư coi là nơi trú ẩn an toàn. Trong khi đó, các chiến lược gia vẫn theo dõi chặt chẽ biến động ở châu Âu, nơi tỷ giá đang rơi mạnh.

“Điều này giống như câu nói đùa của Warren Buffett: Khi thủy triều rút mới thấy ai không mặc đồ bơi. Có những lĩnh vực vẫn hưởng lợi nhờ lãi suất thấp trong một thời gian dài. Bạn sẽ không biết thực trạng của chúng cho tới khi nước rút đi và để lộ ra những tảng đá”, Chandler nói.

Tham khảo: CNBC