Triển vọng nào dành cho VEA, DHG và GMD?

Các công ty chứng khoán (CTCK) khuyến nghị mua với VEA nhờ thị trường xe hồi phục, lợi nhuận được chia từ Honda và Toyota gia tăng trong 2022-2023; mua DHG trong bối cảnh nhu cầu sử dụng các sản phẩm chăm sóc sức khỏe và sự quan tâm đến các bệnh không truyền nhiễm ngày càng gia tăng; khuyến nghị trung lập GMD dựa trên triển vọng trung và dài hạn đến từ cảng Gemalink và Nam Đình Vũ giai đoạn 2.

Triển vọng nào dành cho VEA, DHG và GMD?

Mua VEA với giá mục tiêu 51,700 đồng/cp

Trong 9 tháng đầu năm 2022, doanh thu và lợi nhuận ròng của Tổng Công ty Máy động lực và Máy nông nghiệp Việt Nam - CTCP (UPCoM: VEA ) lần lượt đạt 3,480 tỷ đồng (tăng 23%) và 5,282 tỷ đồng, tăng 32% so với cùng kỳ năm trước.

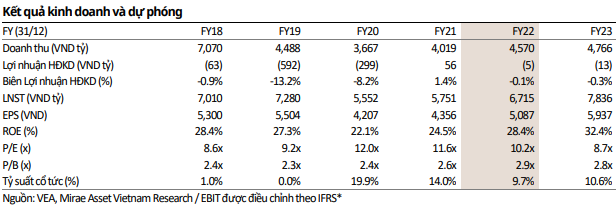

Theo CTCK Mirae Asset Việt Nam (Mirae Asset), thị trường ô tô hồi phục mạnh trong 2022 nhưng dự phóng 2023 sẽ chậm lại do ảnh hưởng của lạm phát. Còn đối với thị trường xe máy đã bước vào đoạn bão hòa khi ước tính lượng xe lưu thông đạt trên 56 triệu chiếc.

Trong đó, VEA là doanh nghiệp hiện đang sở hữu vốn liên doanh Honda, Toyota và Ford với tỷ lệ lần lượt là 30%, 20% và 25%. Tuy nhiên trong các năm qua Ford hầu như không chia cổ tức cho VEA .

Nguồn lợi nhuận lớn nhất của Công ty đến từ lợi nhuận được chia từ Honda, Toyota và lợi nhuận từ tiền gửi. Trong đó, lượng tiền mặt luôn duy trì trên 45% tổng tài sản, Mirae Asset đánh giá VEA sẽ hưởng lợi lớn từ xu hướng tăng lãi suất tiền gửi trong quý 4/2022 và năm 2023. Dự phóng thu nhập tài chính của VEA năm 2022-2023 lần lượt đạt 845 tỷ đồng (tăng 19%) và 943 tỷ đồng, tăng 12% so với cùng kỳ.

Mặt khác, ước tính lợi nhuận được chia từ công ty liên doanh liên kết của VEA trong năm 2022-2023 lần lượt đạt 6,134 tỷ đồng (tăng 18.5%) và 7,062 tỷ đồng, tăng 15.1% so với cùng kỳ. Trong đó, VEA được hưởng lớn lợi nhờ sự chiếm lĩnh của Honda ở thị trường xe máy và Toyata luôn duy trì ở top 3 thị phần ô tô.

Cụ thể, CTCK này dự phóng lợi nhuận ròng của VEA năm 2022-2023 lần lượt đạt 6,715 tỷ đồng (tăng 16.8%) và 7,836 tỷ đồng, tăng 16.7% so với cùng kỳ.

Ngoài ra, với dự phóng lượng tiền ròng luôn duy trì trên 13,500 tỷ, Mirae Asset dự phóng VEA chia cổ tức trong năm 2022-2023 lần lượt là 5,000 đồng/cp cho năm 2022 và 5,500 đồng cho năm 2023, tương ứng với tỷ suất cổ tức so với thị giá hiện tại là 12.7% và 14%.

Kết luận, Mirae Asset khuyến nghị mua cổ phiếu VEA với giá mục tiêu 51,700 đồng/cp.

Xem thêm tại đây

Mua DHG với giá hợp lý 106,300 đồng/cp

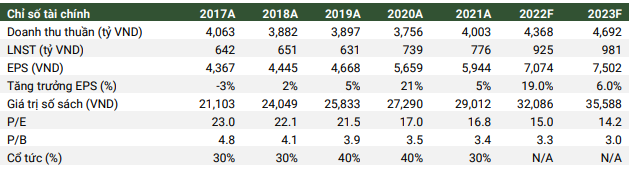

Theo CTCK Phú Hưng ( PHS ), trong 9 tháng đầu năm 2022, CTCP Dược Hậu Giang ( HOSE : DHG ) ghi nhận doanh thu đạt 3,345 tỷ đồng, tăng 15% so với cùng kỳ; lợi nhuận sau thuế đạt 752.2 tỷ đồng (tăng 24.2%), lần lượt thực hiện 79% mục tiêu doanh thu và 88% kế hoạch lợi nhuận năm. Đây là kết quả kinh doanh tốt nhất trong 5 năm qua, phần nào cho thấy sự hợp tác với Taisho đã đơm hoa kết trái.

Trong đó, thành tựu lớn nhất là Taisho đã hỗ trợ Dược Hậu Giang triển khai thành công 2 dây chuyền sản xuất viên nén và viên nén bao phim với gần 100 sản phẩm đạt tiêu chuẩn Japan-GMP.

Đồng thời, DHG đang xây dựng nhà máy thuốc Betalactam đạt tiêu chuẩn JAPAN/EU_GMP với tổng vốn đầu tư 627 tỷ đồng. Dự kiến nhà máy mới sẽ đi vào hoạt động năm 2024 và đưa công suất hiện tại lên gấp đôi. Nhà máy mới sẽ tạo điều kiện cho DHG gia tăng doanh thu thuốc kênh ETC nhóm 2 trong tương lai.

Mặt khác, với chiến lược tăng cường đầu tư kênh điều trị, PHS cho rằng DHG sẽ hưởng lợi tốt hơn từ dư địa tăng trưởng của ngành và xu hướng dài hạn của thuốc kênh ETC nhờ các chính sách của nhà nước bảo vệ thuốc sản xuất trong nước.

Thứ hai, việc nâng cao năng lực sản xuất tạo điều kiện cho công ty thâm nhập sau hơn vào kênh ETC. Chứng nhận Japan-GMP gia tăng khả năng cạnh tranh cho DHG trước EVFTA.

Cuối cùng là tỷ lệ tham gia bảo hiểm y tế ngày càng gia tăng trong toàn dân, tạo cơ hội cho thuốc đấu thầu kênh ETC tăng trưởng trong tương lai.

|

|

Dự phóng kết quả kinh doanh của DHG Nguồn: PHS |

Trong bối cảnh NHNN liên tục tăng lãi suất để kiểm soát lạm phát đã và đang gây sức ép đến hoạt động của doanh nghiệp. Dù vậy, PHS lạc quan về triển vọng DHG trong dài hạn và đưa ra khuyến nghị mua cho cổ phiếu DHG với giá hợp lý là 106,300 đồng/cp.

Tuy nhiên, CTCK này lưu ý các vấn đề rủi ro như kênh dược phẩm thương mại OTC có triển vọng không tích cực trong dài hạn; rủi ro nguồn nguyên liệu và rủi ro cạnh tranh.

Xem thêm tại đây

Khuyến nghị trung lập GMD với giá hợp lý là 50,446 đồng/cp

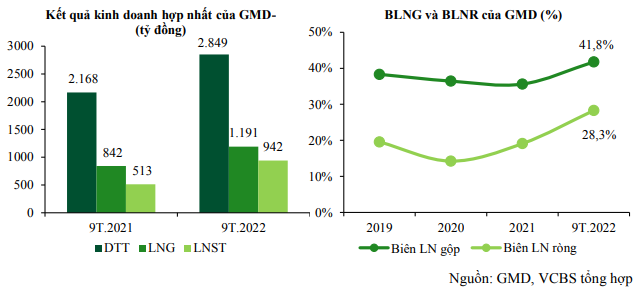

Quý 3/2022, CTCP Gemadept ( HOSE : GMD ) ghi nhận kết quả tăng trưởng khả quan với doanh thu thuần đạt gần 992 tỷ đồng, tăng 36% và lợi nhuận sau thuế đạt gần 287.5 tỷ đồng, tăng gần 77% so với cùng kỳ.

Lũy kế 9 tháng năm 2022, doanh thu thuần đạt gần 2,850 tỷ đồng, tăng 31% và lợi nhuận sau thuế đạt gần 941.5 tỷ đồng, tăng gần 84% so với cùng kỳ. Biên lợi nhuận cải thiện tích cực nhờ tỷ lệ chi phí lãi vay và chi phí quản lý doanh nghiệp giảm và ghi nhận lãi tăng mạnh từ các doanh nghiệp liên doanh liên kết.

Theo CTCK Ngân hàng TMCP Ngoại thương Việt Nam ( VCBS ), so với mức tăng trưởng chậm của toàn ngành, hoạt động khai thác cảng của GMD vẫn duy trì kết quả tăng rưởng ấn tượng với sản lượng hàng container thông qua so với cùng kỳ.

Trong đó, VCBS chỉ ra những động lực chính thúc đẩy gia tăng hiệu quả kinh doanh của GMD bao gồm:

Thứ nhất, triển vọng tăng trưởng lợi nhuận tích cực nhờ đóng góp của cảng Gemalink. Giai đoạn 1 của cảng Gemalink đã được khai thác chính thức vào tháng 6/2021, cảng Gemalink đã bắt đầu ghi nhận lãi kể từ quý 4/2021, giúp cải thiện biên lợi nhuận của toàn Công ty.

Thứ hai, động lực tăng trưởng trong trung hạn đến từ giai đoạn 2 cảng Nam Đình Vũ. Giai đoạn 2 của cảng Nam Đình Vũ đang được gấp rút triển khai, dự kiến đưa vào khai thác trong quý 1/2023. Với công suất thiết kế 500,000 TEU/ năm, dự án kỳ vọng mang đến dư địa tăng trưởng cho nhóm cảng của công ty tại Hải Phòng trong ít nhất 2-3 năm tới.

Như vậy, VCBS đánh giá cao triển vọng tăng trưởng của GMD trong trung và dài hạn nhờ cảng Gemalink và cảng Nam Đình Vũ giai đoạn 2. Tuy nhiên, CTCK này cho rằng những căng thẳng địa chính trị leo thang và tình trạng suy thoái toàn cầu có thể gây sức ép đến tốc độ tăng trưởng doanh thu và lợi nhuận của các doanh nghiệp cảng biển nói chung và GMD nói riêng trong giai đoạn cuối năm 2022 và kéo dài đến năm 2023.

Năm 2023, VCBS dự phóng doanh thu thuần và lợi nhuận sau thuế của công mẹ đạt lần lượt hơn 3,990 tỷ đồng, (tăng 4%) và hơn 1,172 tỷ đồng, tăng 11% so với cùng kỳ.

Từ những dự báo trên VCBS đưa ra khuyến nghị trung lập cổ phiếu GMD với mức định giá hợp lý là 50,446 đồng/cp.

Xem thêm tại đây

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thế Mạnh