Triển vọng nào cho BMP, FPT và IDC?

Các công ty chứng khoán (CTCK) cho rằng BMP là cơ hội đầu tư tiềm năng theo trường phái cổ tức do mức sinh lợi từ cổ tức hấp dẫn; mua với FPT dựa trên tăng trưởng ổn định bất chấp bối cảnh vĩ mô suy thoái; khả quan IDC nhờ động lực tăng trưởng từ quỹ đất khu công nghiệp lớn thứ ba cả nước.

Triển vọng nào cho BMP, FPT và IDC?

Các công ty chứng khoán (CTCK) cho rằng BMP là cơ hội đầu tư tiềm năng theo trường phái cổ tức do mức sinh lợi từ cổ tức hấp dẫn; mua với FPT dựa trên tăng trưởng ổn định bất chấp bối cảnh vĩ mô suy thoái; khả quan IDC nhờ động lực tăng trưởng từ quỹ đất khu công nghiệp lớn thứ ba cả nước.

BMP là cơ hội đầu tư tiềm năng theo trường phái cổ tức

Theo CTCK Tiên Phong (TPS), CTCP Nhựa Bình Minh (HOSE: BMP) là doanh nghiệp sản xuất nhựa top đầu Việt Nam với thị phần lớn nhất khu vực miền Nam và thứ 2 cả nước.

Công ty ghi nhận kết quả kinh doanh tích cực trong quý 1/2023 với doanh thu và lãi sau thuế lần lượt đạt 1,450 tỷ đồng và 281 tỷ đồng, tăng trưởng 7% và 120% so với cùng kỳ. Kết quả khả quan được thúc đẩy từ sản lượng tiêu thụ phục hồi, ước đạt 25.5 ngàn tấn và tỷ suất lợi nhuận gia tăng.

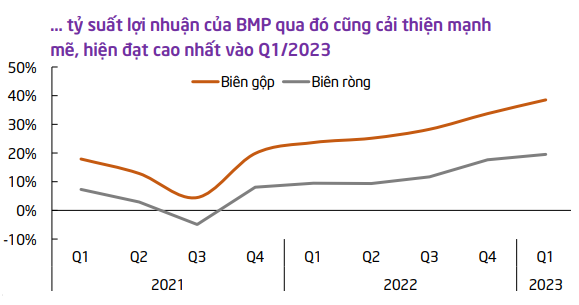

Kể từ quý 3/2021, biên lợi nhuận của BMP liên tục mở rộng nhờ chênh lệch giá bán thành phẩm so với giá nguyên liệu. Tại thị trường cạnh canh, giá hạt nhựa - nguyên liệu đầu vào của Công ty đang trong xu hướng giảm mạnh do giá dầu giảm và nhu cầu yếu. Tại quý 1/2023, BMP ghi nhận biên lợi nhuận đạt cao nhất, đạt 38.5%.

|

|

Nguồn: TPS |

Với kết quả kinh doanh tăng trưởng mạnh trong 2022 cùng tiềm lực tài chính dồi dào, dư nợ và chi phí đầu tư mới thấp, BMP đang gia tăng mức chi trả cổ tức với tỷ lệ chi trả 84% cho năm 2022 (99% nguồn lợi nhuận sau thuế). Qua năm 2023, Công ty đề xuất chi trả cổ tức tối thiểu 50% nguồn lợi nhuận sau thuế.

TPS đánh giá cao BMP về triển vọng kinh doanh đang xu hướng hưởng lợi nhờ chênh lệch giá nguyên liệu và giá bán thành phẩm cùng sản lượng tiêu thụ đang phục hồi. Qua đó, BMP là cơ hội đầu tư tiềm năng theo trường phái cổ tức với suất cổ tức >10%/năm.

Rủi ro đầu tư có thể tới từ biến động giá nguyên liệu; thị giá cổ phiếu gia tăng 34% kể từ 03/2023 đem đến rủi ro điều chỉnh do chốt lời ngắn hạn. Tuy nhiên, thông tin thoái vốn của SCIC cũng có thể hỗ trợ cho sự tăng giá của cổ phiếu BMP.

Xem thêm tại đây

Mua FPT với giá mục tiêu là 95,900 đồng

Theo CTCK Rổng Việt (VDSC), kết thúc quý 1/2023, CTCP FPT (HOSE: FPT) ghi nhận doanh thu và lãi sau thuế đạt 11.7 ngàn tỷ đồng, và 1.5 ngàn tỷ đồng, tăng lần lượt 20% và 21% so với cùng kỳ.

Kỳ này, tỷ suất lợi nhuận ròng đã phục hồi trở lại mức bình thường ở mức 12.8%, sau khi đã giảm sâu trong quý 4/2022 (10.4%) do chi phí tài chính tăng đột biến và dự phòng phải thu khó đòi.

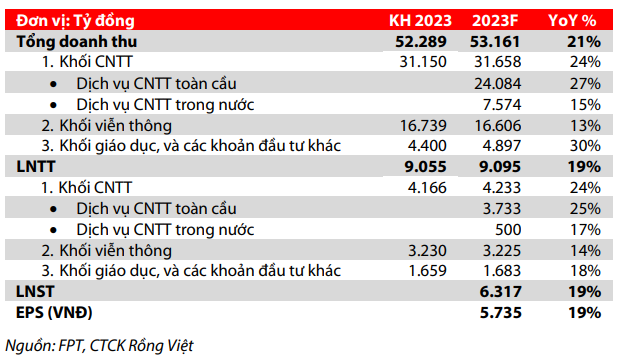

Năm 2023, VDSC dự báo doanh thu hợp nhất của FPT sẽ đạt 53.1 ngàn tỷ đồng, tăng 21% so với kết quả năm trước, lãi trước thuế dự kiến 9.1 ngàn tỷ đồng, tăng 19%. EPS năm 2023 sẽ đạt 5,735 đồng.

Về từng mảng kinh doanh, đối với mảng công nghệ: Trong bối cảnh tăng trưởng kinh tế của Mỹ và EU chậm lại, tăng trưởng năm nay có thể sẽ yếu hơn, thể hiện qua tỷ lệ ký mới/doanh thu thấp hơn trong quý 4/2022. Tuy nhiên, VDSC cho rằng sự phục hồi của thị trường Nhật Bản, cùng với việc đồng yên ổn định và việc hợp nhất Intertec kể từ tháng 3/2023 sẽ giúp duy trì tăng trưởng lợi nhuận trên 20% so với cùng kỳ.

Ở mảng viễn thông, FPT đang cố gắng đẩy mạnh các dịch vụ truyền hình trả tiền, viễn thông B2B để duy trì tốc độ tăng trưởng hai chữ số cho khối này, khi sự bão hòa của ngành đang khiến dịch vụ băng rộng cố định gặp đôi chút khó khăn.

Còn với giáo dục và các khoản đầu tư khác, mảng giáo dục và các công ty con mới thành lập như FPT Digital và FPT Smart Cloud sẽ dẫn dắt tăng trưởng doanh thu, nhưng lợi nhuận từ các công ty liên kết (FRT và Synnex FPT) giảm so với cùng kỳ sẽ làm kéo lùi tốc độ tăng trưởng lợi nhuận trước thuế.

|

|

Dự phóng kết quả kinh doanh năm 2023 của FPT |

Với tiềm năng tăng trưởng lợi nhuận, VDSC lặp lại khuyến nghị mua cổ phiếu FPT, với giá mục tiêu là 95,900 đồng.

CTCK này tin rằng mảng Dịch vụ CNTT toàn cầu, động lực tăng trưởng chính của FPT, sẽ mang lại mức tăng trưởng hai con số bền vững trong vòng 3 đến 5 năm tới nếu doanh nghiệp này thể hiện cam kết tăng cường hơn nữa khả năng bàn giao dịch vụ cho tại Mỹ và EU thông qua việc mua lại các công ty tư vấn DX (quy mô giao dịch khoảng 30-50 triệu USD cho năm 2023).

Xem thêm tại đây

IDC khả quan với giá mục tiêu 42,600 đồng/cp

Theo CTCK VNDirect, trong hai năm tới có nhiều thách thức hơn đối với doanh nghiệp phát triển bất động sản Khu công nghiệp (KCN) do quá trình phê duyệt dự án chậm và nguồn vốn hạn chế. Tuy nhiên, điều này có thể là cơ hội cho các doanh nghiệp có quỹ đất sẵn sàng cho thuê lớn như Tổng Công ty IDICO - CTCP (HNX: IDC).

Hiện IDC sở hữu 10 KCN đang hoạt động có tổng diện tích trên 3,400 ha, và là doanh nghiệp phát triển KCN niêm yết lớn thứ ba về quỹ đất còn lại có thể cho thuê (khoảng 751ha).

Mặt khác, IDC là một trong số ít doanh nghiệp phát triển bất động sản KCN tại Việt Nam được phép phân phối điện trực tiếp đến khách thuê tại các KCN Nhơn Trạch. Ngoài ra, Công ty này dự kiến sẽ vận hành các trạm biến áp 189MVA tại KCN Hựu Thạnh trước năm 2026, giúp thúc đẩy sản lượng phân phối điện của IDC đạt tăng trưởng kép hàng năm 7.2% giai đoạn 2023-2030.

Bên cạnh đó, IDC đã khởi công xây dựng dự án điện mặt trời áp mái đầu tiên với công suất lắp đặt 1.1MWp vào quý 3/2022 và kỳ vọng sẽ nâng cao công suất lên 120MW đến năm 2026.

Cùng với sự phục hồi của sản lượng thủy điện lên mức 440 triệu kWh, tăng 19% so với cùng kỳ trong năm 2023 khi dự án Đăk Mi 3 hoạt động trở lại, VNDirect dự phóng doanh thu từ năng lượng của IDC sẽ đạt tăng trưởng kép 12.6% giai đoạn 2023-2025.

Với dòng tiền ổn định từ mảng năng lượng và BOT (3,000-3,500 tỷ đồng/năm), VNDirect cho rằng IDC sẽ giảm thiểu trước rủi ro siết tín dụng vào thị trường bất động sản.

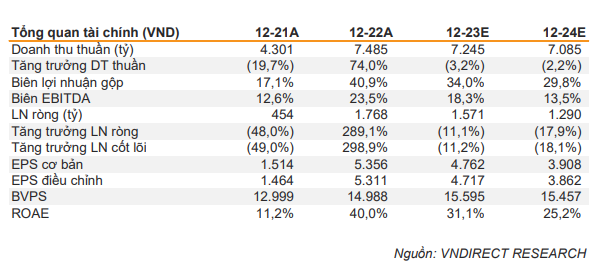

CTCK dự báo lãi ròng năm 2023 và 2024 của IDC sẽ giảm 11.1% và 17.9% so với cùng kỳ, lần lượt đạt 1,571 tỷ đồng và 1,290 tỷ đồng do các KCN đã lấp đầy còn lại chưa đủ điều kiện ghi nhận doanh thu một lần. Tuy nhiên, sang đến năm 2025, dự kiến lãi ròng của IDC sẽ phục hồi mạnh mẽ 37.9%, lên 1,867 tỷ đồng nhờ có thêm sự đóng góp của KCN mới Tân Phước 1.

|

|

Dự phóng kết quả kinh doanh giai đoạn 2023-2024 của IDC |

Cuối cùng, IDC đang có tỷ suất cổ tức hấp dẫn là một lợi thế. Công ty đặt mục tiêu trả cổ tức tiền năm 2023 là 4,000 đồng/cp, tương đương tỷ suất cổ tức 10.6%.

Với những luận điểm trên, VNDirect khuyến nghị khả quan cổ phiếu IDC với giá mục tiêu 42,600 đồng/cp. Các yếu tố thúc đẩy tăng giá gồm diện tích và giá cho thuê cao hơn dự kiến; dự án mới khai thác sớm hơn dự kiến.

Dù vậy, rủi ro giảm giá có thể từ doanh thu cho thuê đất KCN thấp hơn dự kiến, và việc cấp phép cho dự án mở bán mới chậm hơn dự kiến.

Xem thêm tại đây

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thế Mạnh