Trái phiếu bất động sản tăng nhiệt, nhà đầu tư cần cẩn trọng

Cả SSI Research và Chứng khoán KB Việt Nam (KBSV) đều cảnh báo về những rủi ro vỡ nợ liên quan đến thị trường bất động sản, sau khi ghi nhận lượng trái phiếu doanh nghiệp tăng vọt, lên đến 1,6 triệu tỷ đồng sau 3 quý của năm nay. Trong đó, trái phiếu ngành ngân hàng và bất động sản chiếm 65% thị trường.

|

|

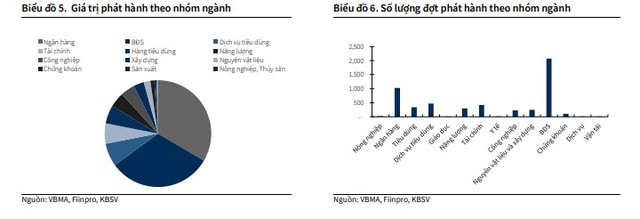

Giá trị và số lượng đợt phát hành trái phiếu doanh nghiệp theo nhóm ngành. Ảnh: KBSV |

Cụ thể, trong báo cáo mới đây, KBSV thống kê, kể từ năm 2005 khi thị trường trái phiếu doanh nghiệp Việt Nam bắt đầu hoạt động, tổng giá trị phát hành tính đến đầu Q3/2022 đạt gần 2,5 triệu tỷ đồng với hơn 5.000 đợt phát hành, đóng vai trò quan trọng giúp cung ứng vốn cho nền kinh tế. Quy mô thị trường hiện đã tăng mạnh 140 lần lên khoảng 1,6 triệu tỷ đồng, tương ứng gần 18,3% GDP và bằng 14,2% dư nợ tín dụng toàn ngành.

Đánh giá giai đoạn 2019 – 2021 là thời điểm bùng nổ của thị trường, KBSV cho biết, số lượng phát hành trái phiếu doanh nghiệp giai đoạn này tăng đột biến. Chỉ tính riêng 3 năm trên, giá trị phát hành lên đến gần 1,6 triệu tỷ đồng, chiếm 64% tổng lượng phát hành từ 2005 - 2022 khiến quy mô/GDP tăng từ mức 7,3% trong năm 2018 lên gần 18,9% trong năm 2021.

Trong đó, nhóm bất động sản và ngân hàng chiếm tỷ trọng cao nhất trong cơ cấu phát hành, lần lượt chiếm 65% về giá trị và 60% về số lượng các đợt phát hành. Về lãi suất, nhóm bất động sản có mức lãi suất bình quân cao nhất so với các nhóm ngành khác (quanh mức 10,9%) với kỳ hạn 3 năm.

“Việc các doanh nghiệp đẩy mạnh phát hành trái phiếu trong giai đoạn trên làm gia tăng áp lực đáo hạn vào năm 2022 - 2026. Theo thống kê, năm 2023 và 2024, giá trị đáo hạn trái phiếu của nhóm bất động sản lần lượt đạt 120.400 tỷ đồng (chiếm 32,1%) và 121.100 tỷ đồng (chiếm 32%)” – bà Phạm Hoàng Bảo Nga, Chuyên viên cao cấp Bất động sản và nhà ở KBSV phân tích.

Nhận xét về điều này, đại diện KBSV lý giải, các doanh nghiệp bất động sản tích cực phát hành trái phiếu doanh nghiệp giai đoạn 2018 – 2021 do khó tiếp cận vốn vay từ hệ thống ngân hàng khi Ngân hàng Nhà nước nêu rõ chủ trương giám sát chặt chẽ tín dụng bất động sản, thông qua việc ban hành các quy định, thông tư mới.

Bên cạnh đó, nhiều doanh nghiệp bất động sản không đáp ứng đủ điều kiện vay vốn từ ngân hàng nên đã chuyển sang phát hành trái phiếu với lãi suất cao, thậm chí còn không yêu cầu tài sản đảm bảo và chịu giám sát hoạt động giải ngân tiền như đi vay ngân hàng.

Còn theo thống kê của SSI Research, trong quý 2 năm nay, các doanh nghiệp phát hành 164.000 tỷ đồng trái phiếu, gấp 3,7 lần quý 1 và tăng gần 30% so với cùng kỳ năm trước, chủ yếu là phát hành riêng lẻ.

Lũy kế nửa đầu năm, tổng lượng trái phiếu doanh nghiệp phát hành là 208.900 tỷ đồng, tăng 18,3%. Tuy nhiên, quán quân phát hành đã có sự "đổi ngôi", khi vị trí dẫn đầu thuộc về các doanh nghiệp bất động sản, với quy mô hơn 92.000 tỷ đồng (44,2%). Các ngân hàng phát hành hơn 68.000 tỷ đồng (32,7%), còn lại là các doanh nghiệp năng lượng và khoáng sản, định chế tài chính phi ngân hàng, phát triển hạ tầng.

"Mặc dù các điều kiện phát hành được siết chặt, khả năng tiếp cận của nhà đầu tư cá nhân giảm sau những quy định mới, nhưng nhu cầu đầu tư trái phiếu doanh nghiệp vẫn rất lớn. Nguyên nhân chủ yếu đến từ chênh lệch giữa lợi suất trái phiếu và lãi suất huy động", ông Phan Tùng Lâm, Giám đốc Kinh doanh trái phiếu và sản phẩm cấu trúc, CTCP Chứng khoán SSI đánh giá.

Trong bối cảnh lãi suất tiết kiệm liên tục giảm từ đầu năm, trái phiếu doanh nghiệp trở thành kênh đầu tư hấp dẫn khi xét về khả năng sinh lời. Lợi tức trái phiếu doanh nghiệp cao hơn từ 1-1,7%/năm so với kênh tiền gửi tiết kiệm. Thậm chí, một số doanh nghiệp bất động sản còn huy động vốn trái phiếu với lãi suất trên 10% mỗi năm. Nếu so với mặt bằng lãi suất huy động hiện nay, mức lợi suất này gần gấp đôi.

Ngoài ra, nhu cầu tìm kiếm kênh đầu tư lãi suất cố định để trú ẩn trong thời gian dịch bệnh phức tạp cũng tăng lên khi các kênh đầu tư khác như vàng, USD hay chứng khoán chững lại.

Cả KBSV lẫn SSI Research đều cho rằng nhà đầu tư cần cẩn trọng trước bài toán lãi suất cao của trái phiếu bất động sản. Bởi thị trường tiềm ẩn nhiều rủi ro.

Tuy được dự báo sẽ còn "tăng nhiệt" nhờ lợi suất cao, nhưng kênh trái phiếu cũng tiềm ẩn rủi ro. Đây cũng là nguyên nhân chính khiến Bộ Tài chính nhiều lần phải đưa ra cảnh báo cho các nhà đầu tư nhỏ lẻ tham gia thị trường này, khi mà thống kê số lượng nhà đầu tư cá nhân tăng vọt trong nửa đầu năm, lên 27%.