Thị trường ngược dòng ngoạn mục, nhiều “cá mập” bớt lỗ sau tháng 11

VN-Index đảo chiều tăng gần 2% trong tháng 11 cùng hàng loạt nhóm cổ phiếu hồi phục mạnh từ đáy đã giúp hiệu suất của hầu hết các quỹ đầu tư lớn được cải thiện đáng kể.

Sau khởi đầu khó khăn và có thời điểm rơi xuống đáy 2 năm, thị trường chứng khoán đã có một pha ngược dòng đầy ngoạn mục trong nửa sau tháng 11, đặc biệt là cú nước rút trong những ngày cuối cùng. VN-Index đảo chiều tăng gần 2% cùng hàng loạt nhóm cổ phiếu hồi phục mạnh từ đáy. Hiệu suất của hầu hết các quỹ đầu tư lớn cũng theo đó được cải thiện đáng kể.

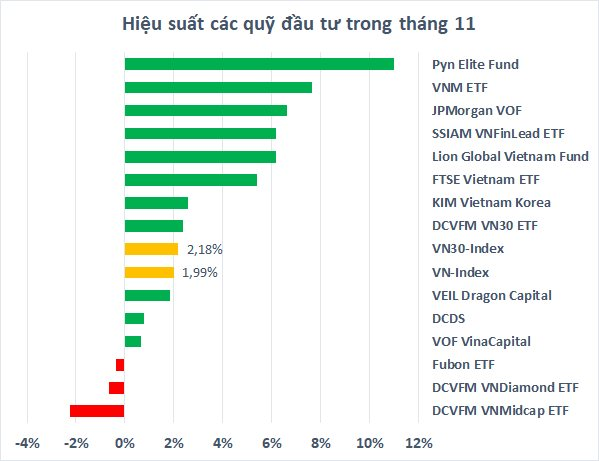

Nổi bật nhất là Pyn Elite Fund khi quỹ ngoại đến từ Phần Lan đạt hiệu suất tăng trưởng xấp xỉ 11%. Top tỷ trọng cao trong danh mục của quỹ hiện gồm nhiều cổ phiếu ngân hàng như CTG, TPB, MBB, HDB và chứng chỉ quỹ mô phỏng nhóm tài chính VNFinLead. Các cổ phiếu này đều đã có nhịp tăng mạnh từ đáy hồi giữa tháng 11 với mức tăng hàng chục %.

Ngoài Pyn Elite, các quỹ chủ động như JPMorgan VOF, Lion Global Vietnam Fund, KIM Vietnam Korea cũng có hiệu suất khả quan hơn so với 2 chỉ số VN-Index và VN30. Trong khi đó, VEIL Dragon Capital, DCDS và VOF VinaCapital lại không thể chiến thắng thị trường dù hiệu suất vẫn dương.

Hiệu suất của VEIL chịu ảnh hưởng đáng kể bởi diễn biến kém sắc của MWG – cổ phiếu chiếm tỷ trọng hàng đầu trong danh mục sau thông tin có thể tăng trưởng âm trong năm 2022 và Bách Hóa Xanh, Nhà thuốc An Khang phải kéo dài lộ trình hòa vốn. Trong khi đó, việc nắm giữ trái phiếu với tỷ trọng khá lớn trong danh mục cũng đã tác động đến hiệu suất của DCDS và VOF VinaCapital trong tháng vừa qua.

Nhóm các quỹ ETF cũng chia nửa buồn vui trong tháng 11 với một vài sự khác biệt nhất định về cấu phần danh mục. VNM ETF, SSIAM VNFinLead ETF, FTSE Vietnam ETF và VN30 ETF chiến thắng thị trường trong khi 2 thỏi nam châm hút vốn ngoại là Fubon ETF và Diamond ETF cùng với tân binh VNMidcap ETF lại có hiệu suất âm.

Diamond ETF cũng chịu ảnh hưởng bởi diễn biến của “viên kim cương” lớn nhất là MWG. Trong khi đó, đà lao dốc của NVL trong tháng 11 đã tác động mạnh đến hiệu suất của Fubon ETF. Trước khi liên tục giảm sàn, cổ phiếu bất động sản này còn nằm trong top 5 khoản đầu tư lớn nhất của quỹ với tỷ trọng hơn 8,5%. Với VNMidcap ETF, việc dòng tiền tập trung giải phóng vào nhóm vốn hóa lớn đã phần nào khiến một số cổ phiếu trong danh mục của quỹ khó hút tiền.

Sóng gió mở ra cơ hội

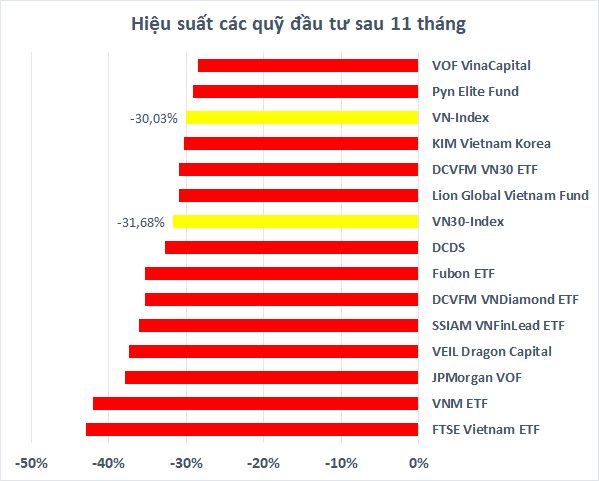

Mặc dù “gỡ gạc” được phần nào trong tháng 11 nhưng các quỹ đầu tư lớn trên thị trường vẫn còn lỗ nặng từ đầu năm. Hiệu suất của hầu hết các “cá mập” đều tệ hơn cả mức giảm 30% của VN-Index. Chỉ có VOF VinaCapital và Pyn Elite Fund khả quan hơn đôi chút nhưng cũng đều lỗ trên 28% sau 11 tháng.

Với đặc thù mô phỏng theo rổ chỉ số nhất định, các quỹ ETF có phần khó xoay sở hơn trước những biến động không thuận lợi của thị trường chung. Hầu hết các ETF đều lỗ sâu hơn mức giảm của VN-Index, thậm chí một số cái tên như VNM ETF, FTSE Vietnam ETF còn có hiệu suất âm đến hơn 40% từ đầu năm.

Dù vậy, triển vọng của chứng khoán Việt Nam vẫn được đánh giá lạc quan minh chứng là việc các quỹ ETF liên tục hút tiền rất mạnh thời gian gần đây. Trong tháng 11, dòng vốn vào thị trường qua kênh ETF lên đến hơn 8.000 tỷ đồng, cao nhất trong nhiều năm trở lại đây. Lũy kế 11 tháng, các quỹ ETF đã hút ròng hơn 17.000 tỷ đồng, con số kỷ lục trong lịch sử.

Theo đánh giá của Fubon ETF, VN-Index đã điều chỉnh về sát với đường trung bình 10 năm, độ lệch chuẩn trong ngắn hạn là lớn và các khía cạnh kỹ thuật đều cho thấy những tín hiệu tích cực. Định giá P/E cũng đã giảm xuống mức thấp lịch sử và tạo cơ hội tốt cho một sự phục hồi mạnh từ vùng đáy ngắn hạn. “Thời điểm hiện tại cho tới tháng 2/2023 sẽ là giai đoạn vô cùng tốt để đầu tư vào thị trường chứng khoán Việt Nam” – quỹ đầu tư nhấn mạnh.

Đồng quan điểm, ông Petri Deryng – nhà sáng lập và quản lý Pyn Elite Fund chia sẻ rằng các nhà đầu tư nước ngoài hiện đang xem Việt Nam là cơ hội tuyệt vời để rót tiền nhiều hơn nữa khi triển vọng trong 5 năm tới được đánh giá rất cao. Về câu chuyện nâng hạng, ông Petri Deryng cho rằng MSCI mới là chìa khóa chính.

“Nhiều quỹ thị trường mới nổi hiện chưa thể tiếp cận vào Việt Nam khi mới chỉ là thị trường cận biên (Frontier market). Việc nâng hạng sẽ giúp thị trường chứng khoán Việt nam mở rộng quy mô gấp 5 thậm chí gấp 10 lần so với hiện tại. Đối với các doanh nghiệp nhà nước, giá IPO sẽ tốt hơn rất nhiều nếu như được nâng hạng”