Tập đoàn của Warren Buffett báo lỗ hơn 40 tỷ USD vì thị trường biến động, nhưng vẫn mạnh tay "gom" cổ phiếu năng lượng

Tuy nhiên, tỷ phú Warren Buffett cho biết ông muốn đánh giá hoạt động công ty thông qua lợi nhuận hoạt động. Lợi nhuận hoạt động của Berkshire đã tăng gần 3 tỷ USD so với năm ngoái.

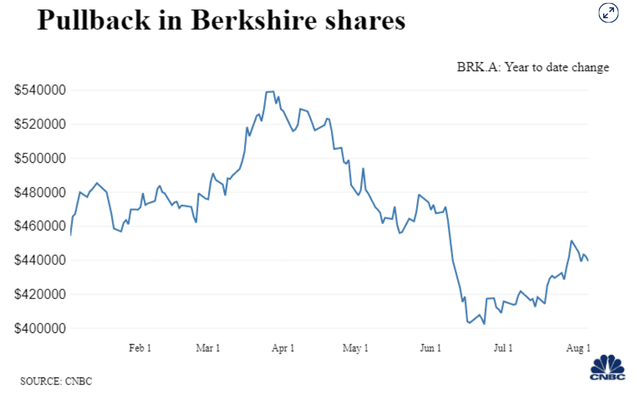

Lợi nhuận của Berkshire Hathaway đã giảm trong quý II vừa qua do biến động thị trường gây áp lực cho danh mục đầu tư với số lượng cổ phiếu lớn.

Tập đoàn có trụ sở tại Omaha - sở hữu nhiều doanh nghiệp từ công ty bảo hiểm Geigo, đường sắt BNSF Railway đến hãng sản xuất đồ thể thao Brooks Running, đã báo lỗ 43,8 tỷ USD, tương đương giảm 29.759 USD/cổ phiếu hạng A. Trong khi đó, đầu năm nay tập đoàn báo lãi 28,1 tỷ USD tương đương 18.488 USD /cổ phiếu.

Lợi nhuận hoạt động của Berkshire - không bao gồm một số lợi nhuận của các khoản đầu tư, tăng từ 6,7 tỷ USD từ 1 năm trước lên 9,3 tỷ USD. Lợi nhuận của các doanh nghiệp lớn thuộc Berkshire đều tăng, bao gồm đường sắt, tiện ích và năng lượng cùng hoạt động bảo lãnh phát hành bảo hiểm.

Tỷ phú Warren Buffett cho biết ông muốn đánh giá hoạt động công ty thông qua lợi nhuận hoạt động, vì Berkshire phải báo cáo lỗ và lãi chưa thực hiện từ danh mục theo các quy tắc kế toán. Trong bối cảnh thị trường trượt dốc trong năm nay, đây có thể là yếu tố tạo lực cản đáng kể cho lợi nhuận của Berkshire dù các hoạt động kinh doanh cốt lõi của họ vẫn hoạt động tốt.

Berkshire cho biết trong một thông báo: "Chúng tôi tin rằng những khoản lãi và lỗ phái sinh đều không có ý nghĩa trong kết quả kinh doanh quý và năm, hoặc trong cả việc đánh giá thành tích về kinh tế của các doanh nghiệp mà chúng tôi sở hữu."

Trong năm 2022, chỉ số S&P 500 đã giảm 13% do lạm phát cao đã buộc Fed phải nhanh chóng tăng lãi suất. Giá cả mọi thứ đều tăng, từ vận chuyển hàng hoá đến nhân công hay nguyên liệu thô cũng đang tạo áp lực cho các doanh nghiệp, trong đó có cả các công ty con của Berkshire.

Ví dụ, công ty đường sắt mà Berkshire kiểm soát ghi nhận chi phí hoạt động tăng 20% trong quý II, phần lớn do chi phí nhiên liệu và tiền lương tăng mạnh.

Dù áp lực giá cả tăng và hoạt động kinh tế đi xuống, nhiều doanh nghiệp của Berkshire vẫn tăng trưởng trong quý vừa qua nhờ chuyển gánh nặng đó cho khách hàng. BNSF Railway đã tính một khoản phụ phí nhiên liệu và từ đó tạo ra doanh thu cao hơn cho mỗi toa tàu. Còn Forest River - hãng sản xuất xe RV, thuyền phao và xe buýt, cho biết đang báo giá trung bình của các sản phẩm

Một số doanh nghiệp khác lại bị ảnh hưởng bởi lạm phát. Geico cho biết họ phải chi nhiều tiền hơn để giải quyết yêu cầu bồi thường từ khách hàng mua bảo hiểm ô tô, do giá cả trên thị trường này tăng cao và tình trạng thiếu phụ tùng xe để sửa chữa. Điều này đã gây áp lực cho hoạt động kinh doanh bảo lãnh phát hành của họ.

Trong khi đó, Berkshire vẫn tiếp tục đầu tư mạnh mẽ vào thị trường chứng khoán trong quý II. Công ty đổ phần lớn tiền mặt vào lĩnh vực năng lượng. Berkshire bắt đầu mua cổ phần của Tập đoàn Dầu khí Occidental vào tháng 2 và nhanh chóng trở thành cổ đông lớn nhất của công ty, tăng cổ phần lên 17% vào cuối quý II. Kể từ đó, công ty đã nâng tỷ lệ sở hữu lên khoảng 19%.

Cổ phiếu năng lượng trong năm nay ghi nhận thành tích khởi sắc nhất trên thị trường, do giá dầu tăng sau mâu thuẫn Nga - Ukraine. Các nhà phân tích cho biết họ dự đoán Berkshire sẽ sớm nắm giữ 20% cổ phần của Occidental và theo đó họ có thể đưa kết quả kinh doanh của công ty dầu mỏ vào báo cáo tài chính của mình.

Ngoài ra, Berkshire cũng giảm tốc độ mua cổ phiếu quỹ. Công ty đã chi 1 tỷ USD để mua cổ phiếu quỹ trong quý II, giảm so với mức 3,2 tỷ USD của quý trước. Chi tiêu của Berkshire không ảnh hưởng nhiều đến khối lượng tiền mặt. Công ty cho biết họ nắm giữ 105,4 tỷ USD tiền mặt và các khoản tương đương vào cuối quý trước, giảm từ 106,3 tỷ vào cuối quý I.

Theo Chi Lan

Nhịp sống kinh tế