Tâm lý thị trường ổn định trở lại, hai kịch bản cho VN-Index trong tháng 6

Trong kịch bản tích cực, BSC cho rằng VN-Index tiếp tục xu hướng hồi phục sau chuỗi thời gian giảm điểm khi quay trở lại kiểm tra vùng 1.350 – 1.380 điểm với tâm lý thị trường tích cực trở lại bên cạnh diễn biến từ khối ngoại.

Kịch bản cho thị trường trong tháng 6

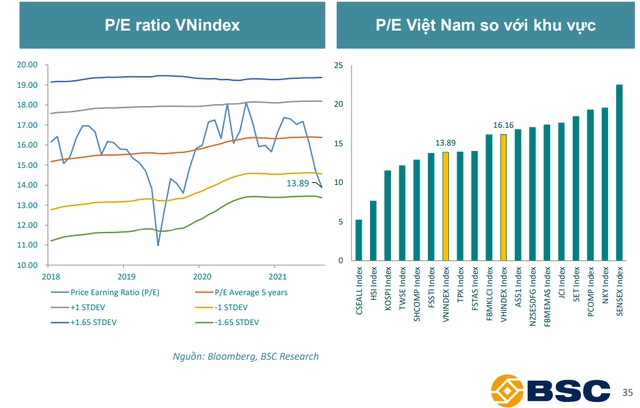

Trong Báo cáo chiến lược thị trường mới công bố, Chứng khoán BSC cho biết về định giá, P/E VN-Index kết thúc tháng 5 ở mức 13,89 lần, giảm 5,68% so với tháng 4, và thấp hơn mức 16,37 lần P/E bình quân 5 năm. Mức P/E của VN-Index hiện đang ở mức định giá hấp dẫn khi đứng thứ 7 châu Á, sau những phiên giảm điểm P/E HNX-Index ở mức 16,16 lần – đứng thứ 11 khu vực châu Á.

|

|

Nguồn: BSC |

"P/E VN-Index dự báo quay trở lại vận động trong vùng 14 -14,5 khi tâm lý thị trường ổn định trở lại, nền kinh tế tiếp tục cho thấy tín hiệu hồi phục khả quan"

Chứng khoán BSC cũng đưa ra hai kịch bản đối với thị trường chứng khoán Việt Nam trong tháng 6.

Thanh khoản dự báo quay trở lại ở mức 0,8-1,1 tỷ USD/phiên khi VNIndex diễn biến trong kịch bản hướng 1.350 – 1.380 điểm khi tâm lý tích cực quay trở lại và dòng tiền bắt đầu tham gia thị trường trở lại.

Động lực đến từ quyết tâm của Chính phủ khi gói hỗ trợ 40.000 tỷ đồng bắt đầu được triển khai, đồng thời tình hình dịch bệnh tại Trung Quốc có dấu hiệu được cải thiện, diễn biến biến giá cả hàng hóa vận động theo xu hướng khả quan, thị trường sẽ phân hóa khi các cổ phiếu hưởng lợi, cơ bản có KQKD Quý II tốt kỳ vọng sẽ đóng vai trò dẫn dắt.

|

|

Nguồn: BSC |

Ngược lại, với kịch bản tiêu cực , BSC cho rằng giá nguyên vật liệu đầu vào tiếp tục gia tăng gây áp lực lên lạm phát và chính sách điều hành vĩ mô trong nước, đồng thời tâm lý tiêu cực, thận trọng quay trở lại. Bên cạnh đó, tình hình dịch bệnh Covid-19 tại Trung Quốc diễn biến theo chiều hướng xấu ảnh hưởng tới chuỗi cung ứng toàn cầu.

Mặt khác, FED sẽ bắt đầu các đợt nâng lãi suất và thu hẹp BCĐKT theo lộ trình bên cạnh các gói trừng phạt mới từ Mỹ và phương Tây áp dụng đối với Nga – gây nên tâm lý lo ngại đối với thị trường VN-Index được dự báo dao động trong vùng 1.240 – 1.250.

Về chiến lược đầu tư trong tháng 6, đội ngũ phân tích BSC khuyến nghị một số nhóm ngành, cổ phiếu có thể phân bổ danh mục, cụ thể như nhóm đầu tư công, hạ tầng, thu hút FDI bao gồm ngành bất động sản, khu công nghiệp, ngành BĐS thương mại.

Chủ đề đầu tư thứ hai được Chứng khoán BSC đưa ra là nhóm phục hồi nhu cầu thế giới hậu COVID-19 như ngành cảng biển & vận tải, ngành thủy sản, ngành dệt may. Nhóm phục hồi kinh tế hậu Covid-19 có ngành Công nghệ thông tin - Bưu chính viễn thông, ngành ngân hàng, ngành tiêu dùng – bán lẻ, ngành phân bón hóa chất, ngành điện.

Những yếu tố nhà đầu tư cần quan tâm

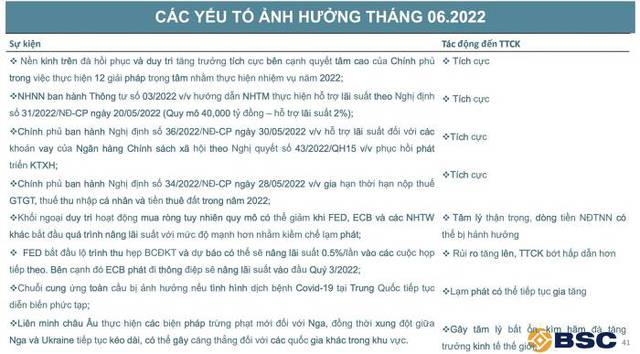

Trong báo cáo, BSC cũng liệt kê những yếu tố ảnh hưởng đến thị trường trong tháng 6. Theo BSC, những sự kiện tác động tích cực đến thị trường chứng khoán như nền kinh trên đà hồi phục và duy trì tăng trưởng tích cực bên cạnh quyết tâm cao của Chính phủ trong việc thực hiện 12 giải pháp trọng tâm nhằm thực hiện nhiệm vụ năm 2022.

Bên cạnh đó, những chính sách khác cũng tác động tốt lên thị trường như NHNN ban hành Thông tư số 03/2022 về việc hướng dẫn NHTM thực hiện hỗ trợ lãi suất theo Nghị định số 31/2022/NĐ-CP ngày 20/5 (quy mô 40.000 tỷ đồng – hỗ trợ lãi suất 2%).

|

|

Nguồn: BSC |

Chính phủ ban hành Nghị định số 36/2022/NĐ-CP ngày 30/5 về việc hỗ trợ lãi suất đối với các khoản vay của Ngân hàng Chính sách xã hội theo Nghị quyết số 43/2022/QH15 về phục hồi phát triển KTXH. Chính phủ ban hành Nghị định số 34/2022/NĐ-CP ngày 28/5 gia hạn thời hạn nộp thuế GTGT, thuế thu nhập cá nhân và tiền thuê đất trong nâm 2022.

Ngược lai, chuyên gia BSC cũng cho rằng nhà đầu tư nên chú ý một số thông tin có thể tác động tiêu cực đến thị trường. Đơn cử, khối ngoại duy trì hoạt động mua ròng tuy nhiên quy mô có thể giảm khi FED, ECB và các NHTW khác bắt đầu quá trình nâng lãi suất với mức độ mạnh hơn nhằm kiềm chế lạm phát.

Việc FED bắt đầu lộ trình thu hẹp bảng cân đối kế toán và dự báo có thể sẽ nâng lãi suất 0,5%/lần vào các cuộc họp tiếp theo. Bên cạnh đó ECB phát đi thông điệp sẽ nâng lãi suất vào đầu quý III/2022 khiến rủi ro tăng lên và thị trường chứng khoán bớt hấp dẫn hơn. Rủi ro khác là chuỗi cung ứng toàn cầu bị ảnh hưởng nếu tình hình dịch bệnh Covid-19 tại Trung Quốc tiếp tục diễn biến phức tạp khiến lạm phát tiếp tục gia tăng.

Về yếu tố địa chính trị, Liên minh châu Âu thực hiện các biện pháp trừng phạt mới đối với Nga, đồng thời xung đột giữa Nga và Ukraine tiếp tục kéo dài, có thể gây căng thẳng đối với các quốc gia khác trong khu vực. Sự kiện này tác động lên tâm lý của nhà đầu tư.