Tại sao Warren Buffett lại cược mạnh vào cổ phiếu dầu khí?

Nhiều năm trước, Warren Buffett, một trong những nhà đầu tư cổ phiếu thành công nhất mọi thời đại, thừa nhận rằng ông đã “sai lầm chết người” khi đầu tư vào một công ty dầu mỏ trước đó. Vây điều gì đã khiến ông thay đổi?

Tại sao Warren Buffett lại cược mạnh vào cổ phiếu dầu khí?

Cách đây không lâu, Warren Buffett gần như không muốn đầu tư vào các cổ phiếu dầu mỏ. Nhà đầu tư nổi tiếng này lỗ nặng khi đầu tư vào một công ty dầu mỏ vào năm 2008, và ra tay cứu trợ cho một công ty khác cùng ngành vào năm 2014. Ông đảm bảo với các cổ đông rằng mình đã rút ra được bài học từ những khoản đầu tư này.

Nhưng vào năm ngoái, ông Buffett đã đặt cược 39 tỷ USD vào lĩnh vực dầu mỏ.

Tại cuộc họp cổ đông thường niên cuối tuần này của tập đoàn Berkshire Hathaway, chắc chắn ông Buffett sẽ phải đối mặt với những câu hỏi về sự "hồi tâm chuyển ý" của mình.

Nhà đầu tư hy vọng Buffett và các cộng sự của ông sẽ nói rõ suy nghĩ đã khiến họ mua cổ phần lớn của hai trong số những nhà sản xuất dầu mỏ lớn nhất tại Lưu vực Permian, cũng như họ nghĩ sao về tương lai của dầu mỏ và các công ty khai thác dầu mỏ trong bối cảnh thế giới đang giảm dần sự phụ thuộc vào nhiên liệu hóa thạch.

|

|

Warren Buffett |

Sai lầm trong quá khứ

Năm 2008, ông Buffett đã tích lũy một lượng lớn cổ phần trong công ty sản xuất dầu mỏ ConocoPhillips. Khi suy thoái kinh tế toàn cầu xảy ra, giá dầu, cùng với giá cổ phiếu của ConocoPhillips, lao dốc. Berkshire Hathaway theo đó có năm tồi tệ nhất kể từ khi ông Buffett tiếp quản công ty vào thập niên 60.

Ông Buffett, Chủ tịch kiêm Giám đốc điều hành của Berkshire, đã thừa nhận với các cổ đông vào đầu năm 2009: “Cho đến nay, tôi đã hoàn toàn sai lầm”.

Sau đó, Berkshire đã thử lại. Tập đoàn này đầu tư vào Exxon Mobil nhiều lần trong những năm tiếp theo, và bán toàn bộ cổ phần của mình vào năm 2014, khi giá dầu bắt đầu rơi vào một trong những đợt giảm giá tồi tệ nhất lịch sử hiện đại.

“Chúng tôi sẽ không thường xuyên mua cổ phiếu dầu khí”, ông Buffett nói tại cuộc họp cổ đông năm 2015 của Berkshire Hathaway.

Occidental có tiếp tục là sai lầm?

Năm ngoái, Occidental Petroleum lại lọt vào mắt xanh của ông Buffett.

Tháng 3/2022, Giám đốc điều hành của Occidental, Vicki Hollub, ngồi trên chiếc xe Jeep Wrangler để đến xem trận bóng chày của một trường đại học. Cổ phiếu của Occidental đã tăng mạnh, nhưng không ai biết tại sao. Điện thoại của bà reo và bà nhận được câu trả lời ngay sau đó.

“Vicki, tôi là Warren. Chúng tôi vừa mua 10% công ty của bà”, ông Buffett nói, theo câu chuyện mà bà Hollub chia sẻ tại một bữa tối hội nghị chuyên đề vào tháng 11 năm ngoái.

Cuộc gọi đó đã đánh dấu sự khởi đầu cho một màn đặt cược lớn mới vào cổ phiếu dầu mỏ của Berkshire. Berkshire mua thêm cổ phiếu của Occidental vào cuối tháng 3, vào tháng 5 và tháng 6. Ngay cả khi giá dầu tụt khỏi đỉnh, Berkshire vẫn tiếp tục mua thêm vào tháng 7, tháng 8, tháng 9/2022 và tháng 3/2023. Tập đoàn cũng tăng tỷ trọng ở một công ty dầu mỏ lớn hơn nhiều là Chevron trong 3 quý đầu năm 2022.

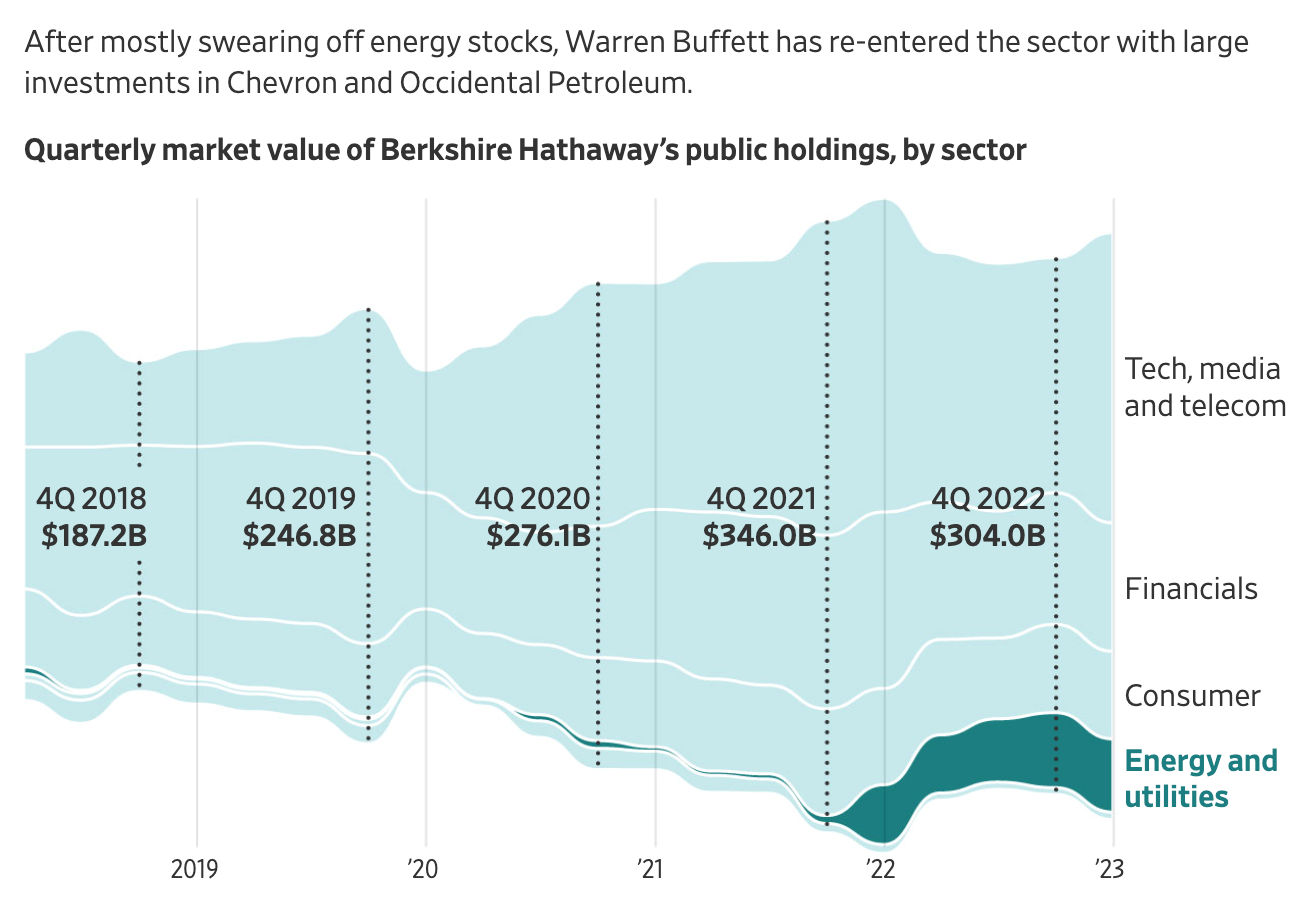

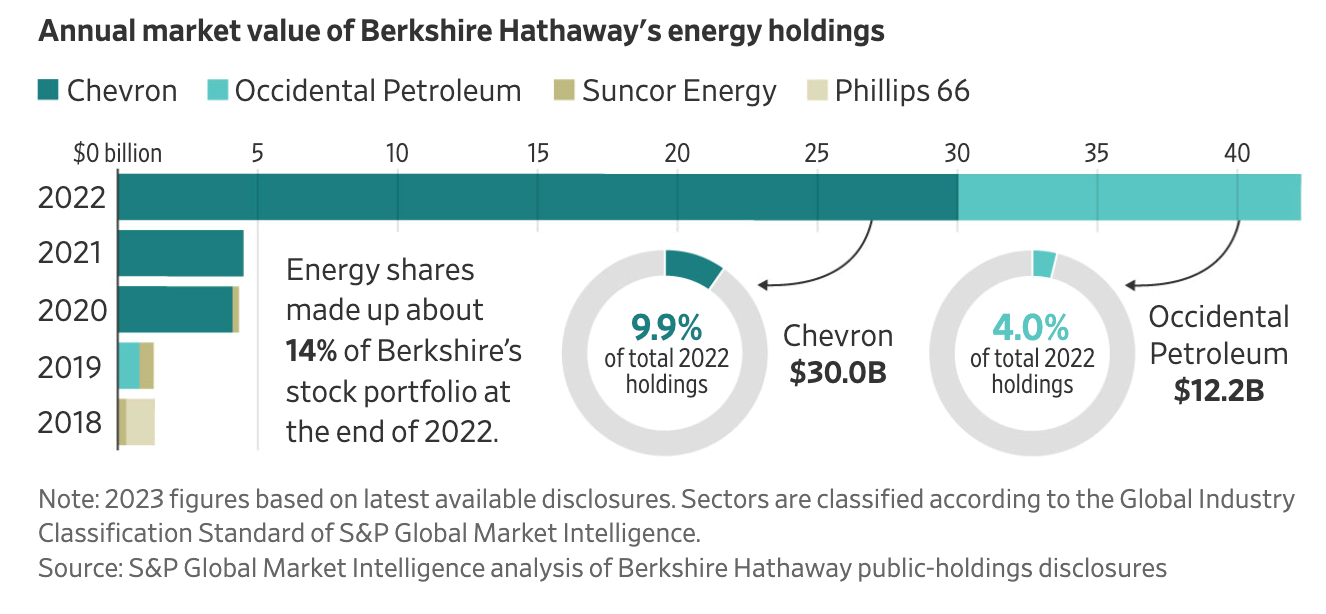

Sau một loạt các khoản đầu tư trong năm ngoái, Berkshire trở thành cổ đông lớn nhất của cả Occidental và Chevron. Cổ phiếu năng lượng chiếm khoảng 14% danh mục đầu tư cổ phiếu của Berkshire vào cuối năm 2022, mức cao nhất ít nhất kể từ năm 2000, theo phân tích dựa trên hồ sơ công ty.

|

|

Giá trị thị trường của các khoản đầu tư của Berkshire theo từng lĩnh vực |

|

|

Giá trị thị trường của các khoản đầu tư trong lĩnh vực năng lượng |

Những người theo dõi ông Buffett có thể sẽ hiểu rõ hơn về các khoản đầu tư này của Berkshire trong ĐHĐCĐ sắp diễn ra vào ngày 06/05. Ngoài ông Buffett và Phó Chủ tịch Charlie Munger, ông Greg Abel, người kế nhiệm ông Buffett, và Ajit Jain, người đứng đầu mảng bảo hiểm của Berkshire, cũng sẽ ra mặt trả lời các câu hỏi của cổ đông tại cuộc họp.

Đây là giai đoạn bận rộn đối với ông Buffett. Vị tỷ phú 92 tuổi này đã bay tới Nhật Bản vào tháng 4/2023 để gặp gỡ lãnh đạo của 5 công ty thương mại mà Berkshire đã đầu tư. Tập đoàn của ông cũng đã hoàn tất thương vụ lớn nhất kể từ năm 2016 vào tháng 10/2022, khi mua lại công ty bảo hiểm Alleghany. Công ty cũng tiếp tục mua lại cổ phiếu quỹ với khoản chi kỷ lục 68 tỷ USD trong năm 2022. Các khoản đầu tư của Berkshire vào Occidental và Chevron nổi lên là hai trong những vụ đặt cược lớn nhất của ông Buffett trong khoảng thời gian đó.

Giá cổ phiếu của Occidental đã tăng 5% kể từ khi Berkshire lần đầu tiên tiết lộ cổ phần của mình vào tháng 03/2022 tính đến ngày 03/05. Giá cổ phiếu của Chevron giảm 1.8% kể từ khi Berkshire tiết lộ việc tăng đáng kể cổ phần của mình vào tháng 04/2022.

Cole Smead, Giám đốc điều hành kiêm nhà quản lý danh mục đầu tư tại Smead Capital Management - công ty có đầu tư cổ phiếu Berkshire, cho biết: “Cách họ tham gia vào lĩnh vực năng lượng khiến bạn nghĩ rằng một kỷ nguyên bùng nổ đang diễn ra”.

Song điều đó lại không xảy ra. Giá dầu thô của Mỹ đã giảm xuống khoảng 69 USD/thùng sau khi tăng trên 130 USD/thùng vào năm ngoái sau khi Nga thực hiện chiến dịch quân sự tại Ukraine.

Thái độ của xã hội đối với nhiên liệu hóa thạch cũng đã thay đổi trong những năm qua. Các doanh nghiệp chịu áp lực ngày càng lớn để kiềm chế lượng khí thải carbon. Tại Berkshire, các cổ đông bao gồm California Public Employees’ Retirement System đã yêu cầu công ty đánh giá và tiết lộ những rủi ro mà công ty gặp phải do biến đổi khí hậu và quá trình chuyển đổi sang năng lượng sạch. Các cổ đông sẽ bỏ phiếu về đề xuất này trong cuộc họp tới. Những đề xuất tương tự được đưa ra vào các năm trước đều đã bị huỷ bỏ tại ĐHCĐ.

Có lẽ điều gây ngạc nhiên nhất về khoản đầu tư của ông Buffett là cổ phiếu năng lượng hầu hết là khoản đầu tư thua lỗ trong những năm gần đây. Chu kỳ bùng nổ và sụp đổ, làn sóng phá sản và lo lắng về tương lai của nhiên liệu hóa thạch đã góp phần khiến ngành năng lượng thuộc S&P 500 hoạt động kém hiệu quả hơn so với thị trường chung kể từ khi giá dầu đạt mức cao nhất mọi thời đại vào năm 2008.

“Có một sự chênh lệch rất lớn giữa những gì họ quan tâm và những gì người khác đang mua”, ông Smead nói về Warren Buffett và Charlie Munger.

Tại sao lại là cổ phiếu dầu khí?

Vậy thì tại sao Berkshire lại thực hiện cú đặt cược lớn như vậy vào cổ phiếu năng lượng?

Ông Buffett đã không giải thích lý do đầu tư vào Occidental và Chevron trong bức thư gửi cổ đông mới nhất của ông.

Câu trả lời đơn giản nhất, theo giới phân tích và những nhà đầu tư đã theo dõi ông Buffett trong nhiều năm, đó là vị tỷ phú này dường như tin chắc rằng ngay cả khi ngày càng nhiều công ty đặt mục tiêu đầy tham vọng là giảm lượng khí thải carbon, thì thế giới vẫn sẽ tiếp tục cần dầu mỏ. Nhờ đó, các công ty như Occidental và Chevron có thể thu lợi từ trong nhiều năm tới.

Bill Stone, Giám đốc đầu tư của Glenview Trust - một cổ đông của Berkshire, cho biết: “Tôi cho rằng điều này có thể liên quan đến quan điểm rằng quá trình chuyển đổi khỏi nhiên liệu hóa thạch sẽ mất nhiều thời gian hơn thị trường mong đợi”.

Bản thân ông Buffett đã nhận xét vào năm 2022 rằng Mỹ có vẻ sẽ không hoàn toàn từ bỏ dầu mỏ. “Nếu chúng ta thử và thay đổi, trong 3 năm hoặc 5năm, không ai biết điều gì sẽ xảy ra, nhưng khả năng nó mang lại hiệu quả cao là cực kỳ thấp. Đối với tôi, có vẻ là như vậy”, ông chia sẻ tại cuộc họp cổ đông của Berkshire vào năm ngoái.

Bản thân Berkshire đã phải đối mặt với sự phẫn nộ của một số cổ đông vào năm 2007 vì đã tiếp tục đầu tư vào PetroChina. Sau đó vào năm 2007, Berkshire tiết lộ rằng họ đã giải thể toàn bộ cổ phần của mình, trong đó ông Buffett đã nói với Fox Business Network rằng động thái này là quyết định 100% dựa trên định giá công ty. Berkshire đã thu được lợi nhuận khoảng 3.5 tỷ USD từ khoản đầu tư này.

Ông Buffett cho biết tại cuộc họp cổ đông năm 2022 rằng bất chấp đánh giá gay gắt của một số người về nhiên liệu hóa thạch, song vấn đề là Mỹ sẽ ngừng hoạt động nếu không có nhiên liệu hóa thạch. “Ý tôi là, cứ thử làm mà không có 11 triệu thùng dầu mỗi ngày và xem điều gì sẽ xảy ra vào ngày mai”, ông nói.

Các khoản đầu tư của Berkshire vào lĩnh vực năng lượng trong năm qua cho thấy rõ ràng rằng ngay cả khi các công ty công nghệ ngày càng chiếm ưu thế trên thị trường chứng khoán, ông Buffett vẫn đánh giá cao các doanh nghiệp thuộc nền kinh tế cũ, James Shanahan, Chuyên gia phân tích tại Edward Jones, nhận định.

Những nhà đầu tư đã theo dõi ông Buffett và Munger trong nhiều năm nói rằng hai người đàn ông này rất không thích chấp nhận rủi ro.

Đó là một lý do khác khiến các công ty dầu mỏ có vẻ như là một khoản đầu tư bất thường đối với Berkshire. Rốt cuộc, lợi nhuận của các công ty này phụ thuộc vào giá dầu, do đó bị ảnh hưởng bởi các yếu tố không thể đoán trước như tốc độ tăng trưởng kinh tế, tốc độ các công ty khoan và sản xuất dầu, cũng như các cú sốc địa chính trị có thể ảnh hưởng đến nguồn cung dầu trên khắp thế giới.

Tuy nhiên, ông Buffett dường như không trông đợi vào việc giá dầu sẽ tăng vọt trở lại.

“Bà Hollub nói rằng bà ấy không biết giá dầu vào năm tới sẽ ra sao. Cũng không ai dự đoán được điều đó”, ông Buffett nói tại cuộc họp cổ đông năm 2022 của Berkshire.

Mohnish Pabrai, người sáng lập Quỹ đầu tư Pabrai và là một cổ đông của Berkshire, cho rằng vị tỷ phú có thể đang đánh cược rằng giá dầu sẽ ở trong một phạm vi mà có thể giúp tạo ra lợi nhuận cho các công ty dầu mỏ.

Nhiều công ty dầu mỏ cho biết họ có thể kiếm được lợi nhuận khi giá dầu giao dịch thấp hơn nhiều so với mức hiện tại, nhờ những tiến bộ trong công nghệ giúp họ khai thác dầu dễ dàng hơn, ngay cả trong những môi trường khó khăn hơn. Occidental đã nói rằng họ có thể có lời với giá dầu thấp ở 40 USD một thùng.

“Ví dụ, giả sử ông ấy cho rằng trong 10 năm tới, giá dầu sẽ dao động từ 60 - 150 USD một thùng. Miễn là chúng nằm trong phạm vi đó, thì khoản đầu tư vào cổ phiếu dầu mỏ của Berkshire vẫn có hiệu quả, hoặc ít nhất là thu về được nhiều hơn những gì Berkshire có thể nhận được nếu bỏ cùng số tiền đó vào trái phiếu Chính phủ Mỹ”, ông Pabrai nói. Trái phiếu Chính phủ Mỹ kỳ hạn 10 năm có lợi suất 3.401% vào ngày 03/05.

Một lợi thế khác là cả Occidental và Chevron đều là những nhà khai thác lớn ở Lưu vực Permian. Khu vực trải dài từ Tây Texas đến đông nam New Mexico này là một trong những mỏ dầu dồi dào nhất trên thế giới, chiếm khoảng 43% sản lượng dầu thô của Mỹ tính đến tháng 6/2022, theo Cơ quan Thông tin Năng lượng Mỹ.

Khi được hỏi liệu Berkshire có khả năng giữ vị thế của mình ở Occidental và Chevron trong thời gian dài hay không, ông Munger từng cho biết hồi tháng 2/2023 rằng: “Việc giữ một vị thế lớn ở Permian Basin thông qua hai công ty đó có thể sẽ là một khoản nắm giữ dài hạn khá tốt”. Phó chủ tịch Berkshire cũng nói thêm rằng ông rất ngưỡng mộ cả hai công ty.

Một điều rõ ràng là bà Hollub của Occidental cũng đã giành được sự tin tưởng của ông Buffett.

Trước đây, nhiều công ty dầu mỏ đã mắc sai lầm khi tăng sản lượng ngay khi giá dầu tăng cao, thì bà Hollub đã dành nhiều năm sau khi đại dịch COVID-19 bùng phát để tập trung vào việc trả bớt gánh nặng nợ nần của Occidental, trả cổ tức và mua lại cổ phiếu quỹ, những động thái mà các nhà phân tích và nhà đầu tư cho rằng có thể gây được ấn tượng với ông Buffett.

Ông Pabrai nói: “Về cơ bản, bà ấy giống với ông Buffett ở khía cạnh suy nghĩ về việc trả lại tiền mặt cho các cổ đông”.

Occidental, với sự hậu thuẫn của ông Buffett, cũng đã đầu tư hơn 1 tỷ USD vào quy trình thu giữ carbon liên quan đến việc sử dụng quạt để hút một lượng lớn CO2 ra khỏi không khí, sau đó đưa lượng CO2 đó vào sâu dưới lòng đất. Mặc dù công nghệ này vẫn đang phát triển, nhưng công ty cho biết nó sẽ giúp đạt được mục tiêu không phát thải ròng vào năm 2050, đồng thời cho phép họ tiếp tục đầu tư vào khai thác dầu.

Điều đó có thể giúp giải thích tại sao Berkshire từ chỗ không sở hữu cổ phiếu phổ thông nào của Occidental trở thành cổ đông lớn nhất chỉ trong vài tuần vào năm 2022.

Ông Buffett và Munger đã xây dựng Berkshire theo một chiến lược dài hạn, ông Pabrai nói.

“Khi bạn nghĩ về đường sắt, 100 năm nữa, nó vẫn sẽ hoạt động,” ông nói, đề cập đến hoạt động kinh doanh Đường sắt BNSF của Berkshire. “Điện nước, chúng cũng sẽ tồn tại trong một thời gian dài,” ông nói, ám chỉ Berkshire Hathaway Energy.

Do đó, việc đầu tư vào cổ phiếu dầu mỏ của Berkshire cũng là điều hợp lý, vì cả Buffett và Munger dường như tin rằng lĩnh vực đó sẽ tiếp tục tạo ra lợi nhuận trong nhiều năm tới.

Kim Dung (Theo WSJ)