Tại sao bò và gấu lại trở thành linh vật phố Wall?

Thị trường gấu (bear market) và thị trường bò tót (bull market) phản ánh hai xu hướng hoàn toàn đối nghịch nhau trong chứng khoán.

Bò tót và gấu, hai loài động vật to lớn và hung tợn, tưởng chừng không liên quan nhưng lại đại diện cho hai xu hướng hoàn toàn đối lập trên thị trường chứng khoán. Thị trường gấu (bear market), còn gọi là thị trường giá xuống, phản ánh xu hướng giảm điểm của thị trường, khi nhà đầu tư bán tháo cổ phiếu. Ngược lại, thị trường bò tót (bull market), hay còn gọi là thị trường giá lên, đại diện cho xu hướng tăng điểm, thời điểm nhà đầu tư “vung tiền” mua vào cổ phiếu.

Trong ngày 13/6, chỉ số S&P 500 tại Mỹ chính thức rơi vào thị trường “gấu” khi giảm hơn 20% so với đỉnh thiết lập trong tháng 1. Đây cũng là thời điểm kết thúc của một giai đoạn thị trường “bò tót” kéo dài từ mùa xuân năm 2020.

Vậy, tại sao hai loài động vật này lại trở thành linh vật đại diện cho hai xu hướng chủ đạo trên thị trường?

|

|

Tượng bò tót tại phố Wall, New York, Mỹ. Ảnh: AP. |

Có hai giả thiết giúp trả lời câu hỏi này. Một trong số đó bắt nguồn từ thế kỷ 18, liên quan tới một câu thành ngữ, một vụ bê bối trên thị trường chứng khoán Anh và một bài thơ. Trong khi đó, giả thiết còn lại xuất phát từ cách mà hai loài động vật này tấn công đối thủ.

Gấu trước, bò sau

Hãy bắt đầu với thị trường “gấu”. Theo Merriam-Webster, linh vật đại diện cho xu hướng giảm điểm trên thị trường xuất hiện đầu tiên. Thuật ngữ này được rút gọn từ từ “da gấu” (Bear's skin), được sử dụng phổ biến trong thế kỷ 18, ám chỉ hành vi mua cổ phiếu mang tính chất đầu cơ mà không dựa trên các căn cứ cơ bản.

Từ này xuất hiện trong câu thành ngữ: Don't sell the bear's skin before you have caught the bear (Tạm dịch: Đừng rao bán da gấu cho tới khi anh bắt được một con gấu).

Thuật ngữ này trở nên phổ biến sau sự kiện South Sea Bubble tại Anh vào năm 1720 (và sau khi thị trường sụp đổ trong năm 1929, gây ra cuộc Đại suy thoái).

Theo đó, trong bối cảnh chính phủ Anh không thể trả nợ đúng hạn cho nhiều chủ nợ của mình, đồng thời các chủ nợ cũng không thể bán nợ do những vướng mắc liên quan tới vấn đề pháp lý, công ty South Sea đã đứng lên giúp chính phủ quản lý các khoản nợ này.

Các chủ nợ được khuyến khích chuyển khoản nợ của họ cho South Sea để đổi lấy cổ phần của công ty này. Công ty sẽ thu khoản tiền lãi hàng năm tư chính phủ sau đó phân phối khoản tiền này thông qua hình thức cổ tức. Cổ đông của công ty có thể dễ dàng chuyển nhượng cổ phiếu hoặc giữ lại để thu về khoản tiền cổ tức hàng năm. Nhà đầu tư quan tâm tới South Sea vì công ty này được hậu thuẫn bởi chính phủ.

Tới mùa hè năm 1720, giá cổ phiếu của South Sea tăng mạnh kéo theo cả thị trường chứng khoán vương quốc Anh. Rõ ràng rằng mức giá cao của South Sea không mang tính chất bền vững, nhưng những nhà đầu cơ liên tục mua vào cổ phiếu của công ty này với hy vọng sẽ bán được giá cao hơn. Điều đó khiến giá cổ phiếu của công ty này không ngừng tăng cao. Từ mức giá 100 bảng trong năm 1719, giá cổ phiếu của South Sea vượt qua mốc 1.000 bảng vào tháng 8/1720. “Bong bóng” vỡ vụn kéo giá cổ phiếu của công ty này về ngưỡng 100 bảng chỉ sau vài tháng sau. Đây được coi là cú sốc lớn nhất đối với nhiều nhà đầu tư với tham vọng làm giàu chỉ sau một đêm.

Sự kiện South Sea là một trong những ví dụ sớm nhất về hiện tượng bong bóng trên thị trường chứng khoán. Theo đó, một nhóm người đã kéo giá cổ phiếu của một doanh nghiệp không tạo ra lợi nhuận tăng cao và gây ra một cuộc khủng hoảng tài chính.

“Bò tót” chính là lời đáp trả đối với “gấu” trong sự kiện South Sea khi xuất hiện trong bài thơ của Alexander Pope:

Come fill the South Sea goblet full;

The gods shall of our stock take care:

Europa pleased accepts the Bull,

And Jove with joy puts off the Bear.

Có thể ông dùng từ bò “bull” để vần điệu khớp với từ “full” ở cuối dòng thơ thứ nhất. Đồng thời, “bò tót” chính là đối thủ đáng gờm, có thể đánh bại "gấu", theo ý nghĩa của bài thơ.

Một giả thiết khác

Không có quá nhiều bằng chứng chứng minh tính đúng đắn của giả thiết này nhưng nó đã xuất hiện trên phố Wall trong một khoảng thời gian dài và cũng giúp chúng ta dễ liên tưởng hơn tới những xu hướng thị trường mà hai loài động vật này đại diện.

|

|

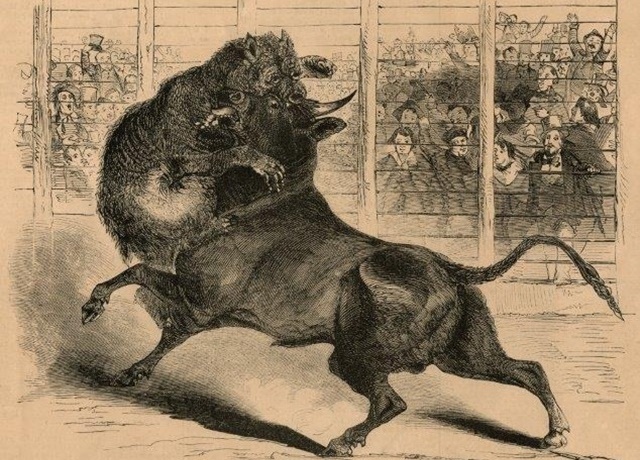

Chọi bò và gấu từng là trò chơi tiêu khiển trong quá khứ. Ảnh: Wikipedia. |

Theo Investopedia, từng tồn tại một trò tiêu khiển “ghê rợn” có liên quan bò và gấu. Từ thế kỷ 13 đến thế kỷ 17 tại Anh, người dân rất thích tham gia những sự kiện chọi gấu, chọi bò tót, và cùng nhau cá cược kết quả.

Đó có thể là lý do tại sao giao dịch hiện đại đôi khi còn được ví von như một trò chơi “đẫm máu”, đặc biệt khi thị trường giảm điểm.