SoftBank thay đổi 'tầm nhìn': Khi Vision Fund không còn 'hút tiền' như trước

Những khoản đầu tư thất bại khiến Vision Fund không còn hút vốn dễ dàng như trước. Tình thế ấy buộc CEO Masayoshi Son của SoftBank phải xem xét lại chiến lược đầu tư.

Năm 2021, khoản đầu tư trị giá 800 triệu USD dẫn đầu bởi SoftBank giúp cho mức định giá của Revolut - một công ty thanh toán trực tuyến của Anh - được nâng lên tới 33 tỉ USD, biến nó trở thành một trong số những công ty fintech giá trị nhất thế giới. Nhưng kể từ đó, Revolut đã sa sút thảm hại.

Tháng 9/2022, một thành viên của Revolut đã bị chính quyền Nhật Bản xử phạt. Bộ Tài chính Nhật Bản đã chỉ ra nhiều vấn đề của công ty này, như “không thiết lập đầy đủ hệ thống quản lý rủi ro rót vốn cho khủng bố và rửa tiền, phù hợp với quy mô kinh doanh.” Revout sau đó đã đăng tải một lời xin lỗi trên website chính thức và nói rằng họ sẽ sửa đổi lại hoạt động kiểm soát nội bộ.

SoftBank cũng đang phải đối mặt với những thách thức không khác gì Revolut.

Tập đoàn công nghệ được dẫn dắt bởi tỷ phú Masayoshi Son từng tạo cơn địa chấn trong lĩnh vực đầu tư mạo hiểm bằng việc thành lập quỹ Vision Fund với quy mô lên tới 100 tỉ USD.

Giờ đây, sau nửa thập kỷ, SoftBank buộc phải cắt giảm quy mô của các khoản đầu tư đơn lẻ và chuyển dần sang các hoạt động an toàn hơn, như thành lập liên minh để rót vốn đầu tư.

Các đối thủ của họ trong lĩnh vực này cũng tiến hóa, huy động được hàng tỉ USD và đôi lúc nẫng tay trên SoftBank để giành được các startup đang nổi.

|

|

Một số khoản đầu tư của Vision Fund theo lĩnh vực Ảnh: Nikkei) |

Các startup từng dễ dàng nhận được khoản đầu tư của SoftBank cũng đang chật vật để thích ứng với hoàn cảnh mới.

Takeshi Ebihara, đối tác sáng lập tại Rebright Partners, nói rằng “bằng việc tận dụng thanh khoản dư thừa và sự bùng nổ công nghệ tài tình hơn bất cứ ai, SoftBank đã sử dụng đòn bẩy tài chính và chấp nhận rủi ro để đẩy mạnh giá cổ phiếu của các startup.”

“Đó là thời điểm đầy thách thức đối với một công ty đang trong giai đoạn phát triển (growth-stage),” Ebihara nói. “Họ cần rất nhiều vốn. Mọi người thường tập trung vào việc đốt tiền, ít để tâm tới sự bền vững. Trong quá khứ, chỉ có đà tăng trưởng, tăng trưởng bằng mọi giá, là quan trọng. Tôi cho rằng những ngày đó đã qua đi".

Vision Fund không còn 'hút tiền' như trước?

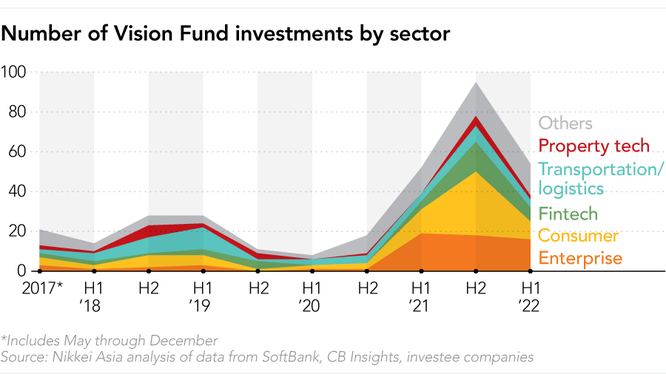

Một phân tích mà Nikkei Asia đưa ra cho thấy chiến lược của SoftBank đã thay đổi như thế nào qua từng năm.

Quỹ Vision Fund đầu tiên của họ huy động được gần 100 tỉ USD vào tháng 55/2017 và tập trung đặt cược cho một số công ty cần vốn giai đoạn sau (late-stage), ví dụ như các công ty gọi xe Uber Technologies và Didi Global. Vision Fund chi khoảng 20 tỉ USD chỉ cho 2 công ty này, cho thấy rõ tham vọng thống trị lĩnh vực này của họ.

|

|

WeWork, một trong số những khoản đầu tư thất bại của Vision Fund (Ảnh: Nikkei) |

Quỹ Vision Fund thứ hai, ra mắt vào năm 2019, hoàn toàn được rót vốn bởi tiền của riêng SoftBank, sau nhiều nỗ lực huy động vốn bên ngoài nhưng bất thành.

So với Vision Fund 1, quỹ kế nhiệm nó nhỏ hơn những lại đầu tư nhiều hơn – rót vốn cho 269 công ty tính đến tháng 6 năm nay – và trải rộng hàng loạt ngành công nghiệp ở nhiều quốc gia.

Vision Fund 2 nhắm vào các startup ở châu Âu, châu Á và Trung Đông, với những công ty điển hình như Revolut của Anh, công ty fintech bKash của Bangladesh và công ty thương mại điện tử Trendyol của Thổ Nhĩ Kỳ.

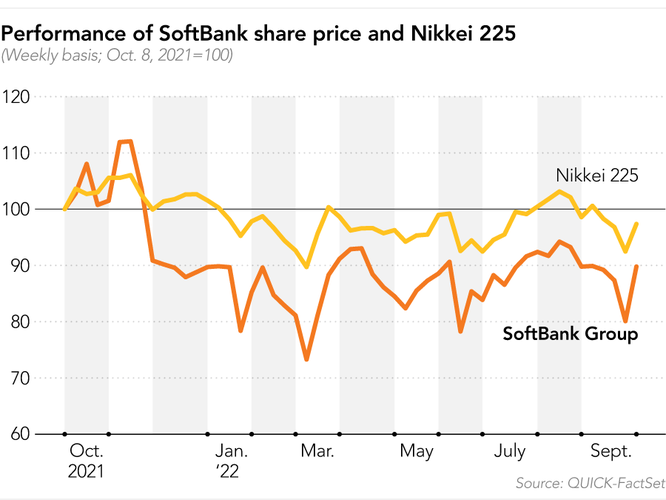

Khi cơn khát các cổ phiếu công nghệ giảm nhiệt, danh mục đầu tư của Vision Fund cũng chịu ảnh hưởng.

EToro, một nền tảng thương mại tài chính, đã phải hủy kế hoạch niêm yết cổ phiếu tại Mỹ thông qua công ty mua lại có mục đích đặc biệt (SPAC) trong tháng 7. Một công ty cho vay mua nhà trực tuyến của mỹ, Better, cũng hoãn kế hoạch sáp nhập với một SPAC đến tháng 3/2023. Unacademy, một công ty giáo dục trực tuyến của Ấn Độ, và Whoop, công ty thể dục thể hình của Mỹ, cũng chịu ảnh hưởng.

Bản thân ông Masayoshi Son cũng tỏ ra mâu thuẫn về điều mà SoftBank nên làm trong kỷ nguyên mới này.

Hình ảnh một vị doanh nhân hào nhoáng luôn sẵn sàng nắm lấy cơ hội để đặt cược khoản tiền lớn, giờ bị xung đột với xu hướng thực dụng mà công ty ông phải áp dụng, do đối mặt với sự dễ đổ vỡ.

“Một số người nói rằng giờ là thời điểm để mua. Tôi cũng cảm thấy như vậy,” ông Son phát biểu trong tháng trước. “Tuy nhiên, nếu chúng tôi theo đuổi một tầm nhìn lớn một cách đơn phương, sẽ có nguy cơ bị hủy hoại hoàn toàn. Đó là lý do mà chúng tôi đang hạn chế các khoản đầu tư mới.”

Quỹ Vision Fun 2 chỉ đưa ra có 1 khoản đầu tư trong tháng 8 và tiếp tục lặp lại điều này trong tháng 9/2022.

Trong khi đó, các đối thủ trong lĩnh vực đang dần bắt kịp SoftBank.

Insight Partners, công ty có trụ sở tại Mỹ nổi tiếng nhờ các khoản đầu tư vào các công ty phần mềm, trong tháng 2 nói rằng họ đã huy động 20 tỉ USD cho quỹ thứ 12 của mình. Tiger Global, cũng có trụ sở tại Mỹ, đã ra mắt quỹ 12,7 tỉ USD trong tháng 3, một năm sau khi huy động được quỹ 6,7 tỉ USD; theo Preqin. Tương tự, Andreessen Horowitz huy động được quỹ 4,5 tỉ USD tiền mã hóa trong tháng 5, tăng gấp đôi so với quỹ 2,2 tỉ USD trong năm ngoái. Những quỹ này mới đây đã vượt mặt Vision Fund trong nhịp độ đầu tư mới.

Đối với những công ty đang tìm vốn, đây được xem là cơ hội tốt để tìm thu hút nhiều nhà đầu tư khác nhau, mặc dù môi trường hiện nay đầy thách thức.

Khi SoftBank bị bỏ lại phía sau

“Từng có thời điểm nhiều công ty nghĩ rằng họ sẽ thất bại nếu không có khoản đầu tư của SoftBank,” ông Ebihara nói. “Nhưng giờ, có nhiều tay chơi có thể cung cấp cho họ khoản vốn có kích thước lớn không kém. Vầng hào quang mà SoftBank từng có đã biến mất.”

|

|

PayPay đi tiên phong trong lĩnh vực thanh toán di động ở Nhật Bản (Ảnh: Nikkei) |

Những người ủng hộ Son nói rằng thành công của ông với tư cách là một doanh nhân và nhà đầu tư là mang đến cho các doanh nghiệp trong danh mục đầu tư của Vision Fund một lợi thế riêng.

Sau khi đầu tư hơn 1 tỉ USD vào công ty thanh toán Paytm của Ấn Độ năm 2017, cá nhân ông Son đã yêu cầu CEO của công ty này hỗ trợ phát triển ứng dụng tương tự có tên PayPay ở Nhật Bản. Các kỹ sư từng phát triển Paytm đã cải tiến phần mềm của PayPay, và giúp nó trở thành ứng dụng tiên phong trong thanh toán di động ở Nhật Bản.

Nhưng mặt trái là những sai lầm xảy ra khá thường xuyên của ông Son, kể như vụ đặt cược vào công ty không gian văn phòng WeWork của Mỹ, cho thấy sự khác biệt giữa các công ty đầu tư mạo hiểm, cụ thể là việc quyết định đầu tư của Vision Fund được đưa ra chỉ bởi một cá nhân.

“Các khoản đầu tư như WeWork rõ ràng là thiếu kỷ luật,” Ebihara nói.

|

|

Giá cổ phiếu SoftBank và chỉ số Nikkei 225 (Ảnh: QuickFactSet) |

Tuy nhiên, ông Son, người sở hữu 2% cổ phần của Vision Fund, vẫn giữ được dấu ấn cá nhân riêng. Ông viết trong một bức email gửi nhân viên trong tháng 7 rằng ông sẽ đóng một “vai trò lãnh đạo trực tiếp hơn” trong việc quản lý quỹ đầu tư thứ hai.

Rajeev Misra, người đứng đầu Vision Fund 1, đã từ bỏ nhiệm vụ quản lý các khoản đầu tư mới. Cuối tháng , quỹ này bắt đầu cắt giảm khoảng 150 nhân viên, tương đương 1/3 tổng số nhân viên.

Trong các cuộc phỏng vấn trước đây với Nikkei, ông Son từng nói việc mở rộng Vision Fund là chìa khóa để hiện thực hóa tầm nhìn của ông về việc tạo dựng một công ty tồn tại 300 năm. “Một khi tổ chức này được mở rộng đến mức độ nhất định, nó có thể tự quản,” ông nói, thêm rằng ông muốn mở rộng đội ngũ chuyên gia đầu tư lên 2.000 người trong 10 năm.

Nhưng giờ, dường như Vision Fund đã bước vào kỷ nguyên mới, mối liên hệ giữa ông Son và tài sản của SoftBank đang dần trở nên mạnh mẽ hơn bao giờ hết.

“Là một công ty đầu tư, SoftBank không huy động tiền bằng cách thiết lập các chính sách về nơi mà họ sẽ đầu tư,” Tatsunori Kawai, chiến lược gia trưởng tại Kabu.com Securities, nói. “Ông Son là cá nhân có tầm ảnh hưởng lớn nhất. Dù cho là công nghệ đột phá hay viễn thông, tiền sẽ chảy theo hướng mà ông ấy muốn.”

Theo Nguyễn Ánh