Rất hiếm khi TTCK có mức định giá thấp như hiện tại

Theo thống kê của Yuanta, trong lịch sử lạm phát thấp kể từ năm 2013 chỉ có duy nhất 3 lần mức P/E dưới mức 11.x. Điều này cho thấy rất hiếm khi TTCK có mức định giá thấp như hiện nay.

Thời gian gần đây, thị trường chứng khoán liên tục trồi sụt mạnh trước nhiều thông tin bất lợi. Những phiên giao dịch đầy biến động đã “thổi bay” hàng trăm điểm của chỉ số, VN-Index có thời điểm “nhúng” dưới mốc 1.000 điểm.

Trong báo cáo chiến lược mới công bố, Chứng khoán Yuanta cho rằng những phiên sụt giảm mạnh đã khiến định giá của chứng khoán Việt Nam trôi về mức rất thấp. Cụ thể, mức P/E dự phóng 2022 đạt 9.7x, tương đương mức thấp nhất trong tháng 3/2020 (thời điểm TTCK giảm mạnh do ảnh hưởng từ bùng phát dịch Covid).

Đồ thị giá giảm về đường trung bình 50 tháng, đây là đường hỗ trợ cho đồ thị giá của chỉ số VN-Index kể từ 2012 đến nay. Trong ngắn hạn, thị trường sẽ sớm tìm điểm cân bằng, nhưng xu hướng dài hạn vẫn duy trì ở mức giảm. Do đó, Yuanta cho rằng chỉ số VN-Index có thể sẽ biến động quanh đường trung bình 50 tháng, tức là quanh mức 1.095 điểm trong tháng 10.

Nhìn nhận bối cảnh vĩ mô, đội ngũ phân tích cho rằng vẫn còn nhiều rủi ro khó lường. Theo đó, đà tăng trưởng cao khó có thể kéo dài trong quý 4 vì mức GDP quý 4/2021 thậm chí cao hơn so với các quý trong năm 2022 vừa qua. Vì vậy, đội ngũ phân tích ước tính GDP quý 4 sẽ tăng khoảng 3,2%.

Mặt khác, xuất nhập khẩu đã bắt đầu có dấu hiệu chững lại khi lạm phát cao tại các nước đối tác thương mại lớn của Việt Nam như Mỹ và châu Âu. Điểm tích cực trong hoạt động xuất khẩu là thặng dư thương mại cao trong những tháng gần đây, lũy kế 9 tháng đầu năm là xuất siêu 6,5 tỷ USD, đây sẽ là yếu tố hô trợ cho việc kiểm soát tỷ giá trong bối cảnh đồng USD tiếp tục tăng mạnh.

FDI giải ngân vẫn duy trì đà tăng trưởng tốt, song đội ngũ phân tích cũng lưu ý nguồn vốn FDI đăng ký mới có thể sẽ chưa thể tăng mạnh trong ngắn hạn do những rủi ro về tỷ giá, lãi suất Fed và và kinh tế toàn cầu đang trong giai đoạn bất ổn, điều này sẽ khiến cho các doanh nghiệp FDI cân nhắc trong các quyết định tìm hiểu đầu tư một dự án mới.

Đặc biệt, rủi ro vẫn còn lớn khi tyẻ giá vẫn chịu áp lực lớn và lãi suất liên ngân hàng chịu áp lực tăng. Dù đánh giá VND tiếp tục là một trong những đồng tiền mất giá ít nhất trong khu vực trong tháng 9 nhờ lượng dữ trữ ngoại hối lớn khi SBV đã bán ròng USD trong 2 tháng qua để kìm đà tăng tỷ giá. Tuy nhiên, chuyên gia Yuanta cho rằng áp lực tỷ giá chưa thể hạ nhiệt trong ngắn hạn do xuất khẩu và dòng vốn FDI đăng ký chậm lại.

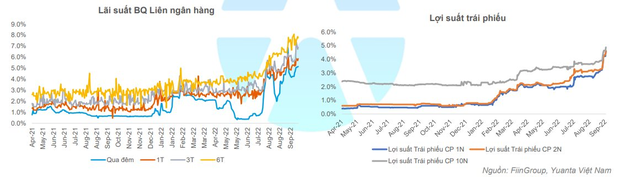

Mặt khác, lãi suất liên ngân hàng tăng ở các kỳ hạn và áp lực này vẫn chưa có dấu hiệu chấm dứt sớm. Lợi suất trái phiếu chính phủ cũng như lãi suất tại các ngân hàng hầu hết tăng ở các kỳ hạn. Điều này cho thấy các rủi ro vĩ mô tiếp tục xu hướng tăng mạnh trong tháng 9. Mức tăng lợi suất trái phiếu trong tháng 9 khá cao, đã đẩy lợi suất 10N lên mức 4,9%, cao hơn nhiều so với mức trước dịch Covid khoảng 3,4%.

Chính vì vậy, báo cáo Yuanta khuyến nghị các nhà đầu tư dài hạn chưa nên tăng tỷ trọng cổ phiếu và chỉ nắm giữ tỷ trọng cổ phiếu ở mức 35-40% danh mục.Một số nhóm cổ phiếu nhà đầu tư có thể quan tâm trong tháng 10 là những cổ phiếu có tính chất phòng thủ cao như điện nước, đồ uống, công nghiệp nặng và vận tải.