Phá giá VNĐ: Chưa chắc tăng xuất khẩu, nhưng ''mở cửa'' cho lạm phát

Trong những tranh cãi gần đây về câu chuyện tỷ giá ở Việt Nam, có nhiều luồng quan điểm. Có quan điểm cho rằng cần phá giá, để thúc đẩy xuất khẩu. Ngược lại, có quan điểm nói phá giá sẽ làm vỡ “phòng tuyến sông Cầu” của nền kinh tế, nếu vỡ lạm phát sẽ tràn vào.

Phá giá VNĐ: Chưa chắc tăng xuất khẩu, nhưng ''mở cửa'' cho lạm phát

Có 3 vấn đề lớn khi bàn về tỷ giá và phá giá: Một, phá giá có phải luôn thúc đẩy xuất khẩu? Và tác động đến cán cân thanh toán như thế nào? Hai, phá giá có tác động đến lạm phát, cụ thể là kỳ vọng lạm phát? Ba, phá giá rồi còn có khả năng kiểm soát kỳ vọng về mức độ trượt giá đồng tiền?

Phá giá và xuất khẩu

Trước tiên, nhiều người luôn tin rằng phá giá đồng tiền sẽ đẩy xuất khẩu tăng tổng thể, do đó sẽ giúp cải thiện cán cân thương mại, thúc đẩy nền kinh tế. Điều này không chắc chắn. Ngoài những thảo luận định tính, có thể mô hình hóa và phân tích định lượng, cũng như tham khảo những trường hợp đã có trong quá khứ.

Đồng bảng Anh giảm từ trên 2USD xuống 1,8 rồi 1,5USD. Từ 2008 trở đi, thâm hụt thương mại vẫn cao, không giảm suốt 10 năm. Tốc độ mất giá bảng Anh nhanh hơn kể từ 2016. Công ty tài chính Shroders chỉ ra rằng bảng Anh giảm mạnh từ 2016 vẫn không thúc đẩy nổi xuất khẩu như kỳ vọng. Cụ thể, bảng Anh giảm hơn 13% từ 2015 đến 2019, nhưng Shroders cung cấp nhiều dữ liệu cho thấy xuất khẩu ròng 2019 ở mức tệ nhất kể từ 1955.

|

|

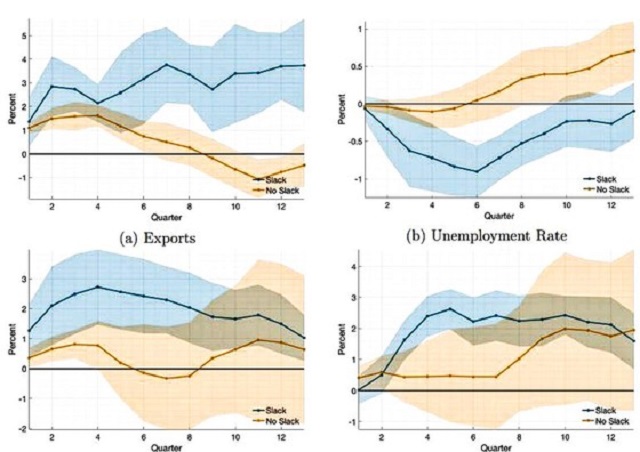

Tác động của phá giá lên các biến số vĩ mô qua các chu kỳ kinh tế khác nhau (chú thích: slack - nền kinh tế còn nguồn lực dôi dư; no slack - nền kinh tế không còn nguồn lực dôi dư). |

Điều hài hước, trong khi đồng EUR tăng giá 23% kể từ tháng 1-2000 khi tính điều chỉnh cho trọng số thương mại, còn bảng Anh giảm 29%, nhưng thị phần xuất khẩu của Anh lại thu hẹp so với EUR. Điều gì đã xảy ra? Shroders cho rằng bảng Anh thấp đã tác động xấu đến thị trường lao động, đầu tư cải tiến công nghệ và năng suất của các công ty Anh. Thế là họ xuất khẩu kém hơn trước đây.

Thứ hai, Nhật Bản gần đây cũng để tiền trượt giá mạnh, nhưng cán cân thương mại còn âm nặng hơn, vì nhập khẩu tăng mạnh hơn mức tăng xuất khẩu. Nghĩa là, phá giá dẫn đến sức ép phải phá giá tiếp càng mạnh hơn, vì nguồn ngoại tệ lại hụt nhiều hơn do cán cân thương mại thâm hụt.

Theo đánh giá của các chuyên gia Nhật Bản, mức tăng trưởng chậm lại của những nền kinh tế có thể làm cho xu thế này tệ hơn. Nói đơn giản, phá giá làm cho nhập khẩu tăng mạnh hơn, trong khi kinh tế toàn cầu suy yếu làm tác động tăng xuất khẩu yếu hơn. Tác động ròng lên cán cân thương mại vì vậy âm.

Và sự biến động của đồng nội tệ sẽ tạo ra nhiều rủi ro cho nền kinh tế hơn, khi chỉ một số công ty xuất khẩu hưởng lợi, trong khi nền kinh tế phải gánh chịu nhiều tác động tiêu cực do hàng nhập khẩu tăng giá, đẩy giá cả tiêu dùng và chi phí hoạt động của nhiều doanh nghiệp nhỏ và vừa tập trung vào thị trường nội địa lên quá sức chịu đựng của họ.

Về khuôn khổ lý thuyết và định hướng chính sách, phải hình dung câu chuyện này như thế nào? Vì sao đồng yên Nhật mất giá hơn 22% lại không thể giúp cải thiện cán cân thương mại? Lý thuyết dạy trong sách giáo khoa truyền thống đưa ra ý tưởng là hiệu ứng đường J (J-curve effect), nghĩa là ban đầu tác động lên cán cân thương mại giảm, nhưng qua thời gian nó sẽ tăng lên. Tuy nhiên, những trường hợp của Anh hay vài nước khác có bản tệ mất giá mạnh, cho thấy không có đường chữ J nào mà thâm hụt thương mại tăng lên, nằm ở mức tệ hại một cách lỳ lợm.

Một hệ lý thuyết được phát triển gần đây cho phép tích hợp tính biến đổi của nền kinh tế vào mô hình, và đưa ra giả thuyết về tác động của phá giá đến xuất khẩu nói riêng, cùng nhiều yếu tố khác trong nền kinh tế nói chung (thất nghiệp, việc làm), tốt hơn rất nhiều. Đó là đưa yếu tố chu kỳ kinh tế vào mô hình và mô hình hóa nền kinh tế phản ứng với cú sốc như thế nào trên các chu kỳ kinh tế khác nhau.

Trước dịch Covid-19, có một bài nghiên cứu đăng trên trang nghiên cứu kinh tế quốc gia Mỹ (NBER) và một phần đăng lại ở tạp chí nghiên cứu chất lượng cao Journal of Money, Credit and Banking, đã kiểm định ảnh hưởng của phá giá đến nhiều yếu tố vĩ mô, bao gồm xuất khẩu và kết quả như trong hình.

Điều thú vị, kết quả cho thấy không phải phá giá có thể luôn thúc đẩy xuất khẩu mà có khi ngược lại. Khi nguồn lực nền kinh tế không khai thác được, tác động của phá giá lên xuất khẩu hầu như không đáng kể, mà còn có tác động làm giảm xuất khẩu (xem hình), giống như câu chuyện của Nhật Bản và Anh.

Vấn đề là những kết quả thực nghiệm này là dựa trên dữ liệu của Mỹ, và trước Covid. Không ai có thể kết luận chắc chắn Việt Nam hiện nay ở vào tình trạng có nguồn lực không khai thác được hay không. Nhưng nó khơi mở yếu tố quan trọng: không có gì đảm bảo phá giá đẩy mạnh được xuất khẩu, hay rộng hơn cải thiện cán cân thương mại (có thể thúc đẩy xuất khẩu ít, nhưng lại kéo nhập khẩu tăng mạnh).

Do đó, khẳng định phá giá sẽ làm tăng xuất khẩu hay cải thiện cán cân thương mại, đồng thời thúc đẩy kinh tế là không chắc chắn. Trái lại nó có thể thúc đẩy thất nghiệp và làm suy giảm GDP dài hạn (xem hình). Đó là chưa nói sự tác động đến lạm phát và kỳ vọng trượt giá mạnh của đồng tiền.

Tác động lên lạm phát và nỗi sợ tiền mất giá mạnh

Ở đây có nỗi lo quan trọng hơn chỉ một mình câu chuyện xuất khẩu. Nếu áp dụng phá giá mà đẩy nền kinh tế rơi vào trạng thái phá giá xong nhưng không thúc đẩy được cán cân thương mại, mà đẩy nó thâm hụt nhiều hơn do nhập khẩu tăng nhanh hơn xuất khẩu, và dòng vốn đầu tư rút đi hoặc chững lại, sẽ ra sao?

Khi đó cán cân thanh toán sẽ bị tác động xấu, dự trữ ngoại hối không có nguồn lực gia tăng. Kết quả, phá giá lần 1 có thể đẩy chúng ta rơi vào vòng xoáy phá giá tiếp. Nỗi sợ tiền mất giá sẽ khiến người dân đổ xô găm giữ vàng, ngoại tệ, tái hiện lại câu chuyện của giai đoạn 2010-2011.

Chưa hết, đó chỉ là một tác động. Tác động lan truyền của tỷ giá lên lạm phát có thể tạo ra vòng lặp lên kỳ vọng lạm phát của người dân, kiểu phá giá 2%, người dân kỳ vọng lạm phát tăng 3%, rồi họ mua ngoại tệ găm giữ, tạo áp lực đồng tiền mất giá tiếp nhiều vòng nữa, rồi kỳ vọng lạm phát lại tăng tiếp. Đó là vòng xoáy tiền mất giá, kỳ vọng lạm phát tăng NHNN muốn tránh.

Gần đây Ấn Độ đưa ra quan điểm kiểm soát kỳ vọng mất giá của đồng rupee khi cho nó trượt giá, hiểu nôm na là tạo ra cái mỏ neo ngầm cho thị trường rằng đồng rupee chỉ mất giá thế thôi, không hơn. Đây là chiến lược Trung Quốc từng bàn đến trong năm 2016. Kết quả, vốn ngoại vẫn ùn ùn chạy ra khỏi Trung Quốc trong giai đoạn đó và đồng nhân dân tệ tiếp tục mất giá. Tạo mỏ neo cho thị trường khi tiền đã mất giá hoàn toàn không dễ.

NHTW Nhật Bản cuối tuần qua đã can thiệp khi tỷ giá vượt mức 145 yên đổi 1USD, nhưng ngay sau đó nhiều ngân hàng đầu tư đã có báo cáo cho rằng NHTW không đủ khả năng can thiệp giữ mỏ neo tỷ giá và dự đoán đồng yên sẽ trượt đến mức 150-160.

Những điều đó hàm ý điều gì? Đó là khi anh đã để tỷ giá trượt quá mạnh, và không còn khả năng chặn dòng nước lũ nữa. Phòng tuyến sông Cầu vỡ, quân địch sẽ tràn vào như nước vỡ bờ. Không cố gắng kiểm soát kỳ vọng lạm phát ở phía thượng nguồn, khi dòng nước đã đổ xuống thành thác, anh ra giữa thác chặn dòng nước người ta không tin anh có khả năng chặn thác nước không đổ xuống.

Tương tự, khi anh đã phá giá nội tệ để thúc đẩy xuất khẩu nhưng không thành công, mà làm cán cân thương mại thâm hụt thêm do nhập khẩu tăng mạnh hơn xuất khẩu, đồng thời dòng vốn bắt đầu cảm thấy bất an, anh tự tạo ra vòng xoáy về kỳ vọng phá giá để đồng tiền trượt dài tiếp sau đó. Điều đáng lo hơn, kỳ vọng lạm phát cũng như tư tưởng găm giữ ngoại tệ khi tiền bắt đầu mất giá sẽ tăng mạnh hơn, khi mọi chuyện có vẻ diễn tiến không như dự kiến.

Vì vậy, kiểm soát hay đặt mỏ neo về kỳ vọng phải đặt đúng chỗ, nếu không trận địa ổn định vĩ mô sẽ có nguy cơ thất thủ. Việt Nam phải đặt kỳ vọng, một trong những nước có đồng tiền ổn định trong 2022 và 2023 để ổn định kỳ vọng lạm phát, giúp nhà đầu tư nước ngoài có niềm tin để tiếp tục đổ tiền vào Việt Nam, cũng như kiều bào ở nước ngoài yên tâm gửi kiều hối về. Có vậy vốn ngoại vào nhiều và kiều hối còn chảy về mới nâng đỡ cái nền cán cân thanh toán, giúp trách nhiệm kiểm soát lạm phát dễ dàng hơn.

Phá giá trận thế đó sẽ mất. Duy trì tỷ giá ổn định không có nghĩa giữ nó bất động bằng mọi giá. Địch mạnh quá ta lùi từng bước nhẹ. Nhưng nếu lùi bước lớn, kỳ vọng mất giá 4% sẽ thành 8% rồi 10%, 12%. Đi kèm là tác động cực kỳ khó đoán lên kỳ vọng lạm phát và tâm lý găm giữ USD . Có người hỏi doanh nghiệp xuất khẩu gặp khó thì sao?

Chúng ta vẫn có công cụ chính sách tài khóa để hỗ trợ họ, thông qua chi ngân sách hỗ trợ lãi suất hoặc chi phí. Còn chi tiêu công không được, tắc lại, không phải lỗi của chính sách tiền tệ sai. Xử vấn đề phải xử cho đúng gốc rễ.

|

Nhìn từ đồng bảng Anh, EUR và yên Nhật, cho thấy phá giá VNĐ chưa chắc tăng xuất khẩu, cải thiện cán cân thương mại, đồng thời thúc đẩy nền kinh tế, mà ngược lại sẽ thúc đẩy thất nghiệp, suy giảm GDP trong dài hạn và “mở cửa” cho lạm phát tràn vào. |

TS. HỒ QUỐC TUẤN, Giảng viên Đại học Bristol, Anh

SGĐTTC