Nỗi sợ bị hạ xếp hạng khiến doanh nghiệp Mỹ quay đầu với trái phiếu

Những doanh nghiệp ở Mỹ và châu Âu đã vay nợ giá rẻ trong nhiều năm giờ đang phải đối mặt với nỗi sợ hãi quen thuộc một thời: bị hạ xếp hạng.

Nỗi sợ bị hạ xếp hạng khiến doanh nghiệp Mỹ quay đầu với trái phiếu

Những doanh nghiệp ở Mỹ và châu Âu đã vay nợ giá rẻ trong nhiều năm giờ đang phải đối mặt với nỗi sợ hãi quen thuộc một thời: bị hạ xếp hạng.

Nỗi sợ bị hạ xếp hạng

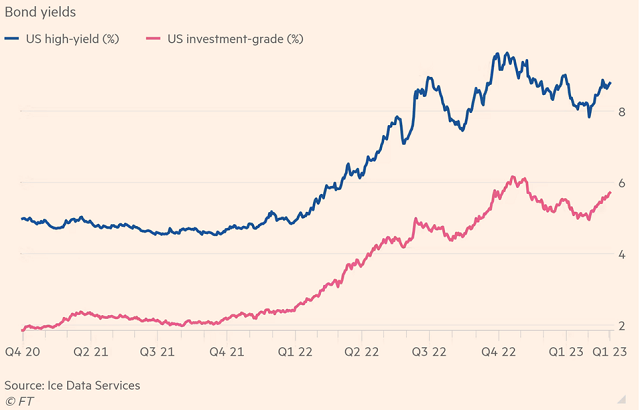

Chi phí đi vay đã tăng vọt kể từ khi Cục Dự trữ Liên bang Mỹ (Fed) bắt đầu tăng lãi suất cơ bản nhằm kiềm chế lạm phát. Nhà đầu tư đang yêu cầu những doanh nghiệp Mỹ bị các cơ quan xếp hạng đánh giá thấp phải trả lãi hàng năm khoảng 9%/năm, tăng từ mức chỉ dưới 5% vào tháng 03/2021.

Điều này cũng đồng nghĩa các công ty được xếp hạng cao đang tránh xa việc phát hành thêm trái phiếu để huy động vốn cho việc mở rộng hoặc sáp nhập, thay vào đó, họ phụ thuộc nhiều hơn vào vốn cổ phần nhằm duy trì xếp hạng trước đó của họ.

Khi lãi suất duy trì ở mức thấp trong những năm sau cuộc khủng hoảng tài chính toàn cầu 2008 và khi các ngân hàng trung ương mua trái phiếu để hỗ trợ hệ thống tài chính, các công ty có thể không phải lo lắng về xếp hạng. Nhưng giờ đây, ngay cả các công ty được xếp hạng đầu tư an toàn ở Mỹ cũng phải trả lãi trung bình hơn 5.7% để vay trên thị trường trái phiếu, tăng từ mức chỉ 2% của hai năm trước.

Cùng với đó, chênh lệch ngày càng gia tăng trong chi phí đi vay giữa các tổ chức phát hành chất lượng cao và cấp đầu cơ. Hai điều này làm dấy lên lo ngại về khả năng bị hạ cấp tín dụng, đồng thời kéo giảm hứng thú đối với các giao dịch được tài trợ bằng nợ vì nó có thể gây nguy hiểm cho xếp hạng.

Chênh lệch trong chi phí đi vay giữa doanh nghiệp phát hành trái phiếu được xếp hạng cao và đầu cơ

“Giờ đây, các công ty quan tâm nhiều hơn đến việc bảo toàn xếp hạng. Tôi không thấy bất kỳ sự hứng thú nào đối với giao dịch sáp nhập và mua lại có sử dụng đòn bẩy, vì nó có nguy có khiến xếp hạng của công ty đó bị hạ xuống dưới mức đầu tư ”, Teddy Hodgson, đồng giám đốc toàn cầu về nợ tại Morgan Stanley, cho biết.

Gregg Lemos-Stein, chuyên gia phân tích cấp cao tại S&P Global Ratings, cho biết các công ty đang giảm số lượng thương vụ mua lại có sử dụng đòn bẩy quy mô lớn. “Bất cứ khi nào lãi suất tăng, các công ty sẽ phải suy nghĩ về cấu trúc vốn tối ưu,” ông nói thêm.

Các dấu hiệu cho thấy lạm phát vẫn dai dẳng đã dập tắt đợt tăng giá của trái phiếu vào đầu năm 2023. Các thị trường đang đặt cược rằng lãi suất của Mỹ sẽ tiếp tục tăng trong thời gian dài hơn, có thể đạt mức cao nhất là 5% cho đến cuối năm nay. Lãi suất cơ bản tại Mỹ hiện là 4.5 - 4.75%.

Sự thay đổi đó đã dẫn đến một số biến động lớn trên thị trường trái phiếu và là một tin xấu đối với những doanh nghiệp bị xếp hạng thấp chuẩn bị đi vay.

Arvind Narayanan, nhà quản lý danh mục đầu tư cấp cao tại Vanguard, cho biết: “Thị trường trái phiếu lợi suất cao có thể đóng cửa trong những thời kỳ biến động”.

1/4 doanh nghiệp đi vay được xếp hạng BBB (tức doanh nghiệp bị đánh giá ở mức thấp nhất về cấp độ đầu tư) trong lĩnh vực sản phẩm tiêu dùng của Mỹ đã cắt giảm mục tiêu đòn bẩy dài hạn của họ trong năm qua, một phần do lãi suất cao hơn, một báo cáo gần đây từ S&P Global Ratings cho thấy.

Chuyển hướng sang trái phiếu chuyển đổi

Chi phí đi vay cao và triển vọng kinh tế chưa rõ ràng đã khiến nhiều công ty cân nhắc việc huy động vốn bằng cách bán cổ phần, bao gồm cả việc phát hành trái phiếu chuyển đổi. Trái phiếu chuyển đổi giống như các trái phiếu doanh nghiệp khác, nhưng chúng có một tùy chọn cho phép nhà đầu tư hoán đổi nợ lấy vốn cổ phần nếu giá cổ phiếu của công ty tăng đến một mức giá nhất định. Chúng cho phép các tổ chức phát hành vay vốn với giá rẻ hơn so với trái phiếu thông thường, nghĩa là có ít rủi ro bị hạ xếp hạng hơn.

Doanh số bán trái phiếu chuyển đổi ở Mỹ đã giảm 2/3 vào năm ngoái, nhưng lượng phát hành hàng tháng cho tháng trước lại cao nhất kể từ tháng 11/2021, theo dữ liệu từ Refinitiv.

Tammy Serbée, giám đốc thị trường trái phiếu châu Mỹ tại Morgan Stanley, cho biết: “Thị trường trái phiếu chuyển đổi đã mở cửa trở lại với một ‘cú nổ’ lớn”.

Một số công ty vẫn thực hiện các giao dịch được tài trợ bằng nợ, nhưng đây hầu như là những công ty có xếp hạng cao hơn hoặc hoạt động trong các lĩnh vực ít rủi ro hơn.

Tim Kurpis, giám đốc giao dịch tại AllianceBernstein, cho biết thị trường vẫn chào đón những doanh nghiệp đi vay được xếp hạng cao. “Những thương vụ mà bạn đang chứng kiến là trong các lĩnh vực mà nhà đầu tư cảm thấy thoải mái hơn và mang tính phòng thủ hơn”.

Tuy nhiên, các chủ ngân hàng có thể cân nhắc kỹ hơn về xếp hạng tín dụng của các công ty trước khi tiến hành một số giao dịch, đặc biệt là khi họ sắp mất xếp hạng đầu tư.

Kim Dung (Theo FT)