Những ngân hàng đầu tiên “vén màn” lợi nhuận 9 tháng đầu năm

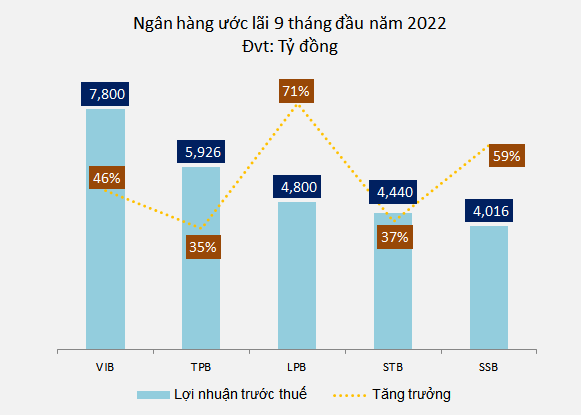

Hiện đã có 5 ngân hàng hé lộ con số lợi nhuận 9 tháng đầu năm với mức tăng trưởng khả quan so với cùng kỳ năm trước.

Những ngân hàng đầu tiên “vén màn” lợi nhuận 9 tháng đầu năm

|

|

Nguồn: Tác giả tổng hợp |

Trong số 5 ngân hàng ước lãi 9 tháng đầu năm 2022, ngôi vị quán quân về lợi nhuận thuộc về VIB với 7,800 tỷ đồng lãi trước thuế, tăng 46% so với cùng kỳ năm 2021 và đã hoàn thành hơn 74% kế hoạch cả năm. Riêng lợi nhuận trước thuế quý 3, Ngân hàng này đạt 2,780 tỷ đồng.

Theo báo cáo, VIB đạt tổng doanh thu trên 13,300 tỷ đồng, tăng 29% so với cùng kỳ. Thu nhập ngoài lãi đạt hơn 2,400 tỷ đồng, đóng góp 17% vào tổng thu nhập hoạt động. Chi phí hoạt động khoảng 4,600 tỷ đồng, với mức tăng 12%, thấp hơn nhiều so với mức tăng doanh thu. Nhờ đó, hệ số chi phí/doanh thu (CIR) của Ngân hàng giảm xuống còn 35%. Chi phí dự phòng ước tính đạt hơn 900 tỷ đồng.

Tính đến ngày 30/09/2022, tổng tài sản của VIB đạt 341,000 tỷ đồng, tăng 10% so với hồi đầu năm. Dư nợ tín dụng đạt 228,000 tỷ đồng, tăng 12% so với đầu năm.

Vị trí á quân thuộc về TPBank ( TPB ), ước lãi trước thuế đạt 5,926 tỷ đồng, tăng 35% so với cùng kỳ và thực hiện được hơn 72% kế hoạch cả năm.

Trong đó TPB ghi nhận tổng thu nhập hoạt động đạt 11,951 tỷ đồng, tăng 2,045 tỷ đồng, tương đương hơn 20% so với cùng kỳ. Đóng góp chính trong tổng thu nhập của ngân hàng là nguồn thu nhập từ lãi thuần với hơn 8,600 tỷ đồng, đạt mức tăng trưởng 21% so với cùng kỳ năm trước.

Bên cạnh đó, thu nhập từ dịch vụ của ngân hàng cũng tăng trưởng hơn 78% so với cùng kỳ, mang lại nguồn thu 1,876 tỷ đồng. Thu nhập hoạt động dịch vụ khởi sắc mạnh nhờ thu từ phí dịch vụ và hoạt động thanh toán tăng nhanh so với năm 2021.

Tổng tài sản của Ngân hàng tính đến cuối tháng 9/2022 đạt hơn 317,000 tỷ đồng; tổng huy động đạt trên 280,000 tỷ đồng.

Kế đến là LienVietPostBank ( LPB ) ước lợi nhuận 3 quý đầu năm đạt hơn 4,800 tỷ đồng, tăng 71% so cùng kỳ. Đây cũng là Ngân hàng có mức tăng trưởng lợi nhuận mạnh nhất tính đến thời điểm hiện tại.

LPB cho biết lợi nhuận trước thuế đã cán đích và nhỉnh hơn kế hoạch cả năm 2022 chỉ sau 9 tháng nhờ thu nhập lãi thuần tăng mạnh so với cùng kỳ năm trước, chủ yếu đến từ tín dụng bán lẻ cùng các khoản thu lãi khoản vay cơ cấu COVID-19 của các khách hàng đã khôi phục hoạt động kinh doanh.

Bên cạnh đó, lãi thuần từ hoạt động dịch vụ của Ngân hàng cũng tăng 43%, đạt hơn 779 tỷ đồng (cùng kỳ đạt 546 tỷ đồng) khi kết thúc quý 3/2022, nhờ phát triển các dịch vụ trọng tâm như bảo hiểm, thanh toán quốc tế, ngân hàng số...

SeABank ( SSB ) xếp thứ hai về mức tăng trưởng lợi nhuận - tăng 59% so với cùng kỳ, ước lãi trước thuế đạt 4,016 tỷ đồng, đạt gần 83% kế hoạch 2022.

Theo SSB , tổng thu thuần TOI của nhà băng này đạt gần 7,282 tỷ đồng, tăng 41.5% so với cùng kỳ năm 2021 nhờ sự tăng trưởng từ kinh doanh mảng bán lẻ, cho vay doanh nghiệp vừa và nhỏ cũng như tăng trưởng các hoạt động doanh thu phí. Mặt khác, thu thuần ngoài lãi (NOII) đạt 2,205 tỷ đồng, tăng gần 70% so với cùng kỳ năm 2021, chiếm tỷ lệ 30.28% trên tổng thu thuần của Ngân hàng.

Ngoài ra, trao đổi với Thông tin Chính phủ, ông Dương Công Minh , Chủ tịch HĐQT Sacombank đã chia sẻ về quá trình tái cơ cấu cũng như hé lộ kết quả kinh doanh 9 tháng đầu năm của của ngân hàng này. Theo đó, Chủ tịch Sacombank ( STB ) cho biết lợi nhuận trước thuế 9 tháng đầu năm đã đạt 4,440 tỷ đồng, thực hiện được hơn 84% kế hoạch năm, trong đó tỷ trọng thu ngoài lãi là 39.4%.

Theo ông Minh, tính đến hết quý 3/2022, Sacombank tiếp tục duy trì tốc độ tăng trưởng ổn định với tổng tài sản đạt gần 564,200 tỷ đồng, tăng 8.3% so với đầu năm. Tổng huy động đạt 502,535 tỷ đồng, tăng 8.2% so với đầu năm. Dư tín dụng đạt hơn 421,000 tỷ đồng, tăng 8.4% so với đầu năm. Tỷ lệ nợ xấu 0.86%.

Lợi nhuận ngành ngân hàng trong năm 2022 sẽ khó duy trì tăng trưởng cao?

Theo kết quả cuộc điều tra xu hướng kinh doanh của các tổ chức tín dụng quý 4/2022 được NHNN công bố mới đây, tình hình kinh doanh của hệ thống ngân hàng trong quý 3/2022 chưa được như kỳ vọng.

“Sự cạnh tranh từ các tổ chức tín dụng (TCTD) khác” tiếp tục được các TCTD đánh giá là nhân tố quan trọng nhất có thể ảnh hưởng, làm suy giảm tình hình kinh doanh của TCTD trong năm 2022. Trong khi đó, “Cầu của nền kinh tế đối với sản phẩm dịch vụ của đơn vị” cùng với “Điều kiện kinh doanh và tài chính của khách hàng” được kỳ vọng là những nhân tố khách quan cũng như quan trọng nhất giúp “cải thiện” tình hình kinh doanh của TCTD.

Đáng chú ý, có hơn 70% TCTD kỳ vọng tình hình kinh doanh sẽ cải thiện hơn trong quý tới và cả năm 2022 với mức độ kỳ vọng cải thiện thấp hơn so với kỳ vọng tại kỳ điều tra trước. Về lợi nhuận trước thuế trong năm 2022, 88.3% TCTD dự kiến tăng trưởng so với năm 2021. Bên cạnh đó, vẫn có 6.8% TCTD dự kiến lợi nhuận giảm trong năm 2022 và 4.9% ước tính lợi nhuận không thay đổi.

Còn theo đánh giá của các chuyên gia CTCK Agribank (Agriseco Research), lợi nhuận ngành ngân hàng trong năm 2022 và 2023 sẽ khó duy trì tăng trưởng cao như giai đoạn 2020-2021. Động lực tăng trưởng của nhóm bị suy giảm khi dư địa tăng trưởng tín dụng không còn nhiều và NIM chịu áp lực do lãi suất đầu vào có xu hướng tăng, trong khi lãi suất cho vay khó tăng theo tương ứng.

Tương tự, nhóm phân tích CTCK VNDirect cũng cho rằng, với mục tiêu hàng đầu là kiểm soát lạm phát và ổn định vĩ mô hiện nay, sẽ ít có khả năng các ngân hàng thương mại được nhận thêm hạn mức tín dụng từ giờ cho đến hết năm. Bên cạnh đó, lãi suất huy động và lãi suất liên ngân hàng tăng nhanh sẽ gây áp lực lên chi phí vốn kể từ thời điểm này cho đến ít nhất là nửa đầu năm 2023.

Khang Di