NHNN đã ứng biến như thế nào trước những biến động trong quý II?

Nhu cầu thanh khoản VNĐ và USD đảo chiều sau khi FED tăng lãi suất khiến lãi suất liên ngân hàng và tỷ giá biến động mạnh trong quý vừa qua. Trước diễn biến này, NHNN đã có một loạt các biện pháp can thiệp nhằm ổn định thị trường.

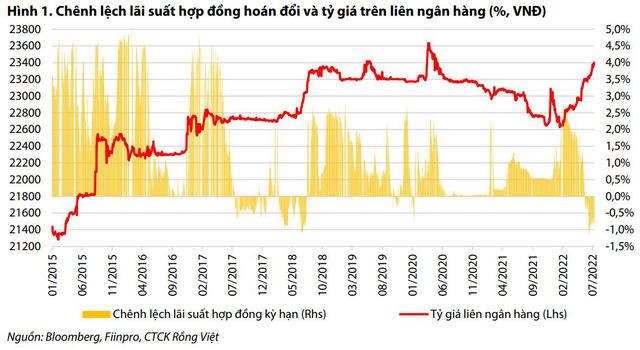

Tại báo cáo về ngành ngân hàng mới phát hành, Chứng khoán Rồng Việt (VDSC) cho biết sự lệch pha chính sách đã khiến chênh lệch lãi suất USD - VNĐ ngày càng mở rộng và đẩy mức chênh lệch lãi suất hợp đồng hoán đổi xuống vùng âm mạnh kể từ cuối tháng 5. Yếu tố này thúc đẩy nhu cầu USD và hỗ trợ đà tăng của tỷ giá.

Nhu cầu thanh khoản VNĐ và USD đảo chiều

Theo VDSC, trên thị trường liên ngân hàng trong những tháng đầu năm 2022, thanh khoản tiền Đồng trở nên căng thẳng do tính mùa vụ trong tháng 1 và 2. Lãi suất VNĐ liên ngân hàng bật tăng từ nền thấp trong nửa cuối năm 2021, đạt đỉnh ở mốc 3,5% đối với kỳ hạn qua đêm đến 1 tuần, 3,0% kỳ hạn 2 tuần và quanh 2,8% đối với kỳ hạn 1 - 3 tháng. NHNN đã liên tục hỗ trợ thanh khoản hệ thống khi chào mua giấy tờ có giá có kỳ hạn trên thị trường mở với lãi suất 2,5%.

Bước sang quý 2, thanh khoản hệ thống đã dồi dào hơn ở phía tiền Đồng nhờ hạn mức tăng trưởng tín dụng còn lại hạn chế ở nhiều ngân hàng tư nhân. Số dư tiền gửi của hệ thống ngân hàng tại tài khoản Citad NHNN thường xuyên đạt mức cao lịch sử với hơn 400 ngàn tỷ đồng trong quý 2. Thanh khoản dồi dào đã hỗ trợ cho lãi suất tiền Đồng trên liên ngân hàng giảm mạnh về mức thấp ở các kỳ hạn ngắn: kỳ hạn qua đêm chạm đáy 0,3%, kỳ hạn 1 tuần rơi về mức 1,15% và kỳ hạn 2 tuần duy trì quanh 1,7%.

Về phía thanh khoản USD, trái ngược với diễn biến ổn định trong 2 tháng đầu năm 2022 khi lãi suất các kỳ hạn giao dịch ở mức thấp quanh ngưỡng 0,1% cho kỳ hạn qua đêm, 0,15% cho kỳ hạn 1 tuần và 0,25% đối với kỳ hạn 2 tuần, tình hình địa chính trị đã góp phần gia tăng áp lực lạm phát, từ đó thúc đẩy kế hoạch thắt chặt tiền tệ của FED. Cụ thể, ngày 17/03/2022, FED tăng lãi suất 0,25 điểm phần trăm, ngày 05/05/2022 tăng 0,5 điểm phần trăm và ngày 16/06/2022 tăng 0,7 điểm phần trăm.

Các đợt tăng lãi suất phía bên kia bán cầu này đã gây áp lực kéo dài lên lãi suất USD liên ngân hàng. Cuối quý 2, lãi suất USD liên ngân hàng duy trì quanh mức 1,6-1,7% đối với kỳ hạn qua đêm, 1,7-1,8% đối với kỳ hạn 1 tuần, 1,8-1,95% đối với kỳ hạn 2 tuần, 2,0-2,2% đối với kỳ hạn 1 tháng và 2,2-2,5% đối với kỳ hạn 3 tháng.

Sự lệch pha chính sách đã khiến chênh lệch lãi suất USDVNĐ ngày càng mở rộng và đẩy mức chênh lệch lãi suất hợp đồng hoán đổi xuống vùng âm mạnh kể từ cuối tháng 5. Yếu tố này thúc đẩy nhu cầu USD và hỗ trợ đà tăng của tỷ giá.

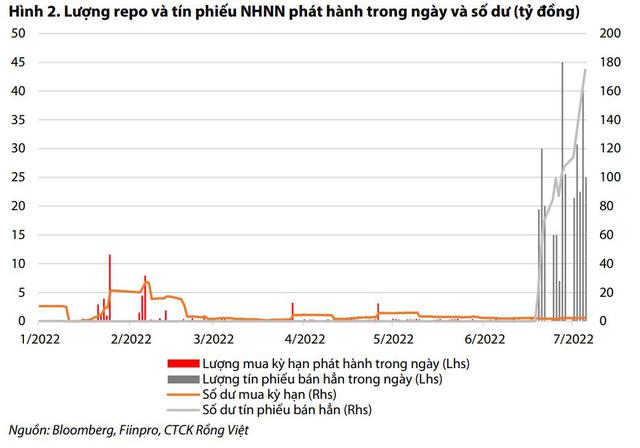

NHNN duy trì quan điểm ổn định lãi suất

VDSC cho biết, việc khởi động trở lại kênh tín phiếu kể từ cuối tháng 6 nhằm hút lượng tiền Đồng dư thừa đã giúp định hướng lãi suất VNĐ liên ngân hàng nâng lên mức 0,5% ngày 24/06 và mở rộng đà hồi phục lên vùng 0,7-0,9%/năm vào ngày 30/06/2022 đối với kỳ hạn qua đêm và 1,4 - 1,6%/năm với kỳ hạn 1 tuần.

Trong nửa đầu tháng 7, chênh lệch lãi suất USD và VNĐ thu hẹp mức âm so với giai đoạn trước khi chênh lệch lãi suất hợp đồng hoán đổi đã có lúc âm tới kỳ hạn 2 tháng, nhưng hiện tại vẫn âm tới kỳ hạn 1 tháng. Chênh lệch lãi suất kỳ hạn qua đêm hiện duy trì trong khoảng -0,8% đến -0,5%. Chênh lệch lãi suất kỳ hạn 1 tuần trong khoảng -0,7% đến -0,4%. Chênh lệch lãi suất kỳ hạn 2 tuần trong khoảng -0,6% đến -0,3%. Chênh lệch lãi suất kỳ hạn 1 tháng trong khoảng -0,4% đến -0,1%.

Trước áp lực tăng lãi suất trên thị trường quốc tế, NHNN đã nỗ lực điều hành chính sách linh hoạt nhằm giữ các mục tiêu trong khi ổn định lãi suất đối với nền kinh tế.

Cụ thể, ngày 18/01/2022, NHNN đã giảm giá mua vào – bán ra USD từ biên độ 22.650-23.150 xuống biên độ 22.550-23.050 và thay đổi phương thức bán ngoại tệ sang bán kỳ hạn 3 tháng tại giá 23.050 có hủy ngang. Ngày 11/05/2022, tỷ giá bán tham khảo tại Sở giao dịch NHNN được điều chỉnh tăng 200 đồng từ 23.050 lên 23.250 và được chuyển từ hình thức bán kỳ hạn 3 tháng có hủy ngang sang không hủy ngang và tăng tần suất bán. Ngày 04/07/2022, giá bán USD tiếp tục được NHNN điều chỉnh từ 23.250 lên 23.400 và phương thức bán ngoại tệ được chuyển từ bán kỳ hạn 3 tháng sang bán giao ngay.

Ước tính có khoảng hơn 4 tỷ USD hợp đồng kỳ hạn đáo hạn trong tháng 7. Điều này đồng nghĩa các ngân hàng thương mại cần chuẩn bị nguồn hơn 100 nghìn tỷ đồng. Tuy nhiên, trong bối cảnh áp lực còn hiện hữu đến từ vĩ mô thế giới, nhiều khả năng một số hợp đồng này sẽ được gia hạn với mức giá cao hơn. Thông qua các nghiệp vụ thị trường mở đã và đang được thực hiện, tỷ giá hối đoái nhiều khả năng sẽ tiếp tục tăng trong thời gian tới nhưng với tốc độ chậm dần.

VDSC cho rằng NHNN sẽ tiếp tục can thiệp để nâng lãi suất VNĐ trên liên ngân hàng trong thời gian tới nhưng giữ ổn định lãi suất điều hành. Tuy nhiên, nhóm phân tích duy trì quan điểm về sự không chắc chắn về diễn biến vĩ mô giai đoạn vài tháng tới khi mà FED dự kiến sẽ tăng lãi suất cuối tháng 7.

|

|

VDSC: Ngân hàng Nhà nước đã bán ra khoảng 12-13 tỷ USD để ổn định tỷ giá |

Theo Quang Hưng

Nhịp sống kinh tế