Nhìn lại cú sụp đổ của ngân hàng Lehman Brothers - ‘Vết dầu loang’ từng khiến hệ thống tài chính toàn cầu hỗn loạn

Lehman Brothers là nạn nhân của chính mình trong một cuộc khủng hoảng tín dụng toàn diện và khốc liệt.

Tờ Bloomberg mới đây đã chia sẻ câu chuyện về Daryl Rattigan, một cựu nhân viên của ngân hàng đầu tư nổi tiếng Lehman Brothers. Ông đến đây từ 18 năm trước để nhận một công việc toàn thời gian tại chi nhánh tài chính bất động sản London.

Không lâu sau đó, Lehman Brothers tuyên bố phá sản với khoản nợ lên tới hơn 600 tỷ USD. Sự kiện này mở đầu cho cuộc khủng hoảng tài chính tồi tệ nhất trong lịch sử gần 10 năm của nước Mỹ, sau khi nền kinh tế chứng kiến cảnh thị trường chứng khoán lao dốc, tín dụng đóng băng, hàng triệu người mất việc làm, còn giới đầu tư toàn cầu thì lo sợ bộ máy tài chính khổng lồ có thể đứt gãy bất cứ lúc nào. Cũng bởi khi đó, Lehman Brothers là ngân hàng đầu tư có quy mô lớn thứ 4 tại Mỹ, đồng thời sở hữu 25.000 nhân viên trên khắp thế giới.

NGUỒN CƠN SỤP ĐỔ

Với một số chuyên gia, việc Lehman Brothers đệ đơn phá sản không phải là sự kiện châm ngòi cho cuộc Đại suy thoái cách đây 14 năm. Đây đơn giản chỉ là một trong những biểu hiện cho thấy nền kinh tế Mỹ trước đó vốn đã khó khăn và mấp mé bên bờ vực.

“Khe nứt đã xuất hiện từ trước tháng 9/2008. Thế giới vốn đã chìm trong nợ nần", Rick Meyers, Giám đốc điều hành cấp cao của AB Bernstein ở Chicago nhận xét.

|

|

Một trong những nguyên nhân cốt lõi dẫn tới cuộc khủng hoảng năm 2008 đến từ sự bùng nổ của thị trường nhà đất Mỹ |

Ông cho rằng một trong những nguyên nhân cốt lõi dẫn tới cuộc khủng hoảng năm 2008 đến từ sự bùng nổ của thị trường nhà đất Mỹ. Hồi năm 2001, Cục Dự trữ liên bang Mỹ FED áp dụng chính sách cho vay lãi suất thấp để thúc đẩy nền kinh tế. Phương thức cho vay dưới chuẩn theo đó ra đời, tức các ngân hàng khi cho vay mua bất động sản sẽ không quan tâm tới khả năng thanh toán nợ của khách. Điều này đồng nghĩa với việc ngay cả những người có lịch sử nợ xấu hoặc thiếu tài sản thế chấp cũng có thể hiện thực hóa giấc mơ mua nhà.

Tuy nhiên, sau khi bong bóng nhà đất Mỹ phình to cực đại, lãi suất bắt đầu tăng và quyền sở hữu bất động sản đạt đến điểm bão hòa. Không còn khả năng thanh toán, lại phải chịu thêm áp lực lãi suất, những người đi vay vội trốn nghĩa vụ trả nợ do các ràng buộc lỏng lẻo từ phía ngân hàng.

Đến năm 2007, số trường hợp bị tịch thu tài sản để siết nợ tăng cao khiến các ngân hàng không kịp trở tay. Họ, từ chủ nợ, bắt đầu biến thành con nợ. Theo Bloomberg, hầu hết tài sản mà ngân hàng sở hữu đều là nợ của người khác, bao gồm các khoản thế chấp hoặc tín dụng thương mại. Đổi lại, bản thân các ngân hàng cũng phải đi vay thông qua trái phiếu và một số các đối tác giao dịch. Do vậy, khi Lehman sụp đổ, sẽ rất khó để huy động đủ một lượng lớn tiền mặt từ tài sản để trả nợ.

Khi đó, những chuyên gia như Rattigan, người đã dành nhiều năm làm việc tại ngân hàng, đã phải xem xét ai là người phải trả và ai là người cần được trả nợ. Tuyên bố phá sản đột ngột vào sáng ngày 15/9/2008 khiến ông và rất nhiều nhân sự khác hoang mang tột độ.

Nhiều năm sau, khi gần như toàn bộ 5.000 nhân sự tại chi nhánh London của Lehman rời đi, khoảng thời gian gắn bó của họ với ngân hàng từng lớn thứ 4 nước Mỹ vẫn là chủ đề được khơi gợi lại trong các buổi phỏng vấn xin việc. Sức ảnh hưởng của Lehman Brothers không dễ để quên đi.

Tàn dư của ngân hàng này cũng nằm rải rác trên toàn cầu. Trụ sở tại chi nhánh New York từng nằm trên tầng 8 của một tòa nhà cổ trước khi trở thành tiền sảnh của khách sạn Cipriani sang trọng. Lehman khi đó đã thuê chung mặt bằng với một công ty giáo dục sức khỏe và một startup khởi nghiệp chuyên về phần mềm.

NHỮNG GÌ XẢY RA TIẾP THEO?

Câu chuyện của Lehman là hệ luỵ đầy bi kịch cho những người chủ nợ bị cuốn vào các khoản vay thế chấp rủi ro, cho cả những lao động thất nghiệp và một nền kinh tế chìm sâu trong khủng hoảng. Tuy nhiên, đối với một số người, dấu chấm hết của Lehman lại là một thứ gì đó mang tính bước ngoặt, thậm chí là tích cực.

Thẩm phán James Peck khi đó đã chấp nhận để ngân hàng đầu tư Anh Barclays mua lại một phần tài sản chính của Lehman Brothers. Ông cho rằng không còn sự lựa chọn nào tốt hơn cho Lehman Brothers ngoài việc tự bán mình cho Barclays.

|

|

Nhân viên Lehman Brothers thu dọn đồ đạc sau khi ngân hàng tuyên bố phá sản. |

Một số công ty chi nhánh đầu tư vốn, kinh doanh ngân hàng và bất động sản khu vực Bắc Mỹ của Lehman Brothers theo đó được bán trao tay với giá 1,75 tỷ USD. Thương vụ này đã giúp 10.000 nhân viên của Lehman không bị mất việc làm, trong khi Barclays lại đạt được mục tiêu mở rộng quy mô hoạt động tại Mỹ.

Trước khi thẩm phán James, đại diện tòa án Manhattan tán thành đề xuất trên, một quan chức cấp cao trong chính quyền Mỹ đã gửi chi tiết kế hoạch cứu nguy hệ thống tài chính khổng lồ lên các thành viên Quốc hội. Các chuyên gia giải thích, nếu khi đó chính phủ không can thiệp, bộ máy tài chính Mỹ nguy cơ cao phải ngừng hoạt động.

“Đến giờ tôi vẫn nghĩ về sự kiện đó. Nó giúp tôi có được nhiều bài học. Tôi gần như có thể nghĩ về nó mỗi ngày”, thẩm phán James Peck chia sẻ. Hiện ông là người đứng đầu bộ phận tái cấu trúc xuyên biên giới tại công ty luật khổng lồ Morrison Foerster (MoFo) kiêm diễn giả tại nhiều buổi diễn thuyết về huyền thoại Lehman Brothers.

Đối với một số người khác, việc Lehman vỡ nợ không chỉ đơn thuần là sự sụp đổ của một hệ thống tài chính khổng lồ. Họ coi đây là cơ hội để đầu tư thông qua hình thức mua trái phiếu Lehman được chiết khấu, sau đó phân tích các thông số để đảm bảo cuối cùng mình vẫn có lãi. Scott Hartman là một trong số đó. Ông gia nhập Värde Partners của Minneapolis với tư cách là nhà phân tích cấp cao chỉ vài tuần trước khi Lehman phá sản, sau đó dành phần lớn 5 năm tiếp theo để nghiên cứu về ngân hàng này.

|

|

Năm 2008, Lehman Brothers tuyên bố phá sản với khoản nợ lên tới hơn 600 tỷ USD. |

“Lehman là hồ sơ phá sản lớn nhất từ trước đến nay. Do vậy, ngân hàng này cũng mang lại cơ hội đầu tư lớn hơn bất kỳ công ty nào. Khoảng thời gian đó khá mệt mỏi, song tôi luôn nhìn nó bằng một sự trân trọng”, ông Scott Hartman nói.

Những người nắm giữ trái phiếu Lehman thì mòn mỏi để được trả nợ. Họ liên tục phải đấu tranh đòi quyền lợi cho bản thân. Trong một phiên toà hồi năm ngoái, Chánh án Kim Lewison thuộc Tòa phúc thẩm Vương quốc Anh cho biết ông đã hy vọng mọi thắc mắc xoay quanh Lehman có thể sớm tìm được lời giải sau nhiều năm hồ sơ ngân hàng này được đệ trình ở các cấp tòa án.

Ngay sau khi vỡ nợ, luật sư của Lehman đã nộp đơn yêu cầu được bảo vệ theo Chương 11 luật liên bang. Được biết Chương 11 ra đời nhằm hỗ trợ các doanh nghiệp không thể thanh toán nợ có thể tìm ra giải pháp phù hợp. Ví dụ, khi một chuỗi cửa hàng quần áo phá sản, chủ doanh nghiệp có thể đếm số hàng tồn kho, sau đó bán bớt và thanh toán dần cho những chủ nợ lẻ mẻ. Họ cũng có thể bán mình cho một công ty khác và điều này được cho là đơn giản hơn nhiều so với việc thanh lý hàng tồn.

Tuy nhiên, khi một ngân hàng vỡ nợ, quá trình trên sẽ diễn biến phức tạp hơn. Thay vì chiếc áo sơ mi hay đôi giày, đôi dép, tài sản của ngân hàng lại vô cùng trừu tượng. Việc định giá một khoản thế chấp khi nền kinh tế lâm vào khủng hoảng theo đó là rất khó.

|

|

Lehman sụp đổ vì quá chủ quan trước những khoản vay dễ dãi. |

Theo Bloomberg, hầu hết các ngân hàng đầu tư lớn vào thời điểm đó đều có chung mô hình hoạt động rủi ro cao như Lehman (nhiều người chỉ sống sót sau khi có sự can thiệp lớn từ chính phủ.) Trong bản báo cáo dài 2.000 trang, thẩm tra viên Anton Valukas đã chỉ ra nguyên nhân khiến Lehman sụp đổ, rằng ngân hàng này đã quá chủ quan trước những khoản vay dễ dãi, để rồi đánh mất niềm tin từ các đối tác kinh doanh. Lehman khi đó chẳng khác gì một chuyên gia poker bị những gã đánh bạc đặt cược.

AI LÀ NGƯỜI ĐƯỢC ƯU TIÊN TRẢ NỢ?

Các công ty “dịch vụ chuyên nghiệp”, chẳng hạn như Alvarez & Marsal (A&M), chuyên mời Giám đốc điều hành và chuyên gia cấp cao sang những tập đoàn phá sản hoặc đang cố gắng xoay chuyển tình thế. Một ngày sau khi Lehman tuyên bố sụp đổ, Daniel Ehrmann, Giám đốc tài chính của Spiegel Brands, đã được A&M đánh tiếng mời đến văn phòng của ngân hàng Lehman tại New York.

Người đàn ông này đã dành ra 6 năm “dọn dẹp” một Lehman vỡ vụn, sau đó trở thành đồng Giám đốc bộ phận phái sinh và quốc tế tại Lehman Brothers Holdings.

“Đến khi già và phải nằm trên giường bệnh, tôi chắc chắn sẽ nghĩ về Lehman”, Ehrmann nói. “Quả là 6 năm thú vị phải không?”.

Chi nhánh mới của Lehman sau khi phá sản tại Mỹ về cơ bản chỉ là một bộ phận quản lý danh mục đầu tư và giao dịch các loại tài sản đã qua sử dụng. Vào thời điểm đó, chi nhánh này có vài trăm nhân viên, song nay chỉ còn lại vỏn vẹn 20 người.

Chia sẻ với tờ Bloomberg, Ehrmann và các đối tác của ông tại châu Âu và châu Á cho biết họ đã mất một thời gian khá lâu để cân nhắc điều nên làm tiếp theo với Lehman. Họ từng nghĩ sẽ bán mọi thứ mà Lehman sở hữu, song điều này đồng nghĩa với việc giá cổ phiếu sẽ giảm sâu hơn. Khoản tiền trả cho các chủ nợ theo đó sẽ càng trở nên eo hẹp.

“Chúng tôi đã quyết định không bán toàn bộ tài sản của Lehman, bởi nếu bán, chúng tôi chẳng nhận lại được gì mấy. Thay vào đó, chúng tôi đợi cuộc khủng hoảng qua đi rồi mới bắt tay vào giải quyết tài sản, dù quá trình này mất khá nhiều thời gian. Cách đó khá là hiệu quả đấy”, ông Ehrmann nói. Bằng chứng là tại chi nhánh London, ông Rattigan đã bán được một loạt các khoản vay bất động sản thương mại với giá gần gấp 3 giá trị thực.

Trong khi đó, nhiều quỹ đầu cơ nắm giữ trái phiếu Lehman lại vội vàng cắt lỗ nhanh chóng. Họ bán trái phiếu Lehman, đồng nghĩa với việc bán “nợ” cho người khác với giá rẻ. Bên mua thường là những nhà đầu tư tài sản sẵn sàng trả giá và mặc cả, chẳng hạn như Värde.

Những công ty kiểu như Värde theo đó bị gán với cái tên “kền kền’’, và dĩ nhiên, họ không thích điều đó.

“Tôi chẳng hiểu gì về những con kền kền. Không ai bị ép phải bán hoặc mua bất cứ thứ gì. Đó là sự lựa chọn của họ”, một chuyên gia cho biết.

Theo Bloomberg, rất nhiều quỹ, chẳng hạn như Paulson & Co. và Fir Tree Partners, đã mua lại trái phiếu Lehman. Khoản nợ 10 triệu USD thậm chí được trả giá hơn 20 triệu USD. Điều này giúp những người nắm giữ trái phiếu Lehman thu về được gần ½ khoản nợ cần thanh toán. Một thẩm phán hồi năm 2019 còn cho biết các chủ nợ châu Âu được hưởng mức lãi suất 8%/năm sau hơn 1 thập kỷ.

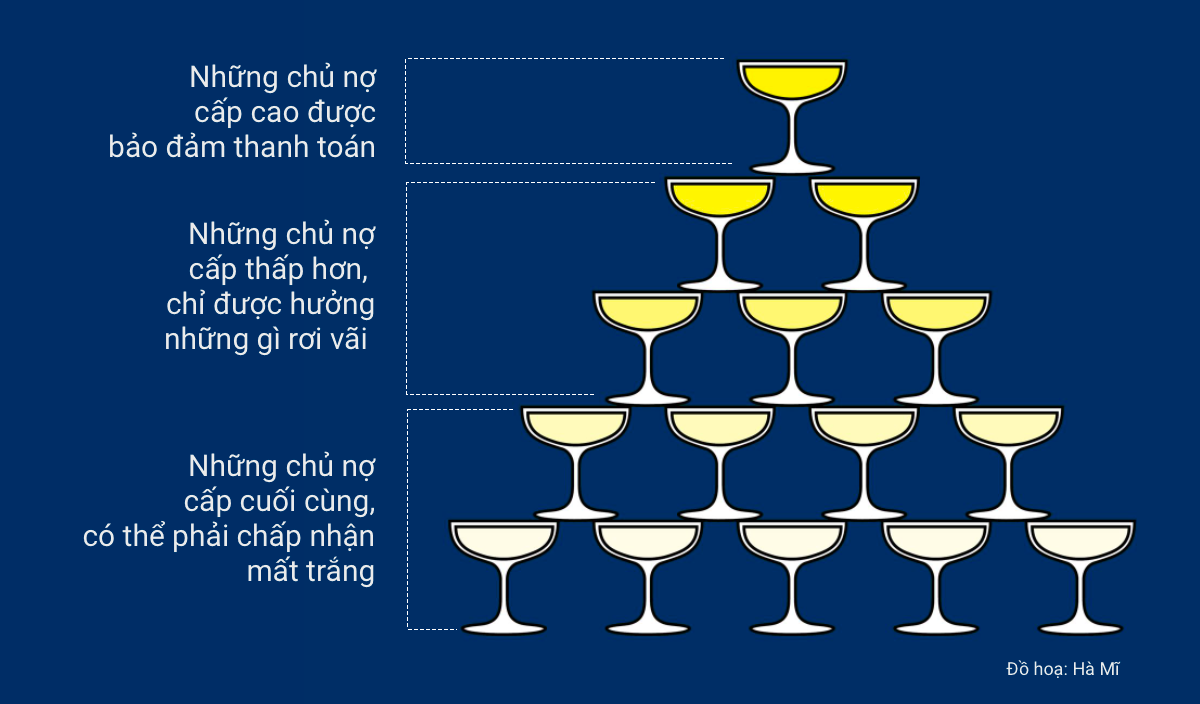

Vậy các chủ nợ sẽ được thanh toán dựa trên thứ tự ưu tiên nào? Tờ Bloomberg đã minh hoạ quá trình này theo mô hình những chiếc ly xếp chồng lên nhau.

Ở “kim tự tháp” này, thử tưởng tượng người phục vụ đang rót rượu từ tầng ly trên cùng. Các chủ nợ cấp cao nhất sẽ được nhận tiền mặt trước tiên. Lượng tiền dư thừa sau đó sẽ tiếp tục đổ xuống tầng ly thứ hai, thứ ba…

Một cuộc chiến giữa các chủ nợ muốn xác định vị trí của mình trong “kim tự tháp” đã nổ ra. Rất nhiều luật sư giàu kinh nghiệm và đắt giá nhất nhì London đã được đại diện các quỹ đầu cơ thuê để đứng ra bảo vệ quyền lợi cho quỹ. Ai cũng muốn mình được ưu tiên hưởng phần tài sản còn sót lại của Lehman.

Nhiều người còn kiếm tiền từ tàn dư của Lehman thông qua những chiếc túi vải, áo thun polo và bút có in logo ngân hàng. Một thợ sửa xe đã về hưu còn mua một chiếc xe tải bán đồ ăn có in logo Lehman với giá 5.000 USD, sau đó bán lại trên trang eBay. Ông hy vọng ai đó - người muốn sở hữu một phần lịch sử - sẽ mua lại chiếc xe và coi nó như một kỉ vật quá khứ.

|

|

Ngày nay, giới chuyên gia vẫn đang tiếp tục nghiên cứu, thảo luận để có thể thấu hiểu bài học mang tên Lehman Brothers |

Công bằng mà nói, cuộc khủng hoảng tín dụng đã làm hàng loạt ngân hàng tên tuổi rơi vào vòng xoáy nợ. Một số tập đoàn tài chính hàng đầu thế giới như UBS của Thụy Sĩ, Merrill Lynch, Bear Steans, Morgan Stanley, Freddie Mac, Fannie Mae đều gánh chịu các khoản lỗ nặng nề hàng trăm tỷ USD.

Tuy nhiên, không may mắn như những tổ chức kia, Lehman Brothers phải ngậm ngùi đệ đơn xin phá sản. Cái kết đi vào lịch sử nước Mỹ và khiến giới đầu từ toàn cầu không thể nào quên. Bằng chứng là cho đến tận thời điểm hiện tại, giới chuyên gia vẫn đang tiếp tục nghiên cứu, thảo luận để có thể thấu hiểu bài học mang tên Lehman Brothers - nạn nhân của chính mình trong một cuộc khủng hoảng tín dụng toàn diện và khốc liệt.

Theo: Bloomberg Businessweek

Huệ Anh

Theo Nhịp Sống Kinh Tế