Ngân hàng nào có lợi nhuận bảo hiểm tăng mạnh nhất trong 5 năm?

Dù có nhiều ý kiến trái chiều về những cái “bắt tay” giữa ngân hàng và công ty bảo hiểm, không thể phủ nhận được lợi ích mà bảo hiểm mang lại cho cổ đông của ngân hàng trong bối cảnh thu nhập của nhà băng không còn dễ thở như trước, bởi chính sách quản trị rủi ro ngày càng nghiêm ngặt.

Ngân hàng nào có lợi nhuận bảo hiểm tăng mạnh nhất trong 5 năm?

Dù có nhiều ý kiến trái chiều về những cái “bắt tay” giữa ngân hàng và công ty bảo hiểm, không thể phủ nhận được lợi ích mà bảo hiểm mang lại cho cổ đông của ngân hàng trong bối cảnh thu nhập của nhà băng không còn dễ thở như trước, bởi chính sách quản trị rủi ro ngày càng nghiêm ngặt.

Bancassurance - mảnh đất màu mỡ

Thu nhập từ lãi đóng vai trò là nguồn thu chính của ngân hàng, nhưng tốc độ tăng trưởng tín dụng lại bị kiểm soát bởi quy mô ngân hàng và trần tín dụng do Ngân hàng Nhà nước (NHNN) cấp hàng năm.

Do đó, mục tiêu chung các ngân hàng đã định hướng từ lâu là hạn chế sự phụ thuộc vào tín dụng và đa dạng hóa nguồn thu. Thu nhập từ dịch vụ là trụ cột chính trong thu nhập phi tín dụng mà ngân hàng đang hướng đến và thu từ phí thông qua bancassurance là một trong những nguồn chiếm tỷ trọng cao trong cấu phần này.

Bancassurance là việc ngân hàng phân phối các sản phẩm của công ty bảo hiểm cho khách hàng của mình.

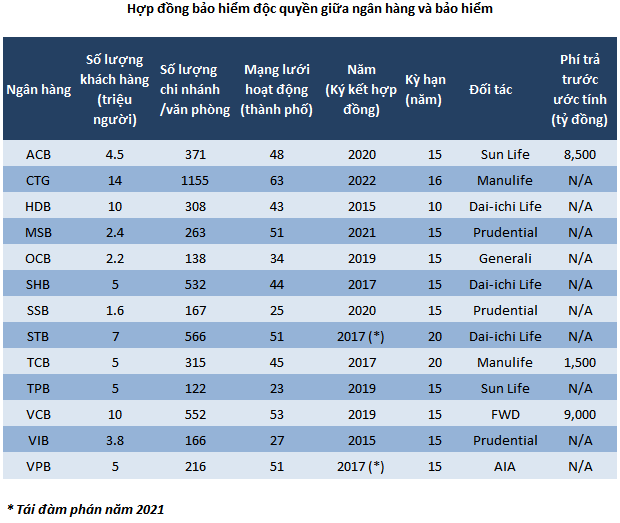

Trước tiên, ngân hàng có thêm nguồn vốn huy động thông qua thỏa thuận hợp tác độc quyền với công ty bảo hiểm, từ đó thúc đẩy tăng trưởng thu nhập phí và tỷ lệ ROE của ngân hàng. Cũng chính vì vậy, khi thương vụ bắt tay giữa ngân hàng và công ty bảo hiểm thành công, cổ phiếu ngân hàng cũng sẽ nhận được hiệu ứng tích cực trên thị trường. Hiện, ACB hợp tác độc quyền với công ty bảo hiểm Sun Life Việt Nam; VietinBank và Techcombank hợp tác độc quyền với Manulife ; VIB , VCB ký độc quyền với FWD; MSB bắt tay với Prudential …

Khoản phí được công bố cao nhất trên thị trường tính đến thời điểm hiện tại là thỏa thuận hợp tác từ hợp đồng bancassurance độc quyền (thời hạn 15 năm) giữa Vietcombank và FWD. Với lợi thế quy mô và thương hiệu, Vietcombank linh hoạt hơn so với các ngân hàng khác trong việc thuyết phục khách hàng vay và mua bảo hiểm tại ngân hàng.

|

|

Nguồn: VietstockFinance |

Ngoài việc giúp ngân hàng có thêm sản phẩm để cung cấp cho khách hàng với chi phí vốn không quá cao, bancassurance còn giúp đem lại nguồn thu từ hoa hồng bảo hiểm và phí bảo hiểm từ khách hàng.

Cũng vì vậy, kinh doanh chéo bảo hiểm được xem là mảnh đất màu mỡ được nhiều ngân hàng đẩy mạnh, giúp tăng hàng ngàn tỷ đồng thu nhập từ dịch vụ.

MB thu từ bảo hiểm cao nhất

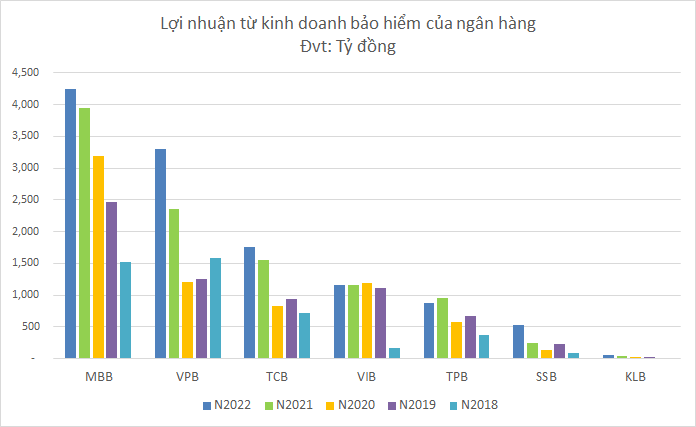

Dữ liệu từ VietstockFinance cho thấy, trong số 27 ngân hàng công bố báo cáo tài chính quý 4/2022, chỉ có 7 ngân hàng thuyết minh về thu nhập từ bảo hiểm là MBB , VPB , TCB , VIB , TPB , SSB và KLB .

|

|

Nguồn: VietstockFinance |

Xét về quy mô, dù chưa có thỏa thuận độc quyền phân phối bảo hiểm nào nhưng MBB dẫn đầu về số thu từ bảo hiểm với mức lãi hơn 4,244 tỷ đồng, tăng 8% so với năm 2021 và gấp 2.8 lần sau 5 năm (kể từ năm 2018). Thu nhập từ mảng kinh doanh bảo hiểm chiếm đến 72% thu nhập dịch vụ của MBB . Kết quả này có được là nhờ MBB trực tiếp sở hữu hai công ty bảo hiểm là MIC (MB sở hữu 68.37%) và MB Ageas Life (61%), trong cả hai phân khúc nhân thọ và phi nhân thọ.

Theo chuyên gia phân tích của CTCK Yuanta Việt Nam, tỷ lệ sở hữu của MBB tại công ty con bảo hiểm là một điểm khác biệt rõ rệt so với hầu hết các ngân hàng khác. Đây là một chiến lược khả quan do doanh thu phí bancassurance đang bùng nổ, theo đó ngân hàng nhận được khoản phí trả trước và cả những khoản hoa hồng từ công ty con trong tương lai. Ngoài ra, ngân hàng cũng được hưởng lợi từ phí bảo hiểm và đầu tư trong dài hạn từ công ty con.

Giữ ngôi vị á quân về thu lãi từ kênh bảo hiểm chính là VPBank với 3,297 tỷ đồng, tăng 40% so với năm 2021 và gấp 2.1 lần năm 2018, đồng thời chiếm hơn 32% tổng thu từ mảng dịch vụ của ngân hàng.

Tại Techcombank, hợp tác bảo hiểm đem về lợi nhuận 1,751 tỷ đồng trong năm 2022, tăng 12% so với năm trước và gấp 2.4 lần sau 5 năm. Thu nhập từ kênh bảo hiểm của Techcombank chỉ chiếm hơn 16% trong tổng thu nhập dịch vụ vì vào năm 2017, TCB ký hợp đồng bancassurance độc quyền (thời hạn 15 năm) với Manulife . Phí trả trước khoảng 1.5 ngàn tỷ đồng - khá thấp so với các thỏa thuận được ký trong thời gian gần đây. Vì thế, TCB được kỳ vọng sẽ tái đàm phán với mức phí trả trước cao hơn.

|

|

Nguồn: VietstockFinance |

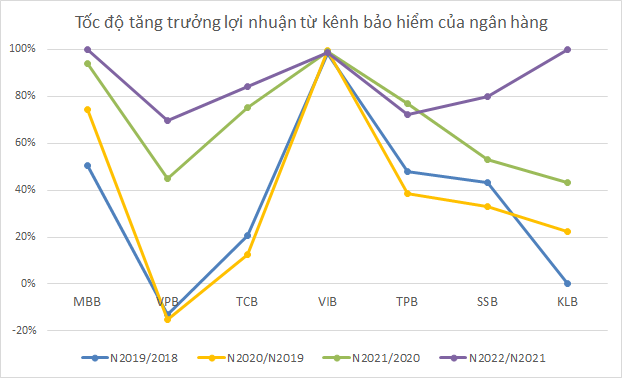

Với lợi nhuận từ kinh doanh, hợp tác bảo hiểm năm 2022 đạt 1,152 tỷ đồng, gấp 7.2 lần năm 2018, VIB giữ vị trí dẫn đầu về tốc độ tăng trưởng lợi nhuận từ mảng kinh doanh này sau 5 năm. Tuy nhiên, mức lợi nhuận này chỉ xấp xỉ năm 2021 khi năm này đứng đầu bảng xếp hạng phí APE (phí bảo hiểm nhân thọ quy theo năm). VIB là một trong những ngân hàng đầu tiên tham gia vào mảng bảo hiểm. Ngân hàng đã ký thỏa thuận bancassuarance độc quyền với Prudential vào năm 2015.

Xếp sau đó là SSB , có lợi nhuận bảo hiểm 534 tỷ đồng, gấp 6.4 lần năm 2018, giành ngôi á quân về tốc độ tăng trưởng bancassurance trong 5 năm. Kế đến là MBB (gấp 2.8 lần), TCB (gấp 2.4 lần), TPB (gấp 2.4 lần) và VPB (gấp 2.1 lần).

Gam màu tối của bancasurance

Bên cạnh những gam màu sáng, bức tranh về bancassurance cũng tồn tại mảng tối là tâm lý tiêu cực mà khách hàng của ngân hàng dành cho các sản phẩm bảo hiểm vì mặc định việc tham gia bảo hiểm khi đi vay là bị “ép buộc”, làm gia tăng gánh nặng tài chính cho bản thân khách hàng.

Không chỉ khách hàng, nhân viên ngân hàng cũng bị áp lực về doanh số vì phải gánh cả chỉ tiêu bảo hiểm bên cạnh chỉ tiêu về cho vay, huy động vốn, tìm khách hàng mới. Điều này khiến họ chỉ muốn bán được bảo hiểm để hoàn thành KPI và vô tình làm ảnh hưởng xấu đến nhận thức của khách hàng về các ngân hàng cũng như mảng bancassurance. Vì vậy, khách hàng có thể chấm dứt hợp đồng bảo hiểm sớm hơn so với thời hạn, khiến doanh nghiệp bảo hiểm lẫn ngân hàng mất khách hàng.

Khi thực trạng này vẫn chưa có giải pháp xử lý triệt để thì gần đây lại rộ lên lùm xùm ngân hàng bị tố bán bảo hiểm nhân thọ đội lốt “tiết kiệm đầu tư”, càng góp thêm cái nhìn không mấy thiện cảm về mảng kinh doanh bảo hiểm của ngân hàng.

Trước tình hình này, cả NHNN và Bộ Tài chính đã chỉ đạo quyết liệt đến các đơn vị liên quan khẩn trương rà soát, nghiêm túc chấn chỉnh hoạt động đại lý bảo hiểm trên toàn bộ hệ thống, không để xảy ra trường hợp “ép” khách hàng mua bảo hiểm dưới mọi hình thức; xử lý nghiêm những trường hợp vi phạm quy định pháp luật liên quan đến lĩnh vực bảo hiểm… Đặc biệt, NHNN và Bộ Tài chính đã thiết lập đường dây nóng để nắm bắt và kịp thời xử lý các phản ánh, kiến nghị của người dân, doanh nghiệp liên quan đến hoạt động này.

Khang Di