Nên mua hay bán VGC, NKG và PVT?

Các công ty chứng khoán (CTCK) khuyến nghị trung lập VGC do lợi nhuận tăng trưởng mạnh trong năm 2022 nhưng khó duy trì trong năm 2023; nắm giữ NKG dựa trên việc phát triển đầu tư nâng cao quy mô sản xuất trong thời gian tới; khả quan PVT do triển vọng tích cực từ đà tăng mạnh của giá cước.

Nên mua hay bán VGC, NKG và PVT?

Trung lập VGC với giá mục tiêu 45,500 đồng/cp

Theo SSI Research, Tổng Công ty Viglacera - CTCP ( HOSE : VGC ) là một trong những doanh nghiệp hàng đầu về vật liệu xây dựng (kính, gạch ốp lát và sứ vệ sinh). Đồng thời, VGC là chủ đầu tư của 11 khu công nghiệp (KCN) với 879 ha đất còn lại sẵn sàng cho thuê tại miền Bắc và miền Trung Việt Nam. Một số khách hàng lớn của Công ty như Samsung, Accor….

|

|

Khu công nghiệp Yên Phong (Bắc Ninh) do Viglacera làm chủ đầu tư. Ảnh: Viglaceraip |

Về tình hình kinh doanh, quý 3/2022, VGC ghi nhận doanh thu thuần đạt 3,200 tỷ đồng (tăng 45% so với cùng kỳ) và lãi sau thuế đạt 264 tỷ đồng (tăng 26%). 9 tháng năm 2022, doanh thu đạt 11,300 tỷ đồng (tăng 51%) và lãi sau thuế đạt 1,700 tỷ đồng (tăng 104%), vượt 20% kế hoạch lơi nhuận năm.

Theo dự báo của SSI , tăng trưởng trong quý 4/2022 của VGC có thể giảm tốc, với doanh thu thuần dự kiến giảm 33% so với cùng kỳ (đạt 2,500 tỷ đồng) và lãi sau thuế giảm 47% (đạt 211 tỷ đồng).

Nguyên nhân là do nhu cầu vật liệu xây dựng giảm và những thách thức của thị trường bất động sản. Đồng thời, giá kính xây dựng dự kiến giảm 7~8% so với đầu năm. Tuy nhiên, VGC có thể sẽ cho thuê 10 ha đất KCN với mức giá cao hơn 10% so với cùng kỳ.

Cho cả năm 2022, SSI dự báo doanh thu thuần và lãi trước thuế của VGC lần lượt đạt 13,800 tỷ đồng (tăng 23.6%) và 2,300 tỷ đồng (tăng 47.3% so với cùng kỳ), vượt 33% kế hoạch lợi nhuận năm.

Năm 2023, lợi nhuận của VGC sẽ kém khả quan hơn, khi giá kính xây dựng dự kiến sẽ giảm và các KCN tại Bắc Ninh không còn nhiều quỹ đất cho thuê. Do đó, doanh thu thuần năm 2023 của VGC ước đạt 11,600 tỷ đồng (giảm 16.2%) và lãi trước thuế 1,600 tỷ đồng (giảm 27.8% so với cùng kỳ).

Dựa trên dự báo kết quả kinh doanh, SSI đưa ra khuyến nghị trung lập VGC với giá mục tiêu là 45,500 đồng/cp (tiềm năng tăng giá 6%).

Ngoài ra, CTCK này lưu ý rủi ro giảm giá của VGC có thể đến từ nhu cầu sụt giảm ảnh hưởng đến sản lượng tiêu thụ vật liệu xây dựng (VLXD); cạnh tranh gay gắt trong ngành VLXD và việc tăng chi phí đền bù giải phóng mặt bằng cho các KCN mới.

Xem thêm tại đây

Nắm giữ NKG với giá mục tiêu là 15,100 đồng/cp

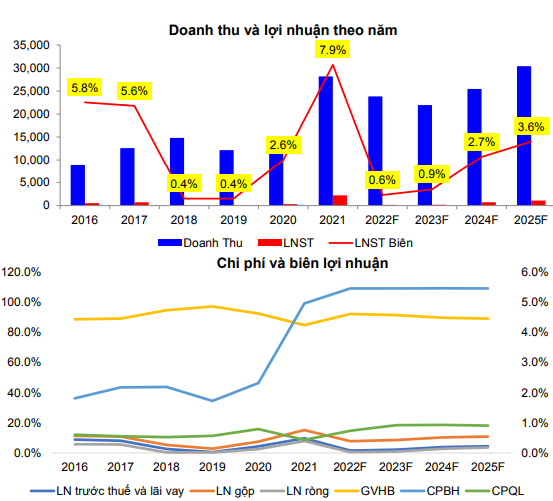

Theo CTCK MB ( MBS ), sản lượng tiêu thụ của Thép Nam Kim ( HOSE : NKG ) đang giảm sút đáng kể do ảnh hưởng xấu từ địa chính trị cũng như khó khăn ngành bất động sản trong và ngoài nước.

Cụ thể, sản lượng tiêu thụ tôn mạ tại NKG trong 10 tháng đầu năm 2022 chỉ đạt hơn 607,000 tấn, giảm 21% so với cùng kỳ. Trong đó, phần lớn sự suy giảm đến từ thị trường xuất khẩu khi chỉ đạt 437,000 tấn (giảm 26%).

Với diễn biến xấu từ thị trường chung, NKG ghi nhận kết quả kinh doanh quý 3/2022 kém khả quan, trong đó doanh thu giảm 41% so với cùng kỳ (đạt hơn 4,400 tỷ đồng) và ghi lỗ sau thuế hơn 418 tỷ đồng.

Lũy kế 9 tháng năm 2022, doanh thu của NKG đạt hơn 18,700 tỷ đồng và lãi sau thuế 290 tỷ đồng, lần lượt giảm 3% và giảm 84% so với cùng kỳ.

|

|

Dự phóng kết quả kinh doanh của NKG (Đvt: Tỷ đồng) Nguồn: MBS |

Tuy nhiên, MBS cho rằng, điểm sáng của NKG trong thời gian tới đến từ việc phát triển đầu tư nâng cao quy mô sản xuất. Trong đó, dự án nhà máy Phú Mỹ sẽ bắt đầu khởi công vào năm 2022 và dự kiến sẽ hoàn thành giai đoạn 1 vào năm 2024 nâng tổng công suất sản xuất của NKG thêm 400,000 tấn. Sau khi hoàn thành giai đoạn 3 của dự án vào năm 2027 tổng công suất của NKG sẽ đạt hơn 2.3 triệu tấn.

Mặt khác, MBS cũng kỳ vọng nền kinh tế toàn cầu sẽ dần ổn định trong giai đoạn 2023-2024 cũng như thị trường bất động sản trong nước dần bình ổn trở lại, từ đó tạo điều kiện thúc đẩy khả năng tiêu thụ của NKG trong giai đoạn năm 2023-2025.

Ngoài ra, NKG tiếp tục có kế hoạch và định hướng phát triển thêm các dòng sản phẩm về hàng gia dụng nhằm đa dạng hóa sản phẩm thúc đẩy doanh thu cho doanh nghiệp trong dài hạn.

Với những nhận định trên, MBS đưa ra khuyến nghị nắm giữ NKG với giá mục tiêu là 15,100 đồng/cp. Tuy nhiên, rủi ro có thể đến từ căng thẳng chính trị và xung đột giữa Nga và Ukraine vẫn chưa đến hồi kết. Bên cạnh đó, các chính sách sản xuất và tiêu thụ thép từ Trung Quốc sẽ ảnh hưởng lớn đến sự biến động của giá thép và nguyên vật liệu đầu vào.

Xem thêm tại đây

PVT : Khả quan với giá mục tiêu 12 tháng là 25,600 đồng/cp

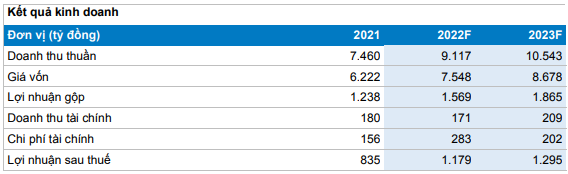

Tổng Công ty cổ phần Vận tải Dầu khí ( HOSE : PVT ) ghi nhận kết quả kinh doanh quý 3/2022 tăng trưởng mạnh mẽ, với doanh thu và lợi nhuận sau thuế cổ đông thiểu số lần lượt đạt 2,330 tỷ đồng (tăng gần 39%) và 271 tỷ đồng (tăng 187% so với cùng kỳ).

Theo CTCK Bảo Việt ( BVSC ), kết quả khả quan trên của PVT đạt được chủ yếu bởi việc giá cước vận chuyển xăng dầu tăng mạnh trong năm 2022 và Công ty tích cực mở rộng đội tàu. Ngoài ra, lợi nhuận sau thuế cổ đông thiểu số tăng trưởng đột biến nhờ thanh lý tàu dầu thô Athena.

Cho cả năm 2022, BVSC kỳ vọng doanh thu của PVT sẽ đạt 9,117 tỷ đồng (tăng 22.2%) và lợi nhuân sau thuế cổ đông thiểu số đạt 940 tỷ đồng (tăng 42.4% so với cùng kỳ) để nhằm phản ánh thời điểm tái ký các hợp đồng cho thuê định hạn của Công ty; mức mất giá mạnh của đồng Việt Nam và giá thanh lý tàu Athena cao hơn dự kiến.

|

|

Dự phóng kết quả kinh doanh của PVT Nguồn: BVSC |

Năm 2023, BVSC kỳ vọng kết quả kinh doanh của PVT tiếp tục tăng trưởng tích cực và phản ánh đà tăng mạnh của giá cước. Cụ thể, năm 2023, kỳ vọng doanh thu và lợi nhuận sau thuế cổ đông thiểu số lần lượt đạt 10,543 tỷ đồng (tăng 15.6%) và 1,024 tỷ đồng (tăng 34% so với cùng kỳ).

Theo BVSC , để PVT đạt được kết quả trên chủ yếu nhờ vào thời gian tái ký hợp đồng chỉ từ 3-6 tháng trong bối cảnh giá cước liên tục tăng và neo ở mức cao.

Tiếp đó, việc đóng góp từ việc tiếp tục mở rộng đội tàu và PVT đã linh hoạt chuyển sang hình thức BBHP (Bareboat Hire Purchase) với chi phí trả trước chỉ chiếm khoảng 10-20% giá tàu nhằm hạn chế ảnh hưởng từ chi phí lãi vay.

Đồng thời, tỷ giá và giá tàu cũ đang trên đà tăng mạnh cùng với biên lợi nhuận cải thiện nhờ chi phí xăng dầu giảm đáng kể.

Đánh giá dựa trên tiềm năng của Công ty, BVSC tiếp tục khuyến nghị khả quan cho PVT với mức giá mục tiêu trong vòng 12 tháng là 25,600 đồng/cp, tương đương mức lợi suất 31%.

Dẫu vậy, cần lưu ý rủi ro có thể đến từ các Ngân hàng Trung Ương trên thế giới, đặc biệt là Fed chưa có dấu hiệu đảo chiều chính sách tiền tệ. Việc lãi suất tăng mạnh sẽ gây ra rủi ro suy thoái, dẫn đến nhu cầu về dầu hạ nhiệt trở lại, ảnh hưởng đến nhu cầu vận tải.

Xem thêm tại đây

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thế Mạnh