Mua lại trái phiếu trước hạn hay cuộc đua "chẳng đặng đừng"

Kỳ đáo hạn trái phiếu doanh nghiệp quý IV/2022 tiếp tục ghi nhận trạng thái hầu như hiếm thấy trên thị trường vốn trước đây: Doanh nghiệp đua hoàn thành việc mua lại trước hạn.

Nhóm tài chính tích cực mua lại trái phiếu trước hạn

CTCP Chứng khoán Bản Việt (VCSC, HoSE: VCI) vừa có Nghị quyết về việc mua lại trước hạn 125 tỷ đồng trái phiếu.

Cụ thể, VCI dự kiến mua lại 250 trái phiếu mã VCIH2123008 với tổng giá trị 25 tỷ đồng. Loại trái phiếu này có mệnh giá 100 triệu đồng/trái phiếu. Ngày thực hiện việc mua lại trước hạn dự kiến là 11/11/2022.

Với mã trái phiếu VCIH2123009 , VCI sẽ chi 100 tỷ đồng để mua lại 1.000 trái phiếu này. Loại trái phiếu này cũng có mệnh giá 100 triệu đồng/trái phiếu. Ngày thực hiện việc mua lại trước hạn dự kiến là 12/11/2022.

Phương thức tổ chức mua lại là thỏa thuận trực tiếp và được thanh toán bằng tiền VNĐ. Ông Tô Hải - Tổng Giám đốc VCSC hoặc ông Đinh Quang Hoàn – Phó Tổng Giám đốc được giao thực hiện các công việc có liên quan để hoàn thành việc mua lại trái phiếu.

VCSC là một trong những công ty chứng khoán đầu ngành có cấu trúc doanh thu không phụ thuộc lớn vào hoạt động môi giới. Đây cũng là một trong số ít những công ty chứng khoán trên thị trường, cùng với SSI và HSC…, tích cực vay vốn quốc tế, bổ sung nguồn vốn kinh doanh, đáp ứng nhu cầu vốn trong các hoạt động một cách hiệu quả. Gần nhất, nửa cuối tháng 10, VCSC cũng công bố ký được hợp đồng vay vốn với hạn mức 105 triệu USD (tương đương 2.573 tỷ đồng) và quyền được mở rộng lên tới 150 triệu USD (tương đương 3.675 tỷ đồng). Khoản vay hợp vốn từ nhóm các ngân hàng hàng nước ngoài được đứng đầu thu xếp bởi Maybank Kim Eng Securities và O-Bank là các thành viên đầu mối dàn xếp chính cấp tín dụng và bên quản lý sổ tín dụng, cùng với Malayan Banking Berhad (chi nhánh Singapore) là một trong các bên cho vay.

Theo đó, việc mua lại trái phiếu trước hạn trong bối cảnh nhiều doanh nghiệp cũng phải tính toán thực hiện nghiệp vụ này, với VCSC có thể không gây ra áp lực về nguồn vốn, đặc biệt khi nhu cầu margin trên thị trường đang giảm, mà là cơ cấu và giúp giảm chi phí lãi vay.

LienVietPostBank mới đây cũng thông báo về việc tiếp tục mua lại hơn 1,8 nghìn tỷ đồng trái phiếu.

Đây là lô trái phiếu được phát hành ngày 24/11/2020, kỳ hạn 7 năm, tổng giá trị mua lại theo mệnh giá là 1.814 tỷ đồng. Như vậy, lô trái phiếu này không nằm trong danh sách có kỳ đáo hạn ở quý IV năm nay.

Trái phiếu mà LienVietPostBank đã phát hành và nay mua lại là trái phiếu không chuyển đổi, không có tài sản bảo đảm, không kèm chứng quyền, xác lập nghĩa vụ trả nợ trực tiếp và thỏa mãn các điều kiện để tính vào vốn cấp 2 của Ngân hàng.

Theo kế hoạch, ngân hàng mua lại vào ngày 24/11/2022. Ngày chốt danh sách người sở hữu trái phiếu là 15/11/2022. Giá mua lại bằng mệnh giá trái phiếu và lãi phát sinh nhưng chưa được thanh toán trên trái phiếu đó tính đến thời điểm mua lại.

Trong 9 tháng đầu năm 2022, LienVietPostBank nằm trong nhóm các ngân hàng, doanh nghiệp đã mua lại trái phiếu trước hạn giá trị lớn. Tổng trái phiếu LienVietPostBank đã mua lại trước hạn khoảng thời gian này theo CTCK Vietcombank (VCBS) thống kê, là 8.000 tỷ đồng.

VCBS cũng thống kê trong 9 tháng 2022, ngân hàng và bất động sản là 2 nhóm mua lại trái phiếu trước hạn lớn nhất. Điều này mặc nhiên là tỷ lệ thuận với khối lượng và tổng giá trị trái phiếu mà mà 2 nhóm đã thống trị bảng phát hành trong khoảng 3 năm qua đến 2021.

Bất động sản "ồ ạt" công bố thông tin, kết quả mua lại trái phiếu trước hạn

Trên chuyên trang thông tin trái phiếu doanh nghiệp của HNX, loạt doanh nghiệp triển khai mua lại trái phiếu trước hạn mới đây, cũng ghi danh tiếp nhiều công ty bất động sản.

|

|

Theo VCSB, nếu không có biện pháp kiểm soát tốt, rủi ro thanh khoản trên thị trường tài chính sẽ tăng |

Trong ngày làm việc cuối tuần 4/11, chuyên trang công bố thông tin kết quả mua lại trái phiếu trước hạn của Hải Phát Retail. Theo đó, lô trái phiếu trị giá 100 tỷ đồng mà công ty này huy động vào cuối 2021, kỳ hạn 15 tháng, đã được mua dần, nhỏ giọt mỗi đợt vài tỷ đồng, vừa tiếp tục hoàn tất thêm đợt mua 4 tỷ đồng, hạ khối lượng còn theo mệnh giá xuống 54.900 tương đương 54,9 tỷ đồng.

CTCP Đầu tư và Phát triển Bất động sản An Gia (AGG) cũng đã chính thức công bố thông tin về việc mua lại trái phiếu trước hạn 300 tỷ đồng. Trước đó, AGG có công bố thông tin mua lại trái phiếu trước hạn trị giá 200 tỷ đồng, mã AGG_BOND_ 3,4, vào 12/8. Lô trái phiếu AGG công bố mua trước hạn nằm trong đợt phát hành huy động giá trị 600 tỷ đồng. Gần kế đó, vào 19/8, một công bố thông tin mua lại trái phiếu trước hạn cùng mã cùng trị giá của AGG, tiếp tục nới ngày dự kiến mua lại từ 20/8 lên 30/8.

Trong khi đó, mua lại trái phiếu trước hạn bắt buộc là trường hợp đang chú ý của Sunshine Homes. Trong tháng 10, HĐQT Tập đoàn này đã phê duyệt việc mua trước hạn toàn bộ trái phiếu riêng lẻ được phát hành vào ngày 30/12/2020 và đáo hạn ngày 30/12/2022 với tổng mệnh giá đang lưu hành 500 tỷ đồng. Đây là trái phiếu có mã SSHCH2022001 có khối lượng phát hành 2.000 tỷ đồng, khối lượng lưu hành là 500 tỷ đồng.

Lý do mua lại theo Sunshine Homes công bố là Ngân hàng TMCP Sài Gòn (SCB), đơn vị bảo lãnh thanh toán đối với trái phiếu, bị đặt dưới sự kiểm soát đặc biệt của Ngân hàng Nhà nước. Đây là sự kiện dẫn đến tổ chức phát hành, là Sunshine Homes, phải thực hiện mua lại trước hạn bắt buộc trong trường hợp người sở hữu trái phiếu có yêu cầu được quy định tại điều kiện trái phiếu. Theo đó, Sunshine Homes đã mua lại toàn bộ 500 tỷ đồng trái phiếu đang lưu hành. Giá mua lại mỗi trái phiếu bằng tổng mệnh giá trái phiếu, lãi và mọi tiền khác đã phát sinh nhưng chưa được thanh toán trên trái phiếu đó tính đến ngày mua lại. Trái phiếu bị hủy bỏ sau khi được tổ chức phát hành mua lại.

Chuyên trang thông tin trái phiếu của HNX cũng ghi nhận chỉ từ 31/10 đến 4/11, trong vòng khoảng 1 tuần, hàng loạt công ty đã có kết quả mua lại trái phiếu trước hạn với giá trị lớn. CTCP Bất động sản Vinaconex đã mua lại trái phiếu trước hạn 550 tỷ đồng; Công ty TNHH Đầu tư Phát triển Đô thị Đắk Lắk, một thành viên của Tập đoàn Capital House của doanh nhân Đỗ Đức Đạt cũng mua lại hơn 66 tỷ đồng trái phiếu trước hạn của lô trái phiếu 600 tỷ đồng theo giá trị phát hành vào 2020, kỳ đáo hạn 2023; WTOC - Tổng Công ty Cổ phần Thương mại Xây dựng mua lại trái phiếu trước hạn 69,6 tỷ đồng trong giá trị phát hành 600 tỷ đồng; SLDC - Công ty Cổ phần Địa ốc Sacom có các đợt mua lại trái phiếu trước hạn từ vài trăm triệu đến vài tỷ đồng/giá trị phát hành 237,5 tỷ đồng...

Nhóm tài chính đã công bố kết quả mua lại trước hạn ở thời gian gần nhất, có Ngân hàng An Bình mua lại trái phiếu trước hạn 500 tỷ đồng; Chứng khoán Kỹ thương (TCBS) mua lại trái phiếu trước hạn trị giá 207,3 tỷ đồng / giá trị phát hành 499,9 tỷ đồng; VietinBank mua lại trọn lô trái phiếu trước hạn (có kỳ hạn tới 2027) trị giá 750 tỷ đồng; Tương tự VietBank mua lại 343 tỷ đồng trái phiếu trước hạn, phát hành năm 2020 và kỳ hạn đáo hạn 2027; VIB mua lại 250 tỷ đồng...

Danh sách này chắc chắn sẽ còn dài với các kết quả mua lại trái phiếu trước hạn sẽ được công bố tới đây, khi Nghị quyết mua lại và các công bố thông tin đang được doanh nghiệp dồn dập tiến hành. Tình trạng mua lại trái phiếu trước hạn nhìn chung, theo nguyên tắc yêu cầu của tổ chức phát hành hoặc của người đại diện nhóm sở hữu trái phiếu… trong bối cảnh hiện nay, được giới chuyên môn đánh giá hầu hết là sự “chẳng đặng đừng” của doanh nghiệp khi thị trường trái phiếu đang gặp khó khăn, nhiều nhà đầu tư nóng lòng muốn được tất toán trước hạn. Bên cạnh đó việc sử dụng vốn theo mục đích phát hành, các chuẩn công bố thông tin…, cũng là những nguyên nhân.

Theo Nghị định số 65/2022/NĐ-CP sửa đổi, bổ sung Nghị định số 153/2020/NĐ-CP, yêu cầu trách nhiệm của doanh nghiệp phát hành, trong đó bổ sung quy định doanh nghiệp phải mua lại trước hạn bắt buộc khi vi phạm phương án phát hành (có phương án sử dụng vốn) hoặc vi phạm pháp luật.

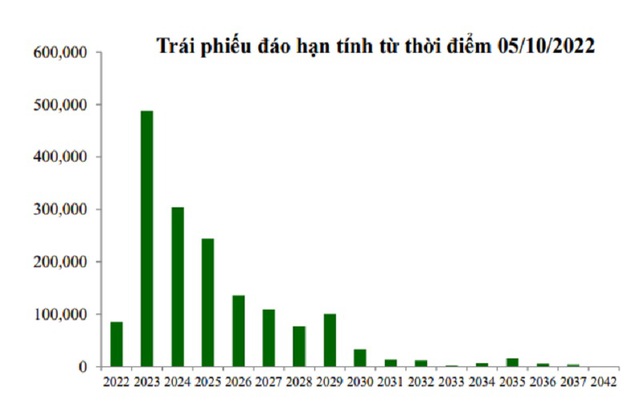

CTCK VCBS ước tính, khối lượng đáo hạn trái phiếu doanh nghiệp quý IV 2022 đạt 85 nghìn tỷ đồng, trong đó tập trung ở nhóm các ngân hàng (chiếm 53,4%), bất động sản (chiếm 27%). Khối lượng trái phiếu doanh nghiệp đáo hạn trong năm 2023 và 2024 ước khoảng 790 nghìn tỷ đồng, chiếm gần một nửa khối lượng trái phiếu doanh nghiệp đang lưu hành, có thể kéo theo nhu cầu phát hành để đảm bảo nhu cầu vốn của các doanh nghiệp trên thị trường.Theo đó, VCBS cho rằng khối lượng đáo hạn và khả năng trả gốc và lãi trái phiếu, cũng như khả năng huy động vốn của doanh nghiệp sẽ là yếu tố cần theo dõi trong thời gian tới. Đồng nghĩa, rủi ro thanh khoản tăng đối với thị trường tài chính nếu không có các biện pháp kiểm soát tốt.

Tuy nhiên, cần lưu ý thống kê của VCBS là dữ liệu tại cuối tháng 9, trong khi đó, riêng tháng 10 là tháng “cao điểm” các doanh nghiệp đã dồn dập mua lại trái phiếu trước hạn, đặc biệt sau khi vụ bị bắt để điều tra sai phạm trong phát hành trái phiếu của bà Trương Mỹ Lan diễn ra. Do đó, khối lượng trái phiếu đáo hạn với giá trị cao nêu trên có khả năng thấp hơn.