"Margin chứng khoán khó giảm dưới 100 nghìn tỷ, mốc 1.000 điểm mang tính then chốt"

"Margin chứng khoán khó giảm dưới 100 nghìn tỷ, mốc 1.000 điểm mang tính then chốt"

Cả nhà đầu tư đang nắm giữ cổ phiếu và người muốn mua vào đều rất muốn tìm được sự cân bằng của thị trường chứng khoán sau 6 tuần liên tục rơi. Với quan điểm của người làm nghề lâu năm, ông Bùi Văn Huy, Giám đốc chi nhánh TP.HCM, CTCK DSC đã chia sẻ những kinh nghiệm giao dịch trong bối cảnh thị trường đầy sóng gió.

Trên thị trường chứng khoán, VN-Index đã ghi nhận 6 tuần giảm liên tiếp và mức giảm được ghi nhận là mạnh thứ 2 trong năm 2022. Theo ông, dư địa giảm của thị trường có còn nhiều, xu hướng cân bằng sẽ tìm được dựa trên những tiêu chí nào?

Trước tiên, tôi không muốn nhắc quá nhiều về nguyên nhân giảm, nhưng cần nhắc lại một chút mới xác định được điểm cân bằng của thị trường. Nguyên nhân bao gồm những ảnh hưởng xấu từ bên ngoài, tuy nhiên một phần lớn hơn rất nhiều đến từ việc hụt dòng tiền trong nước, dẫn đến việc mất cân đối cung-cầu trên thị trường chứng khoán.

Nguyên nhân của sự thiếu hụt dòng tiền này đến từ việc phải cân đối thêm khoản trong định hướng điều hành tỷ giá, siết chặt thị trường trái phiếu và mặt bằng lãi suất tăng dẫn đến phân bổ lại kênh đầu tư. Câu chuyện Vạn Thịnh Phát chỉ là một sự kiện trong xu hướng chung đó và có thể chưa phải cuối cùng.

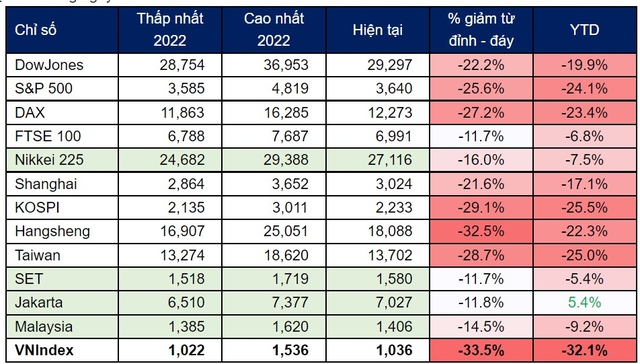

Nếu chỉ ảnh hưởng bởi xu thế chung của thị trường thế giới, mức độ giảm sẽ không khủng khiếp như vậy. Việt Nam thuộc nhóm giảm mạnh nhất thế giới. Trong khi đó các thị trường Đông Nam Á khác diễn biến khá ổn định, được các trang báo Phương Tây xem là “nơi trú ẩn an toàn” trong tâm bão. Việt Nam về vĩ mô, nội tại nền kinh tế còn có phần ổn định hơn, nhưng lại diễn biến rất tệ bởi những nguyên nhân trên.

Trong dài hạn, tất nhiên còn nhiều yếu tố khó đoán và có thể kéo dài sang năm 2023. Tuy nhiên trong ngắn hạn, trạng thái tâm lý đã ở trạng thái hoảng loạn cực độ. Khi cân bằng được, thị trường dễ có những đợt phục hồi. Những yếu tố cần vượt qua: (1) nỗi sợ tâm lý với sự kiện Vạn Thịnh Phát và (2) làn sóng call margin sẽ rất rát trong tuần này.

Về nỗi sợ tâm lý với sự kiện Vạn Thịnh Phát, tôi sẽ phân tích kỹ thêm. Về áp lực bán margin, khi bối cảnh ngày càng xấu đi, các công ty chứng khoán chủ động giảm danh mục các mã cho vay, nâng tỷ lệ ký quỹ và xử lý kiên quyết hơn với các quyết định bán bắt buộc.

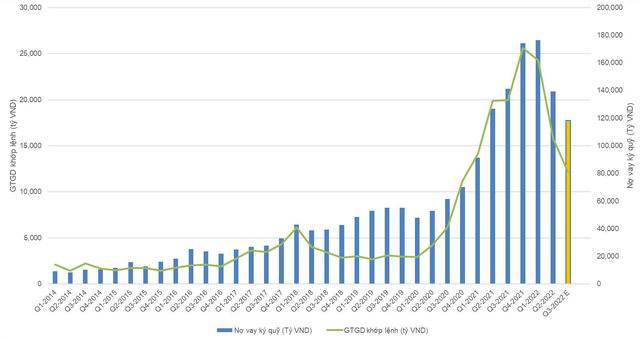

Tuy nhiên, theo thống kê của cá nhân tôi, so với đỉnh điểm của thị trường, hiện mức margin của toàn thị trường đã giảm khoảng 40%. Áp lực bán ký quỹ các phiên tới lớn, nhưng dư địa call margin còn lại khó gây ra cú sụp đổ trên diện rộng. So với cách đây 6 tháng, rủi ro từ margin với tổng thể thị trường đã giảm đi rất nhiều và tôi dự báo mức margin của toàn bộ thị trường khó giảm dưới 100 ngàn tỷ.

Thật khó để dự báo rằng thị trường sẽ rơi về đâu và sẽ tạo đáy khi nào, cá nhân tôi vẫn khuyến nghị nhà đầu tư của mình quan sát và chỉ nên tham gia khi các rủi ro thực sự lắng xuống, không cố đoán đáy làm gì.

Nếu bắt buộc phải đưa ra dự báo, tôi hy vọng thị trường dù có những nhịp nhúng xuống nhưng vẫn sẽ kết tuần trên ngưỡng 1.000 điểm, sau đó khép lại tháng 10 và năm 2022 ở trên ngưỡng này. Vùng quanh 1.000 điểm có khối lượng tích lũy rất lớn và mang tính then chốt tiếp theo trong nhịp rơi này (hình bên dưới).

Cầu mong những điều tốt đẹp nhất với thị trường, vì giảm đến tầm này, tôi cho rằng là giảm tâm lý và call margin là chính, vĩ mô mình không đến nỗi tệ như vậy.

Với những thông tin kém tích cực cuối tuần qua liên quan đến Vạn Thịnh Phát, ông đánh giá tác động thế nào lên thị trường chứng khoán và nền kinh tế? Thị trường liệu đã phản ánh đủ vào biến động hay sẽ cần thêm thời gian để đánh giá?

Tôi không chắc thông tin này đã phản ánh vào giá hay chưa, nhưng cá nhân tôi thì không bất ngờ với thông tin về xử lý sai phạm Vạn Thịnh Phát. Tôi cũng là nhà đầu tư rất bình thường, nhưng cũng có thể ít nhiều hình dung về bối cảnh hiện tại, tôi nghĩ một bộ phận không nhỏ trên thị trường cũng có sự chuẩn bị cho sự kiện Vạn Thịnh Phát hoặc các sự kiện tương tự trong tương lai.

Đây đương nhiên là một thông tin rất tiêu cực và liên quan đến nhiều bên, trong đó lo lắng nhất là quyền lợi của người gửi tiền SCB và trái chủ sở hữu trái phiếu. Về vấn đề các trái phiếu của Vạn Thịnh Phát, cá nhân tôi đánh giá Vạn Thịnh Phát có nhiều dự án, khối tài sản giá trị, đắc địa mà ai cũng biết. Do đó nếu Vạn Thịnh Phát quyết tâm khắc phục hậu quả, các trái phiếu của Vạn Thịnh Phát sẽ không bị tình trạng mất thanh khoản. Với các khối tài sản hấp dẫn như vậy, theo quan sát của tôi, nhiều bên cũng sẽ sẵn sàng lên kế hoạch quan tâm đến các tài sản này nếu Vạn Thịnh Phát có ý muốn bán tài sản để đảm bảo thanh khoản.

Về ngân hàng SCB, cá nhân tôi cho rằng không liên quan nhiều đến sự việc đang được các cơ quan điều tra. Ngân hàng nhà nước và truyền thông cũng đã có nhiều kinh nghiệm xử lý các sự kiện tương tự như trước đây như ACB, BIDV, OceanBank,… do đó khả năng đảm bảo thanh khoản hệ thống luôn được giữ vững. Truyền thông cũng rất kịp thời cập nhật, đưa các thông tin chính xác đến thị trường, những người gửi tiền, nhà đầu tư trái phiếu… để tránh tâm lý hoang mang. Do đó, vấn đề của SCB tôi kỳ vọng sẽ ổn thỏa và chỉ dừng lại ở SCB, không ảnh hưởng quá lâu đến tâm lý nhà đầu tư với các ngân hàng khác đang niêm yết.

Nhìn chung khách quan, tôi ủng hộ việc xử lý sai phạm ở Vạn Thịnh Phát cũng như siết chặt thị trường trái phiếu trong thời gian qua, giúp ngăn chặn các khối u, lành mạnh nền kinh tế và tránh các rủi ro đổ vỡ lớn hơn trong tương lai.

Xu hướng của thị trường chứng khoán thế giới cũng đang chưa thực sự có được sự ổn định. Ông kỳ vọng gì vào sự hỗ trợ của diễn biến từ thị trường quốc tế?

Thực sự xu hướng thị trường chứng khoán thế giới chưa có được sự ổn định và ai cũng hiểu rủi ro tiếp tục có thể kéo dài sang năm 2023 với tiến độ tiếp tục tăng lãi suất của Cục dự trữ Liên Bang Mỹ (FED). Tuy nhiên khi quan sát các loại tài sản trong bức tranh toàn cầu, ở những thời điểm, tôi không nhìn vào thị trường cổ phiếu. Ở thời điểm hiện tại, cá nhân tôi thấy rủi ro có phần lắng xuống khi lợi suất trái phiếu chính phủ Mỹ và đồng Dollar, dù vẫn neo rất cao, tuy nhiên chưa thiết lập đỉnh mới trong 1 tuần trở lại đây.

Các sự kiện đáng chú ý tiếp theo của thị trường thế giới là số liệu CPI tháng 9 của Mỹ công bố tuần sau và xa hơn, tất nhiên là cuộc họp của FED đầu tháng 11.

Ông cũng đưa ra những lời khuyên thận trọng cho nhà đầu tư trong giai đoạn trước. Theo ông, chiến lược giao dịch trong giai đoạn hiện tại với các nhóm nhà đầu tư lướt sóng hay nhóm trung và dài hạn sẽ nên triển khai như thế nào?

Trước tiên, với quan điểm luôn thận trọng từ đầu năm, nhưng hiện tại tôi không bi quan, vì thị trường đã bi quan cực độ và giảm nhiều quá. Tất nhiên thị trường chứng khoán có thể tiếp tục rơi, nhưng tôi không quá bi quan về nền kinh tế. Thị trường hiện tại hoảng loạn bởi yếu tố tâm lý, sự thiếu thốn dòng tiền và sự dịch chuyển của các dòng tiền lớn, còn vĩ mô Việt Nam, dù chịu nhiều áp lực và có xấu đi, tôi vẫn đánh giá là ổn định và được xem là điểm sáng trong khu vực. Chúng ta cũng thấy diễn biến các thị trường Đông Nam Á ra sao trong thời gian gần đây và nếu giải quyết được sự hẫng hụt dòng tiền, thị trường Việt Nam hoàn toàn có thể kỳ vọng diễn biến tương tự.

Riêng đối với thị trường chứng khoán, tôi có nhiều lần chia sẻ, đây cũng chỉ là một kênh đầu tư. Những gập ghềnh trong chu kỳ này có thể chưa kết thúc và có thể kéo dài sang năm sau, do đó tỷ trọng phân bổ của kênh chứng khoán chỉ nên ở một mức độ vừa phải. Còn hành động cụ thể, tùy thuộc vào vị thế của từng nhà đầu tư.

Với nhà đầu tư còn "kẹp" cổ phiếu, thận trọng nhưng không hoảng loạn, hạn chế tối đa margin, đưa tỷ trọng cổ phiếu về mức an toàn và loại bỏ các vị thế xấu, ảnh hưởng xấu bởi vĩ mô trong thời gian tới hoặc liên quan trực tiếp đến các thông tin tiêu cực. Việc cẩn trọng là cần thiết nhưng không đến mức phải hoảng loạn bán tháo.

Đối với nhà đầu tư dài hạn, mức định giá hiện tại đang trở nên hấp dẫn và với quan điểm không bi quan về nền kinh tế trong dài hạn, có thể mua vào với tỷ trọng nhỏ các ngành không quá mang yếu tố chu kỳ. Việc mua vào này không dựa trên việc cố đoán đáy ở đâu.

Đối với nhà đầu tư ngắn hạn, tôi thường hình dung việc tham gia thị trường như ăn một con cá, có đầu cá, thân cá và đuôi cá. Đầu cá thì rất béo nhưng ít thịt, chỉ nên dành cho nhà đầu tư lớn, dẫn dắt. Đuôi cá thì rất nhiều xương, chỉ dành cho nhà đầu tư chấp nhận rủi ro cao. Còn nhà đầu tư cá nhân nói chung, nên chọn phần thân cá, nhiều thịt và ít xương, dù không thể ăn trọn vẹn cả con cá. Nghĩa là trong lúc biến động như lúc này, nên đứng ngoài quan sát, chỉ khi đáy đã thực sự được tạo và bối cảnh được cải thiện mới nên tham gia, có thể trễ một chút nhưng an toàn.