Mảng trái phiếu gặp khó có ảnh hưởng tốc độ tăng trưởng TCB trong tương lai?

TCB sẽ tiếp tục đa dạng hóa chiến lược kinh doanh 5 năm như cho vay khách hàng cá nhân, đẩy mạnh phát triển trong lĩnh vực FMCG, dân sinh, viễn thông, công nghệ,… những lĩnh vực này sẽ là động lực tăng trưởng mới cho Ngân hàng trong tương lai.

Mảng trái phiếu gặp khó có ảnh hưởng tốc độ tăng trưởng TCB trong tương lai?

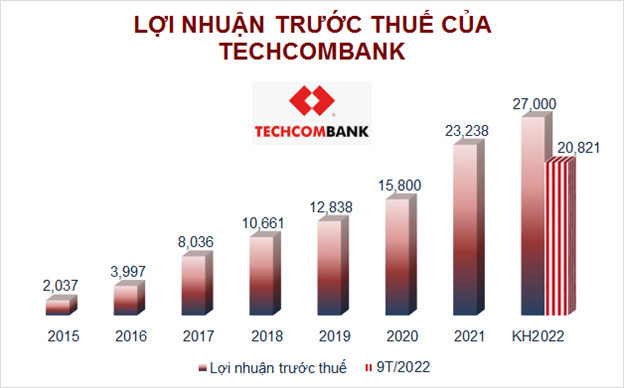

Ngân hàng TMCP Kỹ Thương Việt Nam (Techcombank, HOSE: TCB) vừa công bố kết quả kinh doanh 9 tháng đầu năm với lợi nhuận trước thuế tăng 22% so với cùng kỳ năm trước, thu được 20.8 ngàn tỷ đồng, thực hiện được 77% kế hoạch năm.

|

|

Nguồn: VietstockFinance. Đvt: Tỷ đồng |

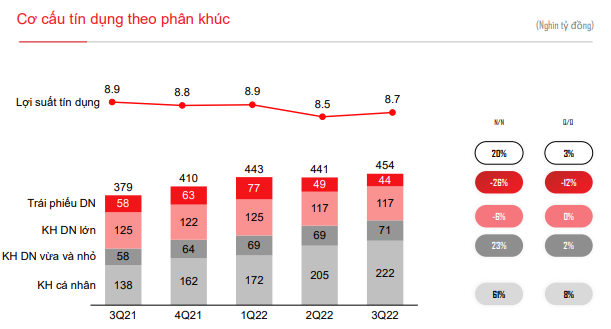

Trong 9 tháng đầu năm, TCB tiếp tục chuyển dịch cơ cấu tín dụng từ trái phiếu doanh nghiệp sang nhóm khách hàng doanh nghiệp vừa và nhỏ và lĩnh vực bán lẻ (khách hàng cá nhân).

|

|

Nguồn: TCB |

Cụ thể, tăng trưởng tín dụng khối trái phiếu doanh nghiệp giảm 26% so cùng kỳ, trong khi tín dụng ở khối khách hàng cá nhân tăng 61%, khách hàng vừa và nhỏ tăng 23%.

|

|

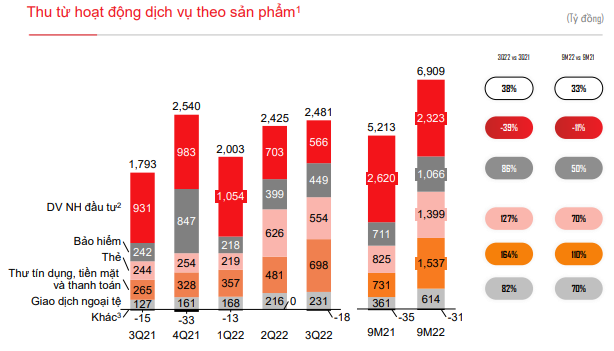

Nguồn: TCB |

Chia sẻ tại buổi gặp gỡ nhà đầu tư ngày 24/10, ông Ngô Hoàng Hà, Giám đốc cao cấp Tài chính doanh nghiệp TCB cho biết, sự chuyển dịch này giúp TCB đa dạng hóa nguồn thu đồng thời giảm hệ số rủi ro tài sản, tăng hệ số CASA của Ngân hàng.

Với việc tăng lượng khách hàng mới và tăng kích thích chi tiêu, trong quý 3, thu từ dịch vụ phí thẻ gấp đôi cùng kỳ. Phí từ thư tín dụng, tiền mặt và thanh toán tăng 164%, phí giao dịch ngoại tệ tăng 82%.

Mảng trái phiếu gặp khó có ảnh hưởng tốc độ tăng truởng TCB?

Trước lo ngại về những khó khăn của mảng trái phiếu có thể ảnh hưởng lên hoạt động kinh doanh của Ngân hàng, ông Phùng Quang Hưng - Phó TGĐ thường trực kiêm Giám đốc khối khách hàng doanh nghiệp cho biết tại TCB, cách tiếp cận hoạt động kinh doanh tín dụng khá khác biệt.

Theo đó, Ngân hàng thực hiện một cách trọng tâm và có lựa chọn phân khúc khách hàng có giá trị cao và có rủi ro thấp. TCB tận dụng chuỗi giá trị để nắm rõ về từng lĩnh vực kinh tế để hiểu khách hàng và quản lý được toàn bộ dòng tiền trong chuỗi giá trị, qua đó nâng cao hiệu quả quản trị rủi ro.

Thực tế, khi dịch chuyển sang cho vay khách hàng cá nhân thì 80% là dư nợ khách hàng vay mua nhà, có thu nhập cao. Bên cạnh đó, phần lớn khoản vay là thế chấp đều có giá trị cao và vị trí tốt.

Điểm khác biệt nữa là việc quản lý tín dụng sau vay trong chuỗi giá trị là quản lý dòng tiền từ đầu vào, đến thực hiện dự án (chủ đầu tư) và cho vay đầu cuối mua nhà.

“ Đây là lựa chọn mang tính chiến lược của TCB, đã làm từ 7-8 năm trước, từ đó đúc kết được nhều kinh nghiệm. Tỷ lệ nợ xấu qua các năm (kể cả 2 năm dịch bệnh) cũng đều được kiểm soát ở mức thấp ”, ông Hưng nói thêm.

Ông Nguyễn Anh Tuấn - Giám đốc cao cấp Phát triển và quản lý hợp kênh của TCB cho biết thêm, việc đa dạng hóa sản phẩm dịch vụ đã được thực hiện từ năm 2016-2020 và sẽ tiếp tục trong giai đoạn 2021-2025.

Theo đó, cho vay khách hàng cá nhân tăng 37% so với đầu năm, cho vay mua nhà tăng 68% so với cùng kỳ quý 3/2021 thể hiện chiến lược đa dạng hóa sản phẩm dịch vụ đã thu hoạch được các kết quả khích lệ trong giai đoạn thách thức. Nhưng nếu không triển khai từ lâu thì không thể có kết quả mà phải có quá trình thực hiện chiến lược bài bản, rõ ràng.

Ngoài ra, thông qua đánh giá thế mạnh tài chính khách hàng cũng như những khó khăn trong kinh doanh hay hoạt động chi tiêu, TCB cung cấp thêm các sản phẩm bán chéo như bảo hiểm (mảng bán chéo bảo hiểm tăng 85% so với cùng kỳ từ khách hàng hiện hữu).

Đối với việc kiểm soát rủi ro nợ xấu, từ năm 2021, TCB đã triển khai 2 dự án quan trọng trong quản trị rủi ro là hệ thống phê duyệt và quản trị tín dụng cho doanh nghiệp và khách hàng cá nhân. Đây là 2 nền tảng cực kỳ quan trọng cho tất cả ngân hàng, riêng với TCB sẽ giúp quản lý được rủi ro từ đầu đến cuối và toàn bộ hoạt động sẽ thay đổi từ việc chọn lựa khách hàng, cảnh báo sớm hoặc thu hồi nợ từ việc đánh giá các khách hàng có rủi ro.

Tỷ lệ CASA cao sẽ phát huy tác đụng khi đi qua giai đoạn khó khăn

Trong bối cảnh kinh tế như hiện tại, thanh khoản không còn dồi dào nên các khách hàng tăng cường tối ưu sử dụng nguồn tiền cho hoạt động kinh doanh và đầu tư, vì vậy, CASA cả ngành ngân hàng giảm nhẹ, TCB cũng không ngoại lệ. Theo ông Hưng, trong dài hạn, TCB đặt mục tiêu tỷ lệ CASA trên 55% và vẫn đang thực hiện các hoạt động chiến lược để hiện thực hóa thông qua việc đa dạng hóa nguồn thu, đẩy mạnh hoạt động kinh doanh,…

Giao dịch khách hàng tại TCB vẫn tăng trưởng tốt, chẳng hạn lượng giao dịch trên ngân hàng số tại TCB ở phân khúc cá nhân tăng 33% và khách hàng doanh nghiệp tăng 30%, cho thấy khách hàng dùng dịch vụ của TCB nhiều hơn trong các hoạt động hàng ngày.

Hiện nay, tình hình thanh khoản ở các nền kinh tế đang khó khăn trước bối cảnh gia tăng lạm phát. Các NHTW áp dụng chính sách thắt chặt tiền tệ và Việt Nam cũng đã áp dụng nhiều công cụ khác nhau như kiểm soát tăng trưởng tín dụng, tăng hoạt động bán ngoại hối, tăng lãi suất nhằm kiểm soát lạm phát, đảm bảo tăng trưởng kinh tế. Theo ông Hưng, rất khó dự báo tình hình kéo dài bao lâu nhưng trước mắt thanh khoản không còn dồi dào như trước, đồng nghĩa chi phí huy động sẽ gia tăng (TCB tăng 30 điểm).

“ Nhưng quay lại câu chuyện ở TCB, tỷ lệ CASA cao là một thế mạnh và sẽ phát huy tác dụng khi thị trường đi qua giai đoạn khó khăn này ”, ông Hưng nói thêm.

Để tăng cao tỷ lệ CASA, TCB kiên định mục tiếu lấy khách hàng làm trọng tâm. Bên cạnh đó, việc đa dạng hóa, tiếp tục chiến lược cá nhân hóa để mang lại trải nghiệm tốt nhất cho khách hàng là định hướng chung.

CASA của TCB đến từ việc sử dụng sản phẩm tài chính hàng ngày và cả không thường xuyên (đầu tư tài chính). “ Các công cụ tài chính vốn là thế mạnh của TCB, chúng tôi sẽ nâng câp để mang lại tính bảo mật tốt nhất nhưng vẫn đảm bảo trải nghiệm tốt nhất, đơn giản nhất. TCB kỳ vọng có sự tỷ lệ thuận giữa trải nghiệm và lợi ích khách hàng với việc khách hàng sử dụng nhiều dịch vụ hơn ”, đại diện Ngân hàng cho biết.

TCB có bị ảnh hưởng từ chi phí vốn?

Về vấn đề này, ông Phùng Quang Hưng cho biết đến quý 3/2022, TCB có gần 30 quý tăng trưởng dương liên tiếp. Trong hoạch định chiến lược, TCB luôn tính đến phương án thị trường chưa thuận lợi theo chu kỳ kinh tế. Điều quan trọng nhất ở TCB là tăng trưởng theo đúng quỹ đạo và các chỉ số tài chính theo đúng mục tiêu của Ngân hàng. Trong bối cảnh hiện tại, chi phí vốn dù có tăng nhưng TCB vẫn dẫn đầu so với thị trường về tỷ lệ CASA.

Năm 2022, trước khó khăn từ thị trường trái phiếu, TCB đã chủ động đa dạng hóa nguồn thu và bù đắp được việc giảm từ nguồn thu trái phiếu.

Còn về dự án chiến lược để tạo động lực cho nhiều năm tới, TCB đã dành nhiều nguồn lực cho ngân hàng số cho cá nhân và doanh nghiệp. Đây là cơ hội để TCB đáp ứng yêu cầu khách hàng bên cạnh kênh vật lý khác. Điều này diễn ra đồng đều và tạo cơ hội để sinh lợi, đóng góp vào doanh thu cho TCB.

Tương tự, việc phát triển Winfile hay hợp tác bảo hiểm nhân thọ, thẻ tín dụng thì những con số mang lại trong năm 2022 sẽ tích cực, cũng mang lại động lực và đà tăng trưởng mới.

Phương Châu