Lợi nhuận doanh nghiệp ngành điện “lệch pha”

Thủy văn thuận lợi mang về lãi lớn cho doanh nghiệp thủy điện, trong khi giá than và khí đốt tăng cao bào mòn lợi nhuận của doanh nghiệp nhiệt điện.

Theo số liệu từ Tập đoàn Điện lực Việt Nam (EVN), sản lượng điện sản xuất toàn hệ thống trong 6 tháng đầu năm đạt 133,11 tỷ kWh, tăng 3,8% so với cùng kỳ. Trong đó, thủy điện đóng góp 41,58 tỷ kWh (31,2%); nhiệt điện than 55,79 tỷ kWh (41,8%); tua bin khí 15,22 tỷ kWh (11,4%); năng lượng tái tạo 19,2 tỷ kWh (14,4%) và điện nhập khẩu 1,32 tỷ kWh (1%).

Dù đóng góp sản lượng điện ít hơn nhiệt điện than song trong 6 tháng đầu năm, hầu hết các doanh nghiệp thủy điện lại ghi nhận kết quả kinh doanh (KQKD) tăng trưởng tốt hơn nhờ điều kiện thủy văn tích cực, trong khi nhiệt điện than lại gặp khó do giá nguyên liệu đầu vào tăng cao.

Báo cáo của các công ty chứng khoán cũng đưa ra những nhận định tích cực với các doanh nghiệp thủy điện, tuy nhiên thực tế, tăng trưởng KQKD giữa các doanh nghiệp thủy điện phân bổ không đồng đều do khác biệt về vị trí địa lý ảnh hưởng đến hiệu quả phát điện, mức độ hưởng lợi từ thủy văn và câu chuyện riêng của từng doanh nghiệp.

Tương tự, với các doanh nghiệp nhiệt điện than, dù giá nguyên liệu đầu vào tăng cao nhưng vẫn có doanh nghiệp ghi nhận doanh thu và lợi nhuận tăng nhờ sẵn nguồn nguyên liệu.

Lợi nhuận phân hóa

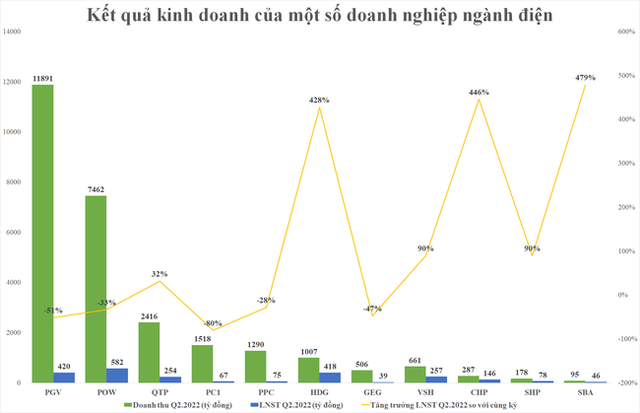

Trong quý 2, CTCP Sông Ba (SBA) là một trong những doanh nghiệp có lãi sau thuế tăng mạnh nhất ngành điện, đạt 46 tỷ đồng, gấp gần 5 lần so với cùng kỳ, trong khi doanh thu thuần tăng gấp đôi lên 95 tỷ đồng. Lũy kế 6 tháng công ty ghi nhận doanh thu thuần đạt 190 tỷ và lãi sau thuế 91 tỷ, lần lượt tăng gần 58% và 138% so với cùng kỳ.

Một doanh nghiệp thủy điện khác cũng có lợi nhuận tăng trưởng mạnh là CTCP Thủy điện Vĩnh Sơn - Sông Hinh (VSH) với lãi sau thuế quý 2 tăng hơn 90% lên 257 tỷ đồng với doanh thu thuần tăng 32,7% lên 661 tỷ đồng. 6 tháng đầu năm công ty ghi nhận doanh thu 1.470 tỷ đồng, tăng hơn 2,1 lần và lãi sau thuế 661 tỷ, tăng gần 1,8 lần so với 6 tháng năm 2021.

CTCP Thủy điện Miền Nam (SHP) ghi nhận doanh thu thuần quý 2 đạt 178 tỷ đồng, tăng 33% và lợi nhuận sau thuế (LNST) 78 tỷ đồng, tăng hơn 90% so với cùng kỳ. Lũy kế 6 tháng, doanh thu thuần của công ty đạt 316 tỷ đồng, tăng 56% và LNST tăng 279% lên 139 tỷ đồng.

CTCP Thuỷ điện miền Trung (CHP) cũng công bố doanh thu quý 2 tăng 91%, đạt 287 tỷ đồng và LNST đạt 146 tỷ đồng, tăng tới 446% so với cùng kỳ. Lũy kế 6 tháng, công ty đạt 493 tỷ đồng doanh thu thuần, tăng 154% và 223 tỷ đồng LNST, trong khi cùng kỳ lỗ 36,5 tỷ đồng.

Tương tự, CTCP Thủy điện Thác Mơ (TMP), CTCP Thủy điện Thác Bà (TBC), CTCP Thuỷ điện Gia Lai (GEC), CTCP Thuỷ điện Nậm Mu (HJS), CTCP Thuỷ điện - Điện lực 3 (DRL),… đều ghi nhận doanh thu và lợi nhuận tăng trưởng hai chữ số trong quý 2.

Giải trình kết quả kinh doanh tăng trưởng tốt trong quý 2 và 6 tháng đầu năm, các doanh nghiệp thủy điện cho biết phần lớn là nhờ yếu tố thuỷ văn thuận lợi, lượng nước mưa lớn đổ về hồ chứa của các công ty lớn. Ngoài ra, nền kinh tế trong nước dần phục hồi cũng giúp lượng tiêu thụ điện tăng, tác động tích cực đến kết quả kinh doanh của các công ty.

Trong khi doanh nghiệp thủy điện đồng loạt báo lãi lớn, lợi nhuận của nhiều doanh nghiệp nhiệt điện lại bị "đốt cháy" bởi giá vốn lớn.

Điển hình, Tổng công ty Điện lực Dầu khí Việt Nam (PV Power - POW) báo doanh thu thuần quý 2 giảm 6% còn 7.462 tỷ đồng và lãi sau thuế giảm gần 33% về hơn 582 tỷ đồng. Lũy kế 6 tháng đầu năm, POW đạt doanh thu 14.524 tỷ đồng và lãi sau thuế 1.386 tỷ đồng lần lượt giảm 7% và giảm 3% so với cùng kỳ.

Sở hữu nhiều nhà máy nhiệt điện, PV Power cho biết bất lợi kép từ suy giảm sản lượng và giá nhiên liệu than, khí đốt lên cao trở thành nguyên nhân chính ảnh hưởng lợi nhuận. Trong đó, sản lượng nhà máy nhiệt điện Cà Mau 1-2 giảm hơn 36%, nhiệt điện Vũng Áng 1 giảm đến 2,4 lần so với cùng kỳ.

CTCP Nhiệt điện Phả Lại (PPC) cũng chứng kiến LNST quý 2 giảm 27,5% so với cùng kỳ còn 75 tỷ đồng, dù doanh thu tăng gần 6% lên 1.290 tỷ đồng. Lũy kế 6 tháng công ty lãi sau thuế 155 tỷ đồng, giảm 67%, trong khi doanh thu tăng không đáng kể.

Mức giảm tương tự cũng xảy ra với Tổng công ty Phát điện 3 (EVNGENCO 3 - PGV). Trong quý 2, PGV ghi nhận doanh thu đạt 11.891 tỷ đồng, tăng trưởng 13%. Tuy nhiên, giá vốn hàng bán tăng 15%, cùng chi phí tài chính gấp 2 lần cùng kỳ (lên 680 tỷ đồng) do lỗ chênh lệch tỷ giá hơn 385 tỷ đồng đã góp phần kéo tụt LNST của PGV xuống còn hơn 420 tỷ đồng, tương ứng giảm 51% so với cùng kỳ.

Lũy kế 6 tháng đầu năm, doanh thu PGV đạt gần 22.796 tỷ đồng, tăng 16% so với cùng kỳ và lãi sau thuế chỉ đạt 1.263 tỷ đồng, giảm 23,3% so với cùng kỳ.

Ở chiều ngược lại, nhờ giá vốn giảm nên Nhiệt điện Quảng Ninh (QTP) lại chứng kiến lợi nhuận quý 2 tăng trưởng mạnh. Dù doanh thu thuần quý 2 của công ty giảm 2,3% xuống 2.416 tỷ đồng, song nhờ giá vốn giảm, nên dù lỗ chênh lệch tỷ giá 24,2 tỷ đồng và chi phí tài chính, chi phí quản lý tăng, công ty vẫn ghi nhận lãi sau thuế quý 2 tăng 31,6% lên 254 tỷ đồng.

Lũy kế 6 tháng, Nhiệt điện Quảng Ninh đạt doanh thu thuần 5.014 tỷ đồng, tăng 17,6% và LNST 600 tỷ đồng, tăng 93,4% so với cùng kỳ.

Ở mảng năng lượng tái tạo, lợi nhuận của doanh nghiệp cũng đang chứng kiến sự phân hóa. Theo đó, gánh nặng lãi vay đã ăn mòn lợi nhuận quý 2 của một số doanh nghiệp như Tập đoàn PC1 (PC1), CTCP Điện Gia Lai (GEG).

Trong quý 2, Điện Gia Lai công bố doanh thu thuần 506 tỷ đồng, tăng 58% chủ yếu nhờ các nhà máy điện gió đã đi vào vận hành thương mại. Trong cơ cấu doanh thu, 12 nhà máy thủy điện đóng góp 168 tỷ đồng, chiếm 17% doanh thu toàn hệ thống; 5 nhà máy điện mặt trời cùng 34 hệ thống áp mái đóng góp 439 tỷ, chiếm 44% doanh thu và 3 nhà máy điện gió 130 MW đóng góp 390 tỷ đồng, chiếm 39% doanh thu.

Tuy nhiên, do giá vốn tăng và đặc biệt là chi phí tài chính, trong đó chi phí lãi vay tăng 64% lên 145 tỷ đồng đã khiến LNST của GEG giảm 46,7%, còn 39 tỷ đồng. Lũy kế 6 tháng, công ty đạt doanh thu 1.076 tỷ đồng và lãi sau thuế 213 tỷ đồng, lần lượt tăng 72% và 42% so với cùng kỳ.

Tại Tập đoàn PC1, doanh thu hợp nhất quý 2, đã sụt giảm phân nửa xuống 1.518 tỷ đồng. Giá vốn giảm mạnh hơn 57% nên lợi nhuận gộp tăng 42% đạt 345 tỷ đồng. Trong khi doanh thu ở mảng xây dựng và thiết bị ngành điện và hoạt động sản xuất công nghiệp và bán hàng hóa và vật tư đều sụt giảm mạnh, thì doanh thu lĩnh vực điện tăng 2,4 lần lên 465 tỷ đồng.

Doanh thu tài chính giảm 94% trong khi chi phí tài chính cao gấp 2,8 lần lên 216 tỷ đồng do chi phí lãi vay tăng mạnh 83% lên 142 tỷ đồng khi 3 dự án điện gió đi vào vận hành và lỗ chênh lệch tỷ giá khi đánh giá lại số dư cuối kỳ 72 tỷ đồng. Kết quả, PC1 báo lãi 67,4 tỷ đồng, giảm 80,3% so với cùng kỳ. Lũy kế 6 tháng, PC1 báo lãi 2.996 tỷ đồng, giảm 35% so với cùng kỳ. Lãi sau thuế đạt 247 tỷ đồng, giảm 41% so với bán niên năm ngoái.

Trong khi đó, dù là doanh nghiệp đá chéo sân sang mảng điện nhưng Tập đoàn Hà Đô (HDG) lại đang gặt hái được quả ngọt. Trong quý 2, doanh thu thuần của công ty đạt 1.007 tỷ đồng, tăng gấp đôi so với cùng kỳ năm trước. Sau khi trừ chi phí, Hà Đô lãi ròng 418 tỷ đồng, gấp 5 lần so với cùng kỳ năm trước. Lũy kế 6 tháng đầu năm, Hà Đô ghi nhận gần 1.692 tỷ đồng doanh thu thuần, giảm 7% so với cùng kỳ song lợi nhuận sau thuế đạt gần 714 tỷ đồng, tăng 48%.

Đáng chú ý, cơ cấu doanh thu 6 tháng năm 2022 của Hà Đô có sự khác biệt rất đáng kể so với cùng kỳ năm trước. Cụ thể, doanh thu kinh doanh bất động sản giảm 38%, doanh thu xây lắp giảm 99%, doanh thu dịch vụ khách sạn cũng giảm 75% nhưng doanh thu thủy điện và điện mặt trời lại tăng 89%, đạt 954 tỷ đồng, đóng góp hơn 56% vào tổng doanh thu.

Ngành điện vẫn triển vọng trong những tháng cuối năm

Tuy lợi nhuận có sự phân hóa trong nửa đầu năm nhưng nhìn chung ngành điện được dự báo vẫn có triển vọng tích cực.

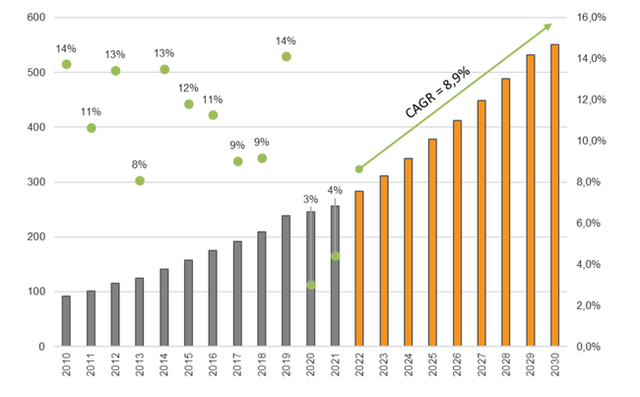

Chứng khoán Agribank (Agriseco) nhận định toàn ngành điện sẽ đạt được tăng trưởng tốt trong năm nay dựa trên mức nền tăng trưởng thấp của năm 2021 và theo đà hồi phục của nền kinh tế.

|

|

Nhu cầu tiêu thụ điện kỳ vọng đạt tăng trưởng kép 8,9% trong giai đoạn 2022-2030 – Nguồn: Dự thảo quy hoạch điện 8, VNDirect |

Theo thống kê, trong điều kiện bình thường không bị ảnh hưởng bởi dịch bệnh, phụ tải điện có hệ số tăng trưởng thường trên 1,5 đến 1,8 lần tăng trưởng GDP. Theo đó, nhóm thủy điện sẽ được hưởng lợi trong phần còn lại của năm 2022 nhờ vào 2 yếu tố.

Một là sản lượng huy động từ nguồn điện tái tạo mới (điện mặt trời và điện gió) biến động mạnh trong ngày và giữa các ngày trong tháng, đồng thời duy trì ở mức thấp trong các tháng đầu năm. Trong khi điện mặt trời đã cho thấy thời gian phát điện hiệu quả chỉ khoảng 4 - 5 giờ/ngày, điện gió vẫn cần theo dõi khả năng phát điện theo mùa gió để đánh giá hiệu quả. Như vậy, có thể cho rằng thủy điện vẫn sẽ đóng vai trò quan trọng là nguồn năng lượng nền tảng trong đảm bảo an ninh năng lượng quốc gia bởi tính ổn định cao.

Hai là rủi ro thiếu hụt than và giá nguyên liệu đầu vào tăng cao ảnh hưởng đến nhóm nhiệt điện. Rủi ro thiếu than trong các tháng tới đã khiến các nhà máy phải chủ động tìm kiếm nguồn than nhập khẩu để bổ sung sản lượng thiếu hụt. Tuy nhiên, do giá than bị giới hạn bởi EVN, các doanh nghiệp sẽ gặp không ít khó khăn trong việc thỏa thuận giá với nhà cung cấp nước ngoài để đảm bảo biên lợi nhuận cho các nhà máy.

Tuy nhiên, theo Trung tâm Khí tượng thủy văn quốc gia dự báo, hiện tượng La Nina duy trì đến tháng 5/2022 với xác suất khoảng 65 - 70%, sau đó sẽ chuyển dần sang trạng thái trung tính từ khoảng nửa cuối năm 2022. Đây có thể là yếu tố ảnh hưởng không tích cực cho kết quả kinh doanh của các doanh nghiệp thủy điện trong nửa cuối năm nay.

|

|

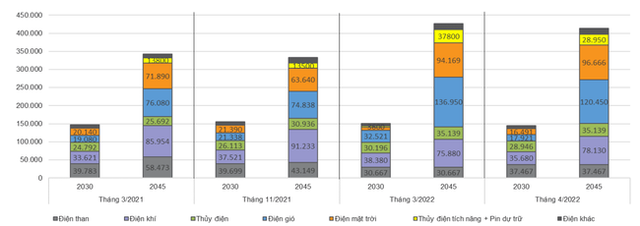

Đã có những sự thay đổi trong cơ cấu nguồn điện sau bốn bản dự thảo quy hoạch điện 8 - Nguồn: Dự thảo quy hoạch điện 8, VNDirect |

Trong khi đó, Chứng khoán VNDirect tin rằng mức tăng trưởng của ngành điện nói chung sẽ cao hơn trong nửa cuối năm 2022 nhờ mùa nóng và nhu cầu phụ tải tăng mạnh trở lại.

VnDirect đánh giá việc thiếu than chỉ là rủi ro ngắn hạn, do đó sản lượng điện than cũng sẽ hưởng lợi từ nhu cầu phục hồi và giá bán trung bình cao hơn trên thị trường phát điện cạnh tranh.

Công ty chứng khoán này cũng kỳ vọng vào một năm tiếp tục tích cực của thủy điện nhờ LaNina sẽ kéo dài đến hết năm 2022. Tuy nhiên, VNDirect lưu ý một số rủi ro giảm giá đến ngành điện như tiêu thụ điện phục hồi chậm hơn dự đoán, tình trạng giá nhiên liệu đầu vào áp lực lên các nhà máy nhiệt điện và điều kiện thời tiết thủy điện có thể thay đổi trong dự báo tiếp theo.

Ngoài ra, VNDirect cho rằng, sau 4 bản dự thảo quy hoạch điện 8, đã có những thay đổi lớn trong cơ cấu phát triển nguồn điện. Đặc biệt, bản sửa đổi mới nhất nhấn mạnh vào quá trình chuyển đổi năng lượng sạch mạnh mẽ để đáp ứng cam kết "net zero" của Việt Nam. VNDirect kỳ vọng vào sự gia tăng đáng kể của điện năng lượng tái tạo trong dài hạn và cơ chế giá điện mới sẽ tiếp tục hấp dẫn trong thời gian tới.