Lợi nhuận doanh nghiệp bất động sản nhà ở có quý đi lùi thứ 2 liên tiếp

Trong bối cảnh nguồn cung căn hộ hạn chế, kết quả kinh doanh của các doanh nghiệp bất động sản nhà ở trong quý 1/2022 tiếp tục ghi nhận sự sụt giảm. Đây là quý thứ 2 liên tiếp kết quả chung của ngành đi lùi so với cùng kỳ.

Lợi nhuận doanh nghiệp bất động sản nhà ở có quý đi lùi thứ 2 liên tiếp

Theo JLL Vietnam - công ty cung cấp các dịch vụ về bất động sản và quản lý đầu tư, quý 1 thường là quý thấp điểm trong năm do các đợt nghỉ lễ và tết Nguyên đán kéo dài. Cụ thể, trong quý 1/2022, nguồn cung căn hộ mới tại TP.HCM giảm 76.6% so với quý 4/2021, tập trung chủ yếu ở phân khúc cao cấp. Trong khi đó, nguồn cung tại Hà Nội khả quan hơn khi tăng 7.3% so với quý cuối năm 2021, tuy nhiên lại giảm 10.6% so với cùng kỳ.

Với việc nguồn cung mới của thị trường bị hạn chế, tổng doanh thu và lợi nhuận của 50 doanh nghiệp bất động sản nhà ở trong quý đầu năm 2022 giảm lần lượt 27% và 11% so với cùng kỳ, còn 41 ngàn tỷ đồng và 9.5 ngàn tỷ đồng, theo dữ liệu từ VietstockFinance . Trong quý trước đó, tổng lợi nhuận của các doanh nghiệp trong ngành cũng ghi nhận giảm ở mức gần 35%, về mức hơn 12 ngàn tỷ đồng.

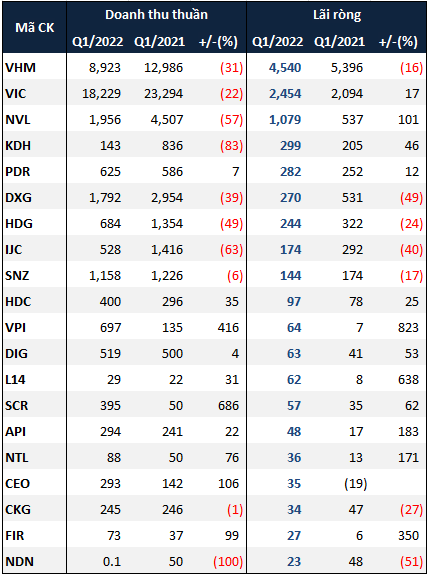

Các doanh nghiệp BĐS nhà ở có lợi nhuận cao nhất quý 1/2022

(Đvt: Tỷ đồng)

Nguồn: VietstockFinance

Dẫn đầu nhóm doanh nghiệp bất động sản nhà ở về lợi nhuận vẫn là CTCP Vinhomes ( HOSE : VHM ) khi lợi nhuận ròng đạt hơn 4.5 ngàn tỷ đồng, tuy nhiên con số này lại giảm 16% so với cùng kỳ. Trong kỳ, dù tiếp tục bàn giao các hạng mục bất động sản tại 3 đại dự án: Vinhomes Ocean Park, Vinhomes Smart City và Vinhomes Grand Park nhưng doanh thu thuần của doanh nghiệp lại giảm đến 31%, chỉ còn xấp xỉ 9 ngàn tỷ đồng.

Dù doanh thu đi lùi, không phải doanh nghiệp nào cũng bị giảm lợi nhuận, tiêu biểu là Tập đoàn VINGROUP - CTCP ( HOSE : VIC ) và CTCP Tập đoàn Đầu tư Địa ốc No Va ( HOSE : NVL ). Theo đó, lợi nhuận của VIC tăng 17%, trong khi lợi nhuận của NVL gấp đôi cùng kỳ, đạt lần lượt gần 2.5 ngàn tỷ đồng và hơn 1 ngàn tỷ đồng.

Ở VIC , kết quả đảo chiều là nhờ khoản lãi hơn 10 ngàn tỷ đồng từ thanh lý các khoản đầu tư tài chính và chuyển nhượng công ty con. Tương tự, nguyên nhân giúp NVL có kết quả tăng trưởng cũng đến từ hoạt động tài chính khi Công ty này mua bán sáp nhập một số đơn vị trong quý 1.

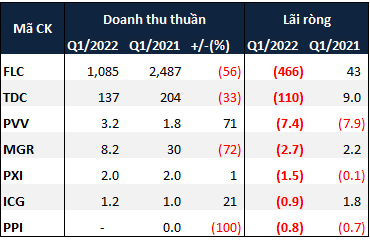

Bên cạnh các doanh nghiệp có lãi, vẫn có một số doanh nghiệp bất động sản nhà ở báo lỗ trong 3 tháng đầu năm. Trong đó, CTCP Tập đoàn FLC ( HOSE : FLC ) là doanh nghiệp có mức lỗ ròng cao nhất với 466 tỷ đồng. Theo FLC giải trình, nguyên nhân thua lỗ là do Công ty thu hẹp mảng kinh doanh thương mại; hơn nữa doanh thu bất động sản cũng giảm do dịch COVID-19 làm giảm số nhân công trực tiếp thi công tại các công trình để bàn giao; mảng kinh doanh dịch vụ nghỉ dưỡng cũng sụt giảm. Hệ quả, FLC kinh doanh dưới giá vốn và lỗ gộp hơn 14 tỷ đồng.

Thêm vào đó, FLC còn chịu lỗ 265 tỷ đồng trong công ty liên doanh liên kết. Được biết, FLC hiện đang nắm 47% vốn tại Công ty TNHH Thương mại và Nhân lực quốc tế FLC , 21.7% vốn tại CTCP Hàng không Tre Việt (Bamboo Airways).

|

|

Những doanh nghiệp báo lỗ trong quý 1/2022 (Đvt: Tỷ đồng) Nguồn: VietstockFinance |

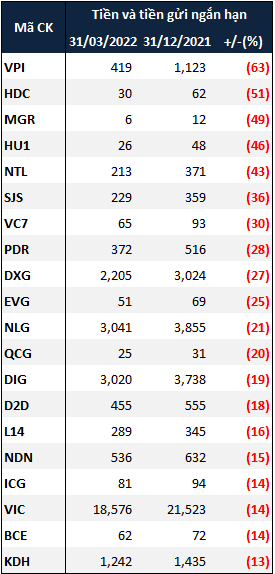

Bên cạnh kết quả kinh doanh, các chỉ số tài chính của nhóm doanh nghiệp bất động sản cũng đang có những chuyển biến không mấy tích cực.

Cụ thể, lượng tiền mặt của các doanh nghiệp tại thời điểm 31/03/2022 đã giảm gần 5% so với đầu năm, còn hơn 69 tỷ đồng.

Các doanh nghiệp có lượng tiền mặt giảm nhiều nhất sau 3 tháng đầu năm 2022

(Đvt: Tỷ đồng)

Nguồn: VietstockFinance

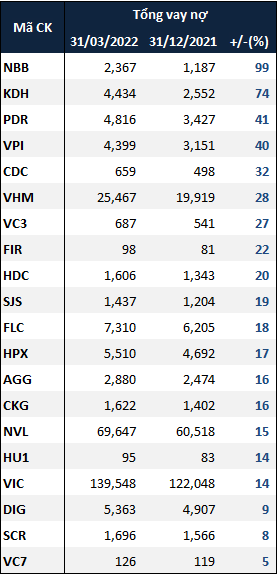

Trong khi lượng tiền có xu hướng giảm thì vay nợ tại các doanh nghiệp bất động sản nhà ở lại tăng lên. Cụ thể, tổng vay nợ của 50 doanh nghiệp đạt xấp xỉ 307 tỷ đồng, tăng hơn 15% so với đầu năm.

Các doanh nghiệp có mức vay nợ cao nhất trong ngành đa phần đều là các doanh nghiệp đầu ngành như “hai anh em” VIC và VHM , NVL , ngoài ra, FLC , CTCP Tập đoàn Hà Đô ( HOSE : HDG ) cũng có lượng vay nợ khá cao, lần lượt chiếm 28% và 69% tổng nợ phải trả.

Còn nếu xét về mức tăng, CTCP Đầu tư Năm Bảy Bảy ( HOSE : NBB ) và CTCP Đầu tư và Kinh doanh Nhà Khang Điền ( HOSE : KDH ) là hai đơn vị có mức tăng trưởng nợ vay sau 3 tháng nhiều nhất với 99% và 74%, lên mức 2,367 tỷ đồng và 4,434 tỷ đồng.

Ở NBB , Công ty này đã phát sinh 2 khoản vay 400 tỷ đồng đối với 2 công ty là Công ty TNHH MTV Đầu tư Kinh doanh Địa ốc Lữ Gia và CTCP Đầu tư và Xây dựng Xa lộ Hà Nội, cùng với đó là khoản vay 350 tỷ đồng đối với CTCP xây dựng Hạ tầng CII ( HOSE : CEE ). Được biết, CTCP Đầu tư và Xây dựng Xa lộ Hà Nội và CEE đều là 2 đơn vị liên quan đến CTCP Đầu tư Hạ tầng Kỹ thuật Thành phố Hồ Chí Minh ( HOSE : CII ) - công ty mẹ của NBB . Còn với KDH , phần lớn các khoản vay là các khoản vay ngân hàng (chiếm 77% tổng nợ vay).

Các doanh nghiệp có mức tăng nợ vay lớn nhất sau 3 tháng đầu năm

(Đvt: Tỷ đồng)

Nguồn: VietstockFinance

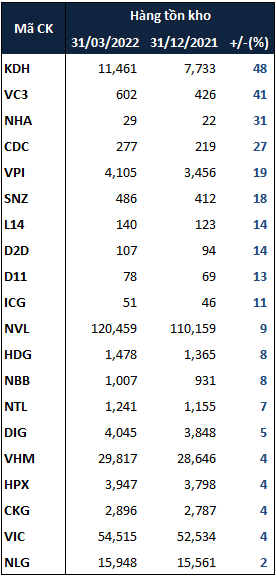

Trong bối cảnh chung của thị trường đang thiếu nguồn cung, lượng hàng tồn kho tại các doanh nghiệp bất động sản lại có dấu hiệu tăng lên. Cụ thể, tổng giá trị hàng tồn kho ghi nhận gần 313 tỷ đồng, tăng hơn 6% so với đầu năm.

Dẫn đầu về lượng hàng tồn kho là NVL với hơn 120 ngàn tỷ đồng (tăng 9%). Nếu xét về mức tăng, khoản mục hàng tồn kho của KDH tăng đến 48% sau 3 tháng, ở mức hơn 11 ngàn tỷ đồng.

Tại ĐHĐCĐ thường niên 2022, Ban lãnh đạo KDH cho biết, theo kế hoạch trong năm 2022 Công ty sẽ hoàn tất xây dựng và triển khai kinh doanh các dự án ở TP.HCM như The Classia tại phường Phú Hữu, TP. Thủ Đức với quy mô 4.3 ha, triển khai xây dựng và kinh doanh dự án The Privia tại phường An Lạc, quận Bình Tân với quy mô 1.8ha. Ngoài ra, Công ty sẽ triển khai xây dựng Dự án Clarita tại phường Bình Trưng Đông, TP. Thủ Đức với quy mô 5.8ha.

Các doanh nghiệp có giá trị tồn kho tăng mạnh sau 3 tháng đầu năm 2022

(Đvt: Tỷ đồng)

Nguồn: VietstockFinance

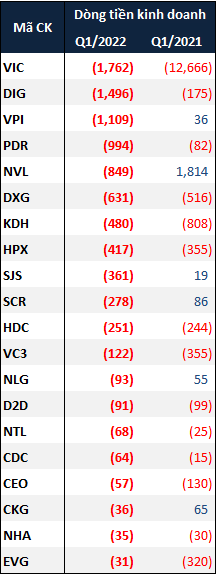

Một vấn đề cần lưu ý nữa ở các doanh nghiệp bất động sản nhà ở là số doanh nghiệp có dòng tiền kinh doanh âm vẫn chiếm đa số khi có đến 29 doanh nghiệp có dòng tiền âm trong 50 đơn vị được thống kê. Tuy nhiên, đa phần các doanh nghiệp có dòng tiền âm trong quý 1/2022 đều đã âm trong cùng kỳ quý 1/2021.

Các doanh nghiệp có dòng tiền kinh doanh âm lớn trong quý 1/2022

(Đvt: Tỷ đồng)

Nguồn: VietstockFinance

Trong thời gian tới, với bối cảnh lạm phát được dự báo sẽ tiếp tục tăng, nguồn cầu bất động sản nhà ở có thể tăng do tâm lý của nhiều nhà đầu tư muốn tìm nơi trú ẩn để tránh rủi ro lạm phát. Tuy nhiên, mức tăng có thể sẽ không mạnh do nhà đầu tư còn e ngại tác động của việc siết tín dụng.