Lo nợ xấu tăng theo... lãi suất

Chứng khoán Mirae Asset Việt Nam cho rằng, khả năng cao sẽ có thêm các đợt tăng lãi suất trong quý IV/2022 hoặc 6 tháng đầu năm 2023

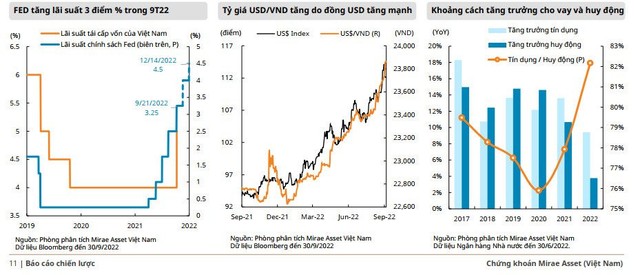

Trong báo cáo chiến lược mới phát hành, Chứng khoán Mirae Asset Việt Nam (MASVN) cho biết Cục dự trữ liên bang Mỹ (FED) đã tăng lãi suất điều hành thêm 3 điểm % trong 9 tháng đầu năm lên 3% - 3.25% (và hướng tới 4,4% vào cuối năm 2022), trực tiếp dẫn đến việc đồng đô la Mỹ tăng giá (+17,2% so với đầu năm) và gián tiếp gây áp lực lên Ngân hàng Trung ương các nước - trong đó có Ngân hàng Nhà nước Việt Nam (NHNN) – buộc phải tăng lãi suất để đối phó với áp lực lạm phát cùng với tỷ giá tăng vọt.

Theo MASVN, so với đầu năm, tiền đồng đã mất giá hơn 4,8% so với đô la Mỹ; tình hình có thể tiêu cực hơn khi dự trữ ngoại hối giảm xuống còn khoảng 3,1 tháng nhập khẩu tính đến cuối tháng 6/2022 (so với mức 4,3 tháng vào cuối tháng 2/2022). Do đó, NHNN đã buộc phải nâng lãi suất điều hành cũng như trần huy động cho kỳ hạn dưới 6 tháng lên 1 điểm % vào ngày 23/9. Đáng lưu ý, lợi suất kỳ vọng của TPCP đã tăng đáng kể trong phiên ngày 21/9, cho thấy rằng các thành phần tham gia thị trường đã đặt cược vào việc tăng lãi suất.

''Việc tăng trần huy động ngắn hạn là cần thiết, giúp cho nhiều ngân hàng nhỏ có thể linh động hơn trong việc điều tiết thanh khoản ngắn hạn. Lãi suất huy động ngắn hạn của nhóm ngân hàng này đã chạm trần (4%) trong nhiều tháng trở lại đây'', MASVN nhận định.

Theo nhóm phân tích, khả năng cao sẽ có thêm các đợt tăng lãi suất trong quý IV/2022 hoặc 6 tháng đầu năm 2023 bởi so với lãi suất của FED (đã vượt mức lãi suất trước COVID-19), lãi suất điều hành của Việt Nam vẫn còn cách mốc trước dịch 1 điểm %. Thêm vào đó, FED cũng có kế hoạch cho các đợt nâng tiếp theo trong giai đoạn còn lại của năm 2022, vì vậy, nhiều khả năng NHNN sẽ phải tiếp tục tăng lãi suất điều hành nội địa. Tuy nhiên, mốc thời gian tăng sẽ tùy thuộc nhiều vào diễn biến tỷ giá cũng như vấn đề thanh khoản của hệ thống.

Các chuyên gia phân tích kỳ vọng việc tăng lãi suất sẽ giúp: 1) ổn định tỷ giá (cũng như thúc đẩy các nhà xuất khẩu gửi VND thay vì USD) và 2) tiền gửi ngân hàng sẽ tăng nhanh hơn nhiều so với tốc độ tăng của tín dụng, giúp thu hẹp chênh lệch lớn giữa tăng trưởng huy động và tăng trưởng tín dụng trong suốt hai năm qua.

Dù vậy, MASVN cho rằng tỷ lệ thu nhập lãi cận biên (NIM) của các ngân hàng có thể giảm nhẹ khi việc thắt chặt tính sách tiền tệ và nâng lãi suất sẽ làm gia tăng chi phí huy động của các tổ chức tín dụng. Tuy nhiên, theo quan sát thì các NHTM cũng đã điều chỉnh lãi suất huy động (mốc tham chiếu cho việc tính lãi suất cho vay) từ giữa năm 2022, vì vậy, ảnh hưởng của việc tăng lãi suất lên NIM của ngân hàng sẽ không quá tiêu cực

Mặt khác, trong lần tăng lãi suất điều hành gần đây nhất từ mức 7% lên mức 13% vào năm 2011, nợ xấu nội bảng đã có mức tăng đột biến (gần gấp đôi). Tuy không thể nói tăng lãi suất là nguyên nhân cốt yếu dẫn đến tăng nợ xấu, song, chi phí vay gia tăng sẽ ảnh hưởng xấu đến khả năng trả nợ của người đi vay, đặc biệt là trong bối cảnh suy thoái kinh tế của các nền kinh tế lớn.