Lăng kính chứng khoán 3/4: Khả năng tạo đỉnh trong tháng 4

Nhà đầu tư hãy bình tĩnh khi các thông tin tích cực đã tràn ngập trên thị trường, nếu vào xu hướng tăng dài hạn thì sẽ có những nhịp chỉnh để đầu tư.

Thị trường chứng khoán Việt Nam đã kết thúc quý I/2023 ở mức 1.064,64 điểm, tăng 5,71% so với quý IV/2022. Riêng phiên 31/3, dòng tiền của nhà đầu tư trong và ngoài nước cùng quay lại thị trường đã giúp VN-Index tăng 5 điểm, qua đó nối dài mạch đi lên 9 phiên liên tiếp.

Tuần qua, số liệu tăng trưởng GDP của Việt Nam trong quý I/2023 được công bố và chỉ đạt 3,3% so với cùng kỳ, thấp hơn nhiều so với mục tiêu của Chính phủ là 6,5% so với cùng kỳ trong năm 2023.

Tuy nhiên, sau số liệu thông tin vĩ mô kém khả quan, thị trường kỳ vọng rằng Chính phủ sẽ ban hành thêm những chính sách nhằm kích cầu nền kinh tế, hỗ trợ tăng trưởng như giảm lãi suất điều hành, triển khai các gói vay tín dụng ưu đãi, đẩy mạnh đầu tư công.

Ông Nguyễn Văn Giáp, Trưởng phòng tư vấn đầu tư, CTCP Chứng khoán VPS, và ông Nguyễn Trọng Minh, Trưởng phòng môi giới, CTCK Yuanta Việt Nam – Co-Founder BigStock, Quản lý tài sản đều chung quan điểm rằng dòng bất động sản chỉ đang hồi ngắn hạn và sẽ còn đi xuống trong thời gian tới.

|

|

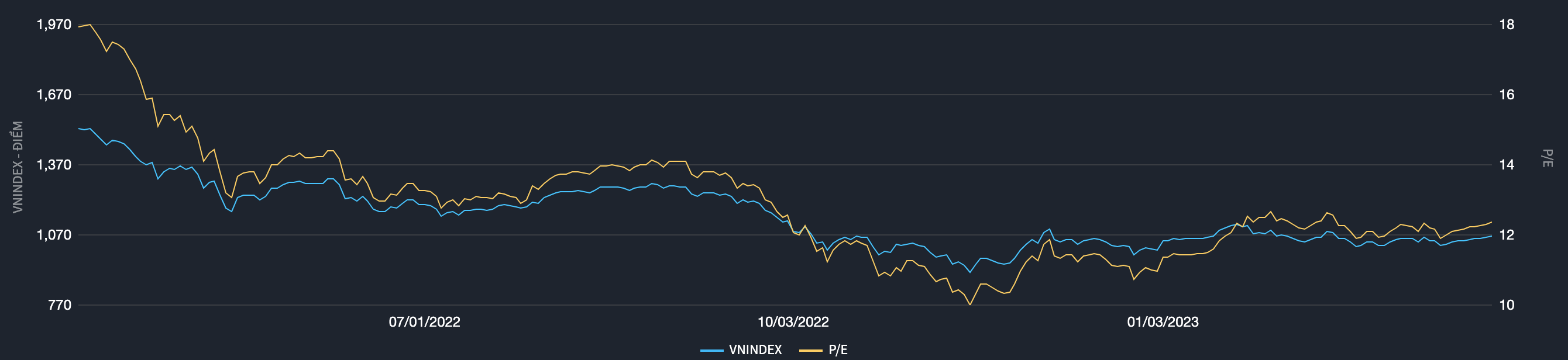

Biểu đồ định giá thị trường trong vòng 1 năm qua (Nguồn: Fiintrade). |

Thị trường đang trong giai đoạn tích luỹ

Người Đưa Tin: Tí nh chung trong cả tháng 3, giá trị giao dịch khớp lệnh bình quân trên HoSE chỉ đạt hơn 8.000 tỷ đồng/phiên, giảm 8% so với tháng trước . Đây cũng là tháng thứ 4 liên tiếp thanh khoản khớp lệnh HoSE sụt giảm so với tháng trước đó. Theo ông, nguyên nhân gì khiến dòng tiền còn “dè dặt”?

Ông Nguyễn Văn Giáp: Nguyên nhân chính của việc thanh khoản thấp từ tháng 3 có lẽ đến từ việc nhà đầu tư chuyển dịch từ kênh đầu tư cổ phiếu cơ sở sang chứng khoán phái sinh. Theo tôi, bản chất của phái sinh là kênh phòng hộ, nên khi kênh này thu hút dòng tiền cũng đồng nghĩa với việc tâm lý thị trường vẫn đang lo ngại rằng, kênh cơ sở vẫn đang khó khăn trong việc tìm kiếm lợi nhuận.

Trong tháng 3, nhà đầu tư đổ dồn sự chú ý vào các thông tin từ FED, vì vậy tâm lý thận trọng trên thị trường là điều dễ hiểu, thậm chí điều này còn thể hiện rõ ràng hơn ở những phiên có vẻ bùng nổ về khối lượng và biên độ, nhưng lại dễ dàng giảm điểm khá sâu ngay những phút sau đó. Khi nhà đầu tư không còn quá mặn mà để mua thêm cổ phiếu nữa sẽ dẫn đến tình trạng dòng tiền mới thì vẫn còn hạn chế, mà dòng tiền cũ thì vẫn đang còn dư âm của những tổn thương nặng nề.

Ông Nguyễn Trọng Minh: Thanh khoản thị trường suy giảm có thể lý giải bằng nhiều khía cạnh và lý do khác nhau như dòng tiền, tâm lý nhà đầu tư, chu kì thị trường,...

Nhưng tôi thường đánh giá vận động của thị trường và cổ phiếu bằng tính chu kỳ. Theo đó cả cổ phiếu và thị trường chứng khoán đều chịu tác động bởi một chu kỳ gồm tăng trưởng, tạo đỉnh, suy thoái, tích lũy, tăng trưởng… Đồng thời, mỗi giai đoạn đều có những đặc điểm về biến động giá và thanh khoản đặc trưng.

Ở giai đoạn hiện tại, tôi cho rằng thị trường đang trong quá trình chuyển từ suy thoái sang giai đoạn tích luỹ (sideway). Đặc trưng của giai đoạn sideway là thanh khoản thấp và biến động của thị trường sẽ ở dạng biên độ hẹp, xem kẽ các sóng tăng/giảm nhỏ.

Vì vậy, việc thanh khoản của thị trường sụt giảm dần đi (như 3 tháng vừa qua) là tất yếu (tương tự năm 2019 đã từng xảy ra) và thanh khoản sẽ tăng trở lại khi có các chính sách vĩ mô tích cực.

NĐT: Diễn biến thị trường vận động trong biên độ hẹp với khối lượng thấp sẽ còn tiếp diễn đến khi nào? Việc chính sách tiền tệ được nới lỏng có tác động tới thị trường trong tháng 4 hay không, thưa ông?

Ông Nguyễn Văn Giáp: Hiện tại, khi dòng tiền dịch chuyển từ thị trường phái sinh trở lại sang cổ phiếu cơ sở, thì mọi thứ sẽ về đúng quỹ đạo, bởi kênh phòng hộ rủi ro sẽ không còn được ưu tiên và dòng tiền sẽ quay trở lại nhóm cổ phiếu. Chính sách tiền tệ nới lỏng sẽ là một tiền đề cực kỳ quan trọng để VN-Index bứt phá qua mốc 1.100.

Tuy nhiên, dù vĩ mô có chiều hướng cải thiện, nhưng nhà đầu tư vẫn phải tuân theo quy luật cung cầu. Tôi cho rằng khi VN-Index đã có phiên tăng thứ 9 liên tiếp tính đến thứ 6 vừa qua, nếu phá mốc 1.100, thị trường có thể sẽ sớm có nhịp điều chỉnh.

Khi thị trường xuất hiện đà tăng càng dài, thì càng phải cẩn thận, bởi cú giảm điểm đột ngột sẽ càng lớn. Đó là quy luật cung cầu và luôn luôn hiện hữu lượng cung hàng trong một giai đoạn giá tăng, "càng nén thì càng bung mạnh".

|

|

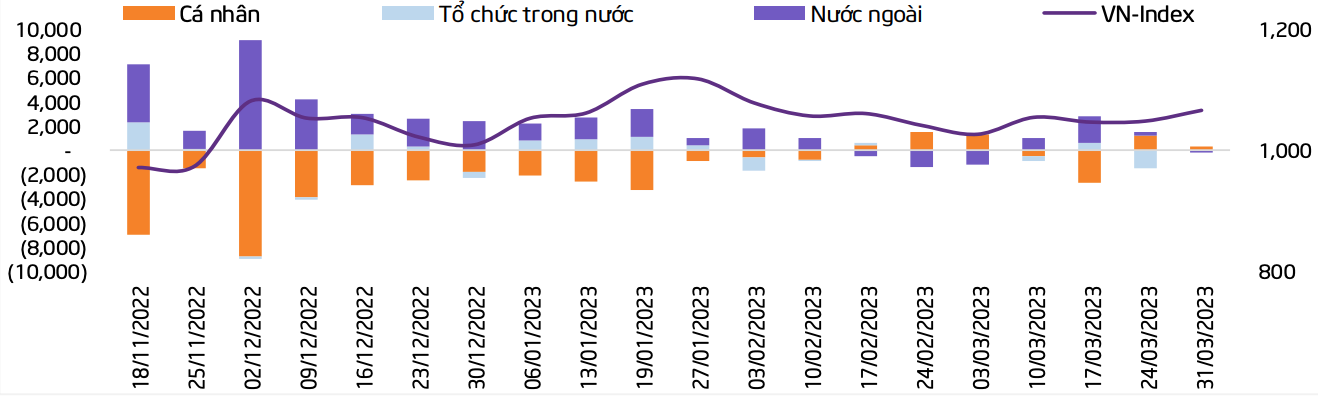

Giá trị giao dịch khớp lệnh theo loại nhà đầu tư (Nguồn: TPS). |

Ông Nguyễn Trọng Minh: Thời gian diễn ra giai đoạn sideway của thị trường sẽ phụ thuộc vào các chính sách vĩ mô và hiệu quả lên nền kinh tế. Với tình hình vĩ mô hiện tại của Việt Nam, tôi dự đoán hiện tượng thanh khoản thấp sẽ còn kéo dài đến giữa năm 2024. Khi thanh khoản tạo đáy vào giữa 2024 thì cũng là lúc thị trường bước vào một chu kì tăng dài hạn mới.

Về việc NHNN ra quyết định giảm lãi suất điều hành là cần thiết trong giai đoạn này. Điều này sẽ giúp giảm áp lực lãi vay cho các doanh nghiệp, cũng như người dân. Tuy nhiên, hiện tại việc giảm lãi suất không thể gỡ nút thắt về dòng tiền khi: dòng tiền ở BĐS đóng băng, xuất khẩu chững lại khi nền kinh tế toàn cầu đang xuất hiện nhiều vấn đề…

Vì vậy, hiện tại, các chính sách tiền tệ nới lỏng chỉ có tác động tích cực ngắn hạn về mặt tâm lý với thị trường chứng khoán. Nhà đầu tư nên dựa vào xu hướng và biến động giá của cổ phiếu để đưa ra quyết định.

Thị trường đang trong xu hướng hồi phục ngắn hạn hình thành từ tháng 11/2022 và chưa có dấu hiệu kết thúc nhịp hồi phục. Tuy nhiên, nhà đầu tư nên lưu ý, theo thống kê hàng năm thị trường thường tạo đỉnh vào tháng 4.

Tương lai bất động sản trong vòng 1 năm tới?

NĐT: Nhóm bất động sản (BĐS) đã xuất hiện sự hồi phục ở một số cổ phiếu, ông đánh giá thế nào về nhóm ngành này trong thời gian tới? Liệu nhà đầu tư có nên giải ngân lúc này?

Ông Nguyễn Văn Giáp: Nhóm BĐS là nhóm cổ phiếu có tính chu kỳ lớn. Vì vậy, khi có thông tin giảm lãi suất thì bất động sản sẽ có sự hưởng lợi, nhưng nói đúng hơn là "cầm máu" chứ chưa thực sự giải quyết vấn đề cốt lõi của bất động sản.

Cá nhân tôi cho rằng nhiều cổ phiếu BĐS sẽ gặp khó trong quá trình giải quyết các khoản trái phiếu đáo hạn trong năm 2023. Những nhịp hồi phục chỉ trong ngắn hạn, còn việc đầu tư dài hạn theo tôi chưa phải lúc. Bởi nhóm ngành này có tính đầu cơ cao nên biên độ dao động sẽ lớn, nhà đầu tư nên tránh cầm cổ phiếu BĐS thời gian dài, mà cần tối ưu lợi nhuận.

Về vấn đề giải ngân, thị trường hiện tại đã vào phiên tăng thứ 9, và giá luôn phản ánh trước tin tức. Vì vậy, khi các thông tin tích cực đã được đưa ra thị trường, thì có thể những gì tốt nhất đã thể hiện trên bảng điện. Nhà đầu tư hãy bình tĩnh khi các thông tin tích cực đã tràn ngập trên thị trường. Nếu vào pha tăng dài hạn, thì sẽ luôn có những nhịp chỉnh lành mạnh để tham gia.

Ông Nguyễn Trọng Minh: Thị trường BĐS thường có chu kì biến động dài hạn hơn thị trường chứng khoán. Theo tôi, thị trường BĐS sẽ còn đi xuống trong thời gian tới. Vì vậy, đối với các cổ phiếu BĐS xu hướng chính trong vòng 1 năm tới sẽ là đi xuống, xen kẽ là các sóng hồi phục ngắn hạn.

Như vậy, các cổ phiếu BĐS sẽ phù hợp với các nhà đầu tư có phong cách đầu cơ ngắn hạn. Phương pháp giao dịch phù hợp với nhóm cổ phiếu BĐS này sẽ là giao dịch theo kênh giá; tuyệt đối không mở mua tại các điểm break out (điểm bứt phá lên vùng mới).

Trường phái đầu tư của tôi là tìm kiếm các siêu cổ phiếu và giao dịch theo xu hướng đi lên, vì vậy, tôi không khuyến nghị nhà đầu tư tham gia các cổ phiếu BĐS, mà nên tìm kiếm các cổ phiếu đang tích lũy và được lợi trong bối cảnh vĩ mô hiện tại .