Làn sóng IPO đầy hấp dẫn trên đường đua xe điện, VinFast không nằm ngoài cuộc chơi

Nhiều doanh nghiệp liên quan đến xe điện đang cố gắng mở rộng quy mô và có chỗ đứng vững chắc hơn trên thị trường ô tô toàn cầu nói chung, và Trung Quốc nói riêng.

Các nhà sản xuất xe điện ở châu Á và các công ty cung cấp đang đổ xô huy động vốn tại các thị trường lớn, khi họ cố gắng tận dụng sự gia tăng nhu cầu chuyển đổi từ xe xăng sang xe điện tiết kiệm năng lượng.

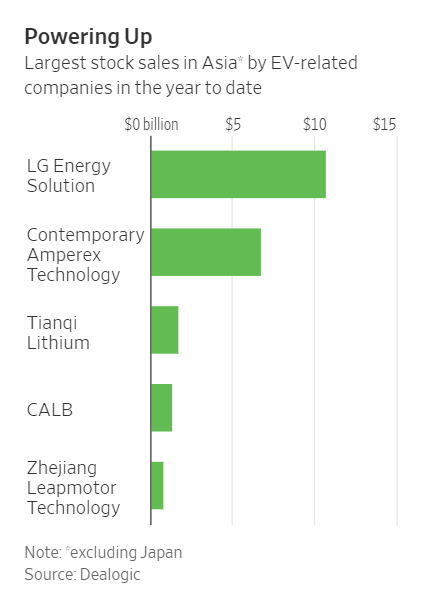

Theo dữ liệu của Dealogic, hơn 23 tỷ USD đã được các công ty trong chuỗi cung ứng xe điện châu Á (ngoại trừ Nhật Bản) huy động được trong giai đoạn đầu năm thông qua các đợt chào bán cổ phiếu lần đầu ra công chúng (IPO).

Các chủ ngân hàng và nhà đầu tư cho rằng lĩnh vực xe điện là một trong số ít ngành vẫn hút tiền, nhờ tiềm năng tăng trưởng và lợi nhuận cao trong dài hạn. Tuy nhiên, các công ty xe điện vẫn không thể tránh khỏi sự hỗn loạn của thị trường chứng khoán trong thời gian qua. Một số đã phải giảm bớt tham vọng của họ hoặc chấp nhận định giá thấp hơn.

Các doanh nghiệp liên quan đến xe điện, từ nhà sản xuất ô tô đến nhà sản xuất pin, cũng đang đẩy mạnh việc bán cổ phiếu vì họ cần vốn để tài trợ cho các hoạt động của công ty.

Jon Withaar, lãnh đạo khu vực châu Á của công ty quản lý tài sản Pictet Asset Management cho biết: “Nhiều công ty, đặc biệt là những công ty không sinh lời hoặc đang chi quá nhiều tiền không có lựa chọn nào khác ngoài việc huy động vốn thông qua IPO. Họ cần số vốn đó để phát triển và tồn tại”.

|

|

Doanh số bán cổ phiếu của các công ty xe điện châu Á |

Vào tháng trước, Leapmotor, một nhà sản xuất xe điện 7 năm tuổi của Trung Quốc, đã huy động được 800 triệu USD trong đợt IPO của mình tại Hong Kong, thấp hơn nhiều so với mục tiêu 1,5 tỷ USD mà công ty đã nhắm tới trước đó.

Công ty có tên đầy đủ là Zhejiang Leapmotor Technology, có kế hoạch sử dụng số vốn thu được để nghiên cứu và phát triển cũng như mở rộng năng lực sản xuất và mạng lưới bán hàng của mình. Công ty dự định tung ra 7 mẫu xe điện mới vào năm 2025. Đáng chú ý, Leapmotor đã lên sàn vào đúng ngày Hang Seng Index giảm điểm xuống mức thấp nhất trong 11 năm. Giá cổ phiếu Leapmotor cũng giảm sâu sau khi lên sàn.

Ngày 6/10, CALB, một nhà cung cấp pin cho xe điện của Trung Quốc, đã bắt đầu giao dịch tại Hong Kong sau khi công ty định giá IPO 1,3 tỷ USD. Con số này là mức thấp nhất trong ước tính của công ty trước khi lên sàn.

Edward Byun, đồng Giám đốc thị trường vốn cổ phần khu vực Châu Á - Nhật Bản tại tập đoàn Goldman Sachs cho biết: “Các doanh nghiệp đều muốn tận dụng giai đoạn tăng trưởng quan trọng như vậy bằng cách bắt tay vào các khoản đầu tư mới. Muốn làm được điều này, các doanh nghiệp cần phải huy động vốn từ các đợt IPO”, ông nói thêm.

Goldman không tham gia vào các đợt IPO của Leapmotor hoặc CALB. Ngân hàng Phố Wall vào đầu năm nay đã làm việc với gã khổng lồ pin EV LG Energy Solution Ltd. của Hàn Quốc và Contemporary Amperex Technology (CATL) của Trung Quốc, hay CATL. Cả hai công ty đều là nhà cung cấp pin chính cho Tesla và các nhà sản xuất xe điện khác.

Đợt IPO vào tháng 1 của LG Energy đã huy động được hơn 10 tỷ USD tại thị trường quê nhà, là một trong những vụ IPO lớn nhất Hàn Quốc. CATL, được niêm yết tại Trung Quốc, cũng huy động được số vốn lên tới 6,7 tỷ USD trong tháng 6.

Mặc dù tăng trưởng chung của nền kinh tế Trung Quốc đã chậm lại và thị trường bất động sản của quốc gia này vẫn đang đi xuống, doanh số bán điện vẫn bùng nổ, một phần nhờ các chính sách hỗ trợ của chính phủ. Vào tháng 8, khoảng 24% trong số 2,1 triệu xe được sản xuất tại Trung Quốc là xe điện.

Song nhiều nhà sản xuất xe điện Trung Quốc đang phải chứng kiến khoản lỗ lớn, ngay cả khi doanh số bán hàng của họ tăng lên. Giá pin tăng và sự gián đoạn trong chuỗi cung ứng cũng đã gây áp lực lên biên lợi nhuận của các công ty này.

Một số nhà đầu tư cho biết họ thích đầu tư vào các công ty cung cấp các linh kiện hoặc bộ phận quan trọng cho các nhà sản xuất xe điện, cũng như các công ty đã có lãi. Christina Woon, trưởng bộ phận đầu tư khu vực châu Á của Abrdn cho biết các nhà sản xuất pin có lợi thế hơn các nhà sản xuất ô tô điện ở thời điểm hiện tại. Bà nói: “Không gian xe điện có rất nhiều tiềm năng để phát triển nhưng nó không phải là một lĩnh vực dễ khai phá.

Nhiều đợt IPO từ các công ty trong lĩnh vực này đang được tiến hành. WM Motor Holdings, một nhà sản xuất ô tô điện khác, cũng như Greatpower Nickel và Cobalt Materials, nhà cung cấp vật liệu được sử dụng trong pin xe điện, cũng đã nộp hồ sơ đăng ký niêm yết trên các sàn chứng khoán khác nhautại trung tâm tài chính châu Á.

Patrick Steinemann, lãnh đạo Bank of America, vẫn tương đối tự tin với dự đoán rằng các nhà sản xuất xe điện, nhà cung cấp pin xe điện và nhà cung cấp trạm sạc sẽ thu được khoảng 100 tỷ USD từ các đợt IPO trong giai đoạn 2021 – 2023.

“Các nhà đầu tư coi điện khí hóa là quá trình chuyển đổi lớn diễn ra một lần trong suốt thập kỷ hiện tại, và chỉ ra thực tế rằng doanh số bán xe điện toàn cầu đang trên đà đạt mức 1 triệu xe hàng tháng”, ông nói.

Trung Quốc đã có nhiều nhà sản xuất xe điện được niêm yết, bao gồm BYD do tỷ phú Warren Buffett hậu thuẫn, cũng như các công ty đang niêm yết tại Mỹ như NIO, Li Auto và XPeng.

Joohee An, một nhà quản lý danh mục đầu tư tại Mirae Asset Global Investments, cho biết quỹ của cô thích các công ty xe điện Trung Quốc lâu đời hơn với thị phần lớn, chẳng hạn như BYD, ngay cả khi tỷ phú Berkshire Hathaway của tỷ phú Warren Buffett giảm bớt tỷ lệ sở hữu gần đây.

“Sự cạnh tranh ngày càng khốc liệt hơn”, bà An nói và cho biết thêm nếu các công ty chậm chân thì cơ hội thị trường sẽ rơi vào tay người khác.

VinFast gia nhập cuộc chơi IPO

Ngày 7/4, website của VinFast đã đăng thông báo về việc công ty VinFast Trading & Investment Pte. Ltd., một công ty con được thành lập tại Singapore của Tập đoàn Vingroup công bố đã nộp dự thảo hồ sơ niêm yết sơ bộ theo mẫu F-1 lên UBCK Hoa Kỳ ("SEC") liên quan đến việc đề xuất chào bán cổ phiếu phổ thông ra công chúng.

Theo Spunik, nhiều lần đề cập về tham vọng “ghi tên Việt Nam” trên bản đồ xe điện thế giới, Chủ tịch Phạm Nhật Vượng cho biết: “VinFast quyết tâm IPO vì thương vụ này sẽ giúp đưa hãng sản xuất xe điện Việt Nam trở thành một thương hiệu toàn cầu. Nếu điều kiện chưa phù hợp, chúng tôi có thể tiếp tục chờ đợi”.

|

|

Ảnh: Electrek |

VinFast sẽ tìm kiếm hỗ trợ tài chính từ chính quyền Tổng thống Joe Biden để mở rộng nhà máy đã được lên kế hoạch tại bang North Carolina vừa mới được ký kết giữa VinFast và chính quyền bang North Carolina vào đầu tháng 4/2022. Năm ngoái, VinFast cũng đầu tư 200 triệu USD vào trụ sở chính tại California.

"Đó cũng là một trong các phương án tài chính của chúng tôi, nhưng chúng tôi cần chứng minh cho chính phủ Mỹ thấy rằng VinFast có đủ năng lực", người đứng đầu tập đoàn Vingroup cho biết.

“Bản thân chúng tôi quyết tâm thực hiện kế hoạch IPO, nhưng mục tiêu cao nhất cho đợt IPO không phải là tìm nguồn tài chính mà là đưa VinFast ra thị trường toàn cầu".

“Việc cạnh tranh với một gã khổng lồ tầm cỡ như Tesla sẽ đòi hỏi một khoản đầu tư khổng lồ và như vậy, đợt phát hành cổ phiếu lần đầu ra công chúng tại Hoa Kỳ có thể không chỉ là khát vọng, mà còn là một điều cần thiết để phát triển mạnh mẽ”, Business Times đánh giá.

VinFast đặt mục tiêu sẽ bán được khoảng 1 triệu ô tô điện trên toàn cầu trong vòng 5 đến 6 năm tới. Ngoài 150.000 xe/năm sản xuất tại nhà máy ở North Carolina, VinFast đang tìm kiếm một địa điểm ở châu Âu cho nhà máy thứ ba.

Tham khảo: WSJ