Lãi suất qua đêm liên ngân hàng vượt 5%, tăng gấp 10 lần sau hơn 1 tháng

Dù Ngân hàng Nhà nước đã dừng hẳn hoạt động hút tiền qua tín phiếu và bơm thanh khoản qua kênh OMO, lãi suất liên ngân hàng vẫn bật tăng mạnh.

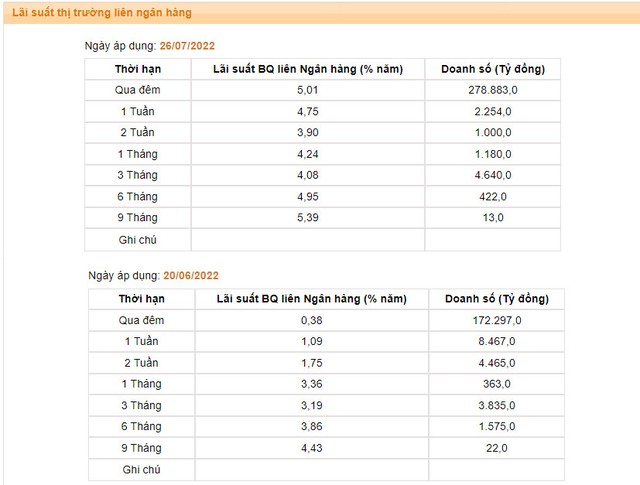

Số liệu được Ngân hàng Nhà nước (NHNN) cập nhật đến ngày 26/7 cho thấy lãi suất VND liên ngân hàng tiếp tục tăng mạnh ở tất cả các kỳ hạn.

Cụ thể, lãi suất kỳ hạn qua đêm (kỳ hạn được giao dịch nhiều nhất trên thị trường) đã tăng lên 5,01%/năm từ mức 3,67% trong phiên trước đó. Nếu so với mức 0,3 - 0,4% duy trì vào trung tuần tháng 6, lãi suất VND qua đêm hiện đã gấp hơn 10 lần. Lãi suất các kỳ hạn 1 tuần, 2 tuần cũng tăng gấp 2 - 4 lần; trong khi lãi suất các kỳ hạn dài hơn cũng đều tăng trên dưới 100 điểm cơ bản.

|

|

Nguồn: Ngân hàng Nhà nước |

Lãi suất liên ngân hàng liên tục tăng trong những tuần gần đây sau khi NHNN đẩy mạnh hoạt động hút ròng qua kênh tín phiếu và bán ngoại tệ. Giai đoạn cao điểm lượng tín phiếu lưu hành đạt gần 200.000 tỷ và lượng ngoại tệ được NHNN bán ra ước tính vào 12 - 13 tỷ USD qua cả phương thức bán kỳ hạn và giao ngay.

Theo SSI Research, việc thực hiện các hợp đồng USD giao ngay và kỳ hạn đã làm giảm đáng kể thanh khoản tiền đồng trên hệ thống ngân hàng, kết hợp với việc NHNN đã liên tục phát hành tín phiếu trước đó dẫn đến một lượng lớn VND đã bị hút ra khỏi hệ thống.

Nhằm hỗ trợ thanh khoản, nghiệp vụ mua kỳ hạn (OMO) đã được đẩy mạnh sử dụng trong phiên giao dịch cuối cùng của tuần trước, và tổng khối lượng phát hành trong tuần đạt 6.260 tỷ đồng - mức cao nhất kể từ tháng 2/2022 ở kỳ hạn 14 ngày, lãi suất 2,5%.

Đến tuần này, NHNN đã dừng hẳn việc hút tiền qua tín phiếu và tiếp tục mở rộng quy mô bơm tiền qua kênh cầm cố giấy tờ có giá với tổng khối lượng lũy kế 3 phiên vừa qua lên tới 40.000 tỷ. Dù kỳ hạn giảm xuống 7 ngày nhưng lãi suất OMO đã tăng mạnh, từ mức 2,5% lên 3,8%/năm trong phiên 26/7 và 3,9% vào phiên 27/7. Đây là lần đầu tiên lãi suất OMO tăng kể từ tháng 9/2020.

Trước đó, mức lãi suất 2,5%/năm được NHNN trực tiếp giảm từ tháng 9/2020, trong đợt giảm đồng loạt các lãi suất điều hành nhằm hỗ trợ nền kinh tế trước tác động sâu sắc của đại dịch COVID-19.

Hoạt động bơm tiền qua kênh OMO được tiến hành theo phương thức đấu thầu, không trực tiếp ấn định lãi suất nhưng việc NHNN chỉ chấp nhận cho các thành viên vay với lãi suất cao hơn cho thấy nhà điều hành đã không còn muốn cung ứng cho hệ thống ngân hàng nguồn vốn giá rẻ như trước.

Theo giới quan sát, hoạt động bơm ròng của NHNN chỉ mang tính tạm thời, do áp lực lạm phát và tỷ giá khiến nhà điều hành không thể duy trì thanh khoản quá dư thừa. Bên cạnh đó, việc nhà điều hành để lãi suất OMO tăng mạnh nhằm tạo không gian cho lãi suất liên ngân hàng, đối phó với những ảnh hưởng từ đợt tăng lãi suất mới nhất của FED.

Nhìn lại giai đoạn nửa đầu tháng 6, khi thanh khoản dư thừa và lãi suất qua đêm trên liên ngân hàng xuống quanh 0,3 - 0,4%/năm, khiến chênh lệch lãi suất USD – VND không ngừng mở rộng, tỷ giá USD/VND biến động mạnh. Trước diễn biến đó, NHNN đã mở lại hoạt động phát hành tín phiếu sau hai năm đóng băng nhằm hút bớt VND ra khỏi hệ thống.

Tuy có thể ''ghìm chân'' tỷ giá và lạm phát, nhưng những động thái mang tính thắt chặt tiền tệ của NHNN cũng sẽ tạo ra áp lực lên thanh khoản cũng như chi phí vốn của các nhà băng. Điều này có thể góp phần đẩy nhanh tốc độ tăng của lãi suất huy động và lãi suất cho vay.

Mới đây, một ''ông lớn'' có lợi thế về "tiền rẻ" là Vietcombank cũng đã tăng lãi suất huy động cho khách hàng cá nhân thêm 0,1-0,2%/năm so với biểu lãi suất cũ. Trước đó, BIDV cũng đã có đợt tăng lãi suất từ tháng 6 và tiếp đó là Agribank trong tháng 7, mức điều chỉnh đều là 0,1%/năm ở các kỳ hạn dài.

Theo VCBS, mức độ biến động lãi suất huy động sẽ tiếp tục phụ thuộc nhiều vào độ dồi dào của dòng vốn trên thị trường liên ngân hàng; và cho rằng thanh khoản các ngân hàng sẽ bị hút đi từ các công cụ tín phiếu hay bán ngoại tệ được sử dụng nhằm góp phần giảm áp lực lạm phát.

Với nhận định đó, VCBS cho rằng lãi suất liên ngân hàng sẽ khó có khả năng trở lại ngưỡng trung bình của năm 2021. Thay vào đó, mặt bằng lãi suất liên ngân hàng trung bình năm 2022 có thể cao hơn 1,2-1,5 điểm % so với trung bình năm 2021.

''Trong giai đoạn này, áp lực từ lạm phát kỳ vọng duy trì khi giá nguyên vật liệu thế giới vẫn neo ở mức cao. Điều này cũng khiến nhà điều hành có động thái thận trọng hơn, NHNN với ưu tiên chính sách hàng đầu là kiểm soát lạm phát không thể quá mạnh tay trong việc duy trì trạng thái thanh khoản dồi dào'', VCBS nhận định.

Các chuyên gia cho rằng thông qua công cụ bán ngoại tệ (đổi từ kỳ hạn sang giao ngay) và tín phiếu, thanh khoản sẽ bị hút đi góp phần giảm áp lực tỷ giá, lạm phát. VCBS cũng lưu ý đến các mốc sự kiện có thể ảnh hưởng đến thanh khoản thị trường như các quyết định chính sách tiền tệ của FED trên thị trường quốc tế. Mốc đáng chú ý ở trong nước là thời điểm NHNN cân nhắc điều chỉnh hạn mức tín dụng đối với một số NHTM với nguồn lực tập trung vào các doanh nghiệp sản xuất-kinh doanh, hỗ trợ kinh tế hồi phục sau đại dịch.

Con theo SSI Research, áp lực tăng lãi suất huy động sẽ rơi về cuối năm, đặc biệt là khi tỷ lệ vốn ngắn hạn cho vay trung và dài hạn sẽ giảm từ 37% về 34% sẽ có hiệu lực từ ngày 1/10, theo Thông tư 08 năm 2020 của NHNN sửa đổi Thông tư 22 năm 2019 quy định lộ trình giảm tỷ lệ vốn ngắn hạn cho vay trung, dài hạn.