Lãi suất cho vay sẽ tăng mạnh hơn trong nửa cuối năm?

Theo VDSC, dự chênh lệch giữa nhu cầu tín dụng và tăng trưởng tiền gửi sẽ là yếu tố tiếp tục thúc đẩy đà tăng hiện có của lãi suất huy động. Điều này song hành với việc siết room tín dụng có thể đẩy lãi suất cho vay tăng mạnh hơn trong nửa cuối năm.

Trong báo cáo cập nhật thị trường mới phát hành, Chứng khoán Rồng Việt (VDSC) dự báo lãi suất cho vay sẽ tăng mạnh hơn trong nửa cuối năm.

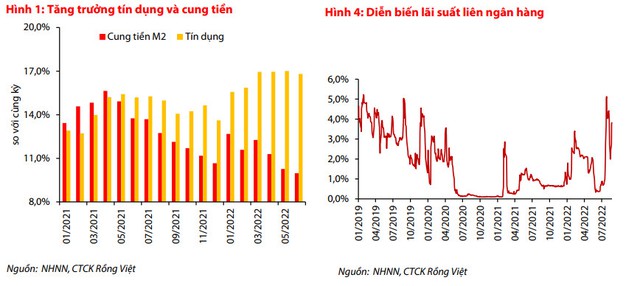

Theo VDSC, trong tháng 8, các NHTM tiếp tục điều chỉnh tăng lãi suất huy động từ 0,1-0,3 điểm %, cuộc đua tăng lãi suất để huy động tiền gửi có thêm sự tham gia của nhóm NHTM Cổ phần Quốc doanh. Mặc dù lãi suất huy động tăng cao nhưng huy động vốn vẫn lệch pha khá xa so với tăng trưởng tín dụng, tính đến cuối tháng 6/2022, tăng trưởng huy động vốn chỉ đạt 4,8% so với đầu năm. Tăng trưởng cung tiền cũng rất khiêm tốn, chỉ tăng 3,8% so với đầu năm.

Nhóm phân tích cho rằng, từ cuối tháng 6 đến nay, Ngân hàng Nhà nước (NHNN) vẫn sử dụng đều đặn công cụ trên thị trường mở để điều tiết thanh khoản tiền đồng trong hệ thống, từ đó phần nào giảm bớt áp lực lên tỷ giá. Hiện tại, quan sát của VDSC cho thấy xu hướng chủ đạo vẫn là hút ròng, và nhóm phân tích phán đoán hướng điều tiết thanh khoản sẽ đảm bảo lãi suất cho vay tiền đồng trên thị trường liên ngân hàng dao động trong một biên độ cho phép, có thể từ 3,5-4,5%/năm.

Theo VDSC, nghiệp vụ thị trường mở có thể được xem là công cụ chính sách tiền tệ hiệu quả để điều tiết cung-cầu vốn ngắn hạn, điều này mang ý nghĩa ổn định tỷ giá và kiểm soát lạm phát trong bối cảnh hiện tại. Tuy nhiên, câu hỏi khó đặt ra là mức cung tiền mục tiêu bao nhiêu là phù hợp và mức độ chấp nhận tiền đồng phá giá trong phạm vi cho phép là bao nhiêu để cân đối được với chi phí bỏ ra.

''Khả năng dự báo, linh hoạt với diễn biến thị trường, giảm bớt sự lệch pha không cần thiết trong điều hành chính sách tiền tệ sẽ là những vấn đề NHNN có thể sẽ cần cân nhắc trong thời gian tới'', nhóm phân tích nhận định.

Trước đó, tại báo cáo triển vọng 6 tháng cuối năm, VDSC cho biết lãi suất ngắn và dài hạn trên thị trường liên ngân hàng đã trở lại mức trước đại dịch. Cụ thể, lãi suất liên ngân hàng biến động trong biên độ rộng, hiện đang ở mức cao nhất kể từ tháng 1/2019.

Trên thị trường 2, lãi suất huy động có sự phân hóa giữa các nhóm ngân hàng quốc doanh, tư nhân và nước ngoài. Cụ thể, nhóm NHTM Cổ phần Nhà nước chỉ mới tăng lãi suất gần đây với mức tăng khá thấp. Trong khi lãi suất huy động nhóm NHTMCP Tư nhân tăng 0,5 - 1 điểm %.

Lãi suất cho vay đã được điều chỉnh tăng với các khoản vay ngắn hạn và vay mới, các kỳ hạn dài có sự điều chỉnh tăng thấp hơn.

Trong khi đó, lãi suất OMO tăng từ mức 2,5% lên 3,8%, tương đương tăng 1,3 điểm %. Lãi suất Trái phiếu Chính phủ có mức tăng mạnh hơn từ 1,7-2,5 điểm % ở các kỳ hạn 2-10 năm.

Theo VDSC, các loại lãi suất trên thị trường đều đã tăng trừ lãi suất điều hành. Do lãi suất điều hành mang tính định hướng nên việc tăng mạnh lãi suất có thể sẽ ảnh hưởng tiêu cực đến triển vọng tăng trưởng kinh tế năm 2023. Tuy nhiên, nếu kiềm giữ lãi suất điều hành thì áp lực từ bên ngoài vẫn rất lớn. Bởi đến cuối năm 2022, lãi suất của FED đã là xấp xỉ 3,5-3,75%, gần sát với mức lãi suất tái cấp vốn hiện tại.

''Chúng tôi cho rằng việc tăng lãi suất điều hành có thể diễn ra đầu năm 2023 với mức tăng khoảng 0,5 điểm %'', nhóm phân tích dự báo.