Lạc quan về kịch bản lãi suất giảm trong năm 2023

Thị trường tiền tệ đã trải qua một năm 2022 đầy biến động. Lãi suất duy trì xu hướng tăng, tăng nóng tại nhiều thời điểm, đi kèm thanh khoản căng thẳng khi Ngân hàng Nhà nước (NHNN) liên tục hút ròng nội tệ thông qua phát hành tín phiếu và mua đô la Mỹ. Có thể thấy việc Cục Dự trữ liên bang Mỹ (Fed) thắt chặt tiền tệ đã tạo áp lực lớn lên tỷ giá, đặt nhà điều hành vào thế khó trong bài toán cân đối giữa tỷ giá, lãi suất – hai biến số vĩ mô quan trọng bậc nhất của nền kinh tế. Thời gian qua, tỷ giá đã giảm dần, tương đối ổn định. Vậy kịch bản nào cho lãi suất năm 2023 trong bối cảnh vĩ mô, đặc biệt là tỷ giá hiện tại?

Lạc quan về kịch bản lãi suất giảm trong năm 2023

Nhìn nhận lại diễn biến lãi suất năm 2022 trước áp lực tăng lãi suất từ Fed

Như chúng ta thấy, Fed đã thắt chặt tiền tệ mạnh chưa từng có trong lịch sử, khi tăng 4,25 điểm phần trăm lãi suất mục tiêu trong năm 2022; trong đó có ba lần liên tiếp tăng 0,75 điểm phần trăm, chỉ trong vòng hơn ba tháng (từ tháng 6 đến tháng 9). Dưới đà tăng nhanh và mạnh của lãi suất đô la Mỹ, chỉ số DXY đo lường sức mạnh đô la Mỹ cũng tăng mạnh, tạo sức ép rất lớn lên tiền đồng trên thị trường ngoại hối. Tỷ giá đô la Mỹ/tiền đồng có thời điểm tăng tới hơn 9% so với đầu năm 2022.

Biến động khó lường, bất ổn từ tỷ giá buộc NHNN xoay trục điều hành, từ ổn định lãi suất, hỗ trợ tăng trưởng, sang ổn định tỷ giá thông qua các biện pháp như bán ngoại tệ bình ổn thị trường (bao gồm cả việc tăng giá mua ngoại tệ, đảm bảo tỷ giá vẫn phản ánh đúng cung cầu thị trường) và phát hành tín phiếu hút ròng nội tệ, kéo mặt bằng lãi suất tiền đồng lên cao, duy trì độ chênh lãi suất tiền đồng và lãi suất đô la Mỹ ở mức cao để hạn chế tình trạng đầu cơ ngoại tệ, giảm áp lực cho tỷ giá.

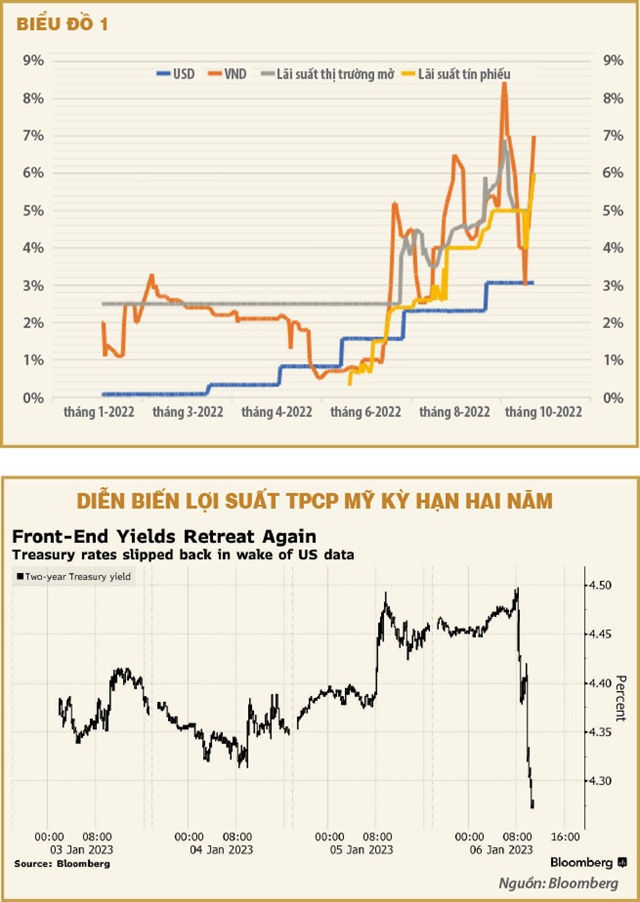

Biểu đồ 1 phản ánh đầy đủ biến động lãi suất điều hành, lãi suất thị trường của đô la Mỹ và tiền đồng trong suốt năm 2022, đồng thời cũng thuật lại đầy đủ động thái và mục tiêu điều hành lãi suất của NHNN trong bài toán cân đối tỷ giá và lãi suất.

Nhìn nhận kỹ hơn xoay quanh câu chuyện điều hành lãi suất của nhà điều hành, có thể thấy, NHNN bắt đầu phát hành tín phiếu kể từ tháng 6, khi Fed bắt đầu tăng mạnh 0,75 điểm phần trăm lãi suất mục tiêu lần đầu tiên trong năm, cho thấy Fed đang “diều hâu” hơn trong việc kiểm soát lạm phát đang tăng nóng. Lãi suất tiền đồng kỳ hạn qua đêm lúc đó đang thấp hơn lãi suất đô la Mỹ cùng kỳ hạn và NHNN đã ngay lập tức phát hành tín phiếu, hút bớt nội tệ do lãi suất tiền đồng thấp hơn lãi suất đô la Mỹ là một yếu tố bất lợi cho tỷ giá, vốn đang gặp áp lực lớn.

|

Tỷ giá đô la Mỹ/tiền đồng có thể ổn định và giảm dần trong năm 2023. Trên nền tỷ giá ổn định, NHNN mua được ngoại tệ, đồng nghĩa với việc bơm tiền đồng ra thị trường, qua đó giảm mặt bằng lãi suất. |

NHNN hầu như duy trì phát hành tín phiếu trong suốt phần còn lại của năm với lãi suất phát hành cao hơn, phổ biến cao hơn trong khoảng từ 1-2% so với lãi suất điều hành của Fed. Thông qua đó, NHNN đã kéo mặt bằng lãi suất tiền đồng ở mức cao hơn, duy trì phần chênh lãi suất tiền đồng/đô la Mỹ trên thị trường liên ngân hàng tối thiểu từ 1-2%. “Hy sinh” lãi suất để “bảo vệ” tỷ giá là động thái hợp lý mà NHNN thực hiện. Vì vậy, không khó hiểu khi thấy lãi suất tăng mạnh cả trên thị trường liên ngân hàng, cũng như thị trường cư dân/doanh nghiệp.

Tín hiệu từ Fed, nhận định áp lực tới chính sách tiền tệ của Việt Nam và kịch bản lãi suất trong năm 2023

Qua phần nhìn nhận về diễn biến lãi suất và động thái chính sách tiền tệ kể trên, có thể thấy, Fed là nguồn cơn cho sự biến động lãi suất trong năm 2022. Bởi vậy, nhận định lãi suất và chính sách tiền tệ năm 2023 cần lập luận và dự báo động thái của Fed trong thời gian tới.

Fed thời gian qua đã đưa ra tín hiệu rất tích cực cho giới đầu tư, rằng cơ quan này sẽ chậm dần đà thắt chặt tiền tệ. Tỷ giá đô la Mỹ/tiền đồng sau đó đã giảm đáng kể, phản ánh áp lực từ Fed lên tỷ giá đã giảm.

Dự báo chính sách Fed không thể bỏ qua diễn biến trên thị trường trái phiếu chính phủ (TPCP) Mỹ do sự biến động lợi suất TPCP luôn là thước đo quan trọng của thị trường về lãi suất điều hành của một ngân hàng trung ương.

Lợi suất TPCP kỳ ngắn hạn đã giảm rất mạnh ngay sau khi dữ liệu việc làm của Mỹ trong tháng 12 được công bố, ghi nhận sự sụt giảm lớn nhất về mức tăng lương của nhóm Job-stayers trong lịch sử chuỗi ba năm. Mức tăng lương của nhóm Job-changers cũng giảm xuống mức thấp nhất trong 10 tháng, kể từ tháng 3-2022, mặc dù số việc làm mới tiếp tục tăng. Lợi suất TPCP kỳ hạn 2 năm đã giảm mạnh 21 điểm cơ bản về mức 4,25%; trong khi kỳ hạn 10 năm giảm 16 điểm về mức 3,55% trong ngày ra báo cáo việc làm của Mỹ thứ 6 tuần qua.

Tăng trưởng tiền lương sụt giảm có thể khiến nhu cầu hàng hóa trong nền kinh tế Mỹ tăng trưởng chậm lại, qua đó ảnh hưởng tới khả năng tăng trưởng của nền kinh tế số 1 toàn cầu, cũng như tác động chậm lại lạm phát trong thời gian tới. Đồng nghĩa với việc, Fed sẽ có nhiều dư địa hơn trong cuộc chiến chống lạm phát mà không cần tăng lãi suất quá nhiều nữa.

Sự sụt giảm mạnh của lợi suất TPCP Mỹ kỳ ngắn hạn như 2 năm cho thấy kỳ vọng của thị trường về việc Fed sẽ tiếp tục chậm lại đà tăng lãi suất. Thị trường đang kỳ vọng Fed sẽ kết thúc lộ trình tăng lãi suất ở khoảng dưới 5%. Việc Fed chậm lại việc tăng lãi suất và sớm kết thúc lộ trình này là những tín hiệu rất tích cực cho tỷ giá đô la Mỹ/tiền đồng trong năm 2023.

Bên cạnh đó, lợi suất TPCP Mỹ kỳ hạn ba tháng đang cao hơn khá nhiều lợi suất TPCP Mỹ kỳ hạn 10 năm vẫn là một chỉ báo cho thấy kinh tế Mỹ có thể rơi vào suy thoái trong tương lai.

Cụ thể, tại ngày lợi suất 6-1-2023, TPCP Mỹ kỳ hạn ba tháng ở mức 4,84%; cao hơn 128 điểm cơ bản so với kỳ hạn 10 năm (3,56%). Sự đảo ngược này là đáng chú ý vì trong quá khứ, kinh tế Mỹ thường rơi vào suy thoái với độ trễ từ 12-18 tháng. Chỉ báo này cũng cho thấy thị trường nhìn nhận lãi suất điều hành của Mỹ trong tương lai có thể quay đầu giảm sau khi lập đỉnh dự kiến trong năm 2023.

Tựu trung lại, diễn biến trên thị trường TPCP Mỹ cho thấy thị trường đang kỳ vọng Fed sẽ sớm kết thúc lộ trình tăng lãi suất trong năm nay với đà tăng lãi suất ở mức thấp và có thể quay đầu giảm lãi suất trong những năm sau. Tín hiệu này sẽ hỗ trợ đáng kể cho tỷ giá đô la Mỹ/tiền đồng trong năm 2023. Vì vậy, áp lực điều hành tỷ giá của NHNN trong năm nay sẽ giảm đáng kể. Và khả năng cao, NHNN sẽ sớm trở lại mua đô la Mỹ bổ sung dự trữ ngoại hối sau một năm 2022 phải bán rất nhiều ngoại tệ bình ổn thị trường.

Tỷ giá đô la Mỹ/tiền đồng có thể ổn định và giảm dần trong năm 2023. Trên nền tỷ giá ổn định, NHNN mua được ngoại tệ, đồng nghĩa với việc bơm tiền đồng ra thị trường, qua đó giảm mặt bằng lãi suất. Và cũng trên nền tỷ giá dự kiến ổn định, NHNN sẽ độc lập hơn trong điều hành lãi suất tiền đồng, thậm chí sẵn sàng duy trì độ chênh lãi suất tiền đồng/đô la Mỹ ở mức thấp, không ngoại trừ lãi suất tiền đồng có thể thấp hơn lãi suất đô la Mỹ, qua đó hỗ trợ tiết giảm chi phí vốn của hệ thống ngân hàng, tạo điều kiện để ngân hàng thương mại giảm lãi suất huy động, cho vay, thúc đẩy tăng trưởng kinh tế.

Phạm Long

TBKTSG