Kỳ vọng gì ở nhóm cổ phiếu ngân hàng những tháng cuối năm?

Chuyên gia cho rằng lợi nhuận giữa các nhóm ngành trong thời gian tới có thể sẽ ghi nhận sự phân hóa.

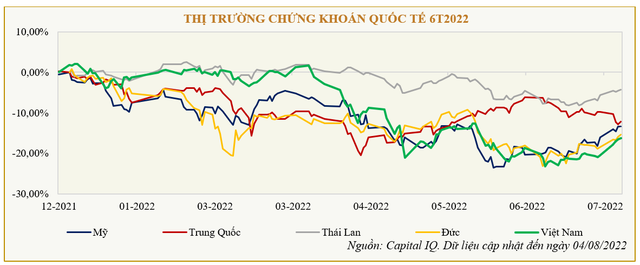

Lượng cung tiền tăng lên mạnh mẽ trong 2 năm trở lại đây đã khiến Mỹ và các nước EU đối mặt với vấn đề lạm phát cao nhất trong nhiều thập niên trở lại đây. Bên cạnh đó, căng thẳng giữa 2 quốc gia cung ứng lương thực và năng lượng hàng đầu là Nga và Ukraine cũng đã góp phần không nhỏ khiến cho giá cả các hàng hóa leo thang trên toàn cầu.

Trước bối cảnh đó, FED và các Ngân hàng Trung ương lớn trên thế giới đã có động thái thắt chặt tiền tệ, tạo nên những áp lực rất lớn cho thị trường chứng khoán toàn cầu. Vì lẽ đó, dòng tiền cũng đã có những sự dịch chuyển để phù hợp với những diễn biến vĩ mô, ngành ngân hàng cũng không nằm ngoài bức tranh chung đó.

Quanh câu chuyện dịch chuyển dòng tiền, chúng tôi đã có những trao đổi với chuyên gia tài chính ngân hàng Lê Hoài Ân – CFA.

|

|

Chuyên gia tài chính ngân hàng Lê Hoài Ân – CFA |

Ông đánh giá thế nào về kết quả kinh doanh của ngành ngân hàng trong 6 tháng vừa qua?

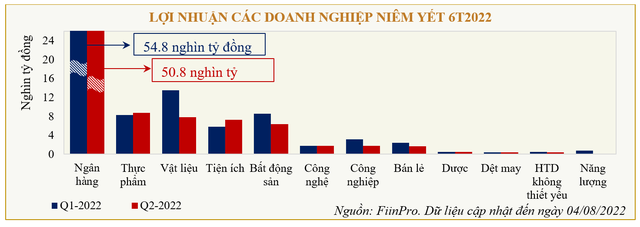

Ông Lê Hoài Ân: Các dữ liệu từ FiinPro cho thấy, lợi nhuận các ngân hàng niêm yết trong quý 2 giảm 7% so với quý 1. Tuy nhiên, chúng ta cũng cần lưu ý rằng lợi nhuận quý 1 của các nhà băng tăng nhanh chủ yếu do những khoản thu nhập bất thường.

Tăng trưởng tín dụng của Việt Nam trong 6 tháng đầu năm cũng ghi nhận kết quả tích cực, một phần đến từ hoạt động đầu tư của các doanh nghiệp bất động sản được đẩy mạnh trong quý 2. Tuy nhiên, các ngân hàng đã gặp phải một vấn đề đó là hết hạn mức tăng trưởng tín dụng (cạn "room" tín dụng). Điều này đã khiến các nhà băng có phần khó khăn hơn trong việc giải ngân vốn cho nền kinh tế.

Bên cạnh đó, lãi suất cho vay đầu ra tăng chậm hơn lãi suất đầu huy động đầu vào cũng đã thu hẹp NIM (chênh lệch giữa thu nhập lãi và chi phí lãi phải trả) của các ngân hàng trong nửa đầu năm. Mặc dù điều này có tác động không tốt lên kết quả hoạt động kinh doanh của các, song nó đã gián tiếp kích thích các nhà băng đẩy mạnh việc bán chéo các sản phẩm tài chính khác, tạo ra nguồn lợi nhuận bù đắp phần tăng trưởng tín dụng bị hạn chế.

Trong bối cảnh đó, giá cổ phiếu nhiều ngân hàng đã giảm sâu trong nửa đầu năm 2022 và chiết khấu về mức giá tốt nếu so với mức EPS được kỳ vọng sẽ duy trì ổn định trong năm nay.

|

|

Lợi nhuận các doanh nghiệp niêm yết 6T/2022, hình ảnh chuyên gia cung cấp |

Còn bức tranh kinh doanh chung của các doanh nghiệp niêm yết trong cùng thời gian thì sao?

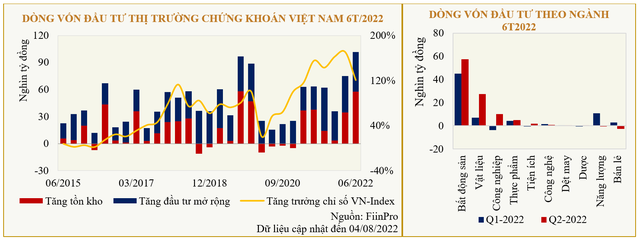

Ông Lê Hoài Ân: Về hoạt động đầu tư của các doanh nghiệp niêm yết, nhìn chung đã có sự hồi phục đáng kể so với quý trước. Nhóm này trong quý 2 đã ghi nhận tổng đầu tư ở mức 101,5 nghìn tỷ đồng, tăng 35% so với quý trước và bằng mức cao nhất trước thời điểm dịch bệnh bùng phát.

Dòng tiền đầu tư đang có dấu hiệu tăng vọt ở nhóm ngành bất động sản, vật liệu, công nghiệp. Trong bối cảnh hồi phục tích cực của nền kinh tế, chỉ số PMI sản xuất trong xu hướng tăng mạnh nửa đầu năm. Ngoài ra, một nhóm ngành chúng ta cũng cần phải lưu ý đó là nhóm ngành thực phẩm đã có sự tăng trưởng trở lại trong hoạt động đầu tư sau một thời gian dài thiếu các động lực tăng trưởng. Cuối cùng, ngành bán lẻ dù có sự sụt giảm trong hoạt động đầu tư hàng tồn kho do những hoạt động tái cơ cấu diễn ra ở các doanh nghiệp đầu ngành, song đây vẫn là một ngành duy trì sự tăng trưởng bền vững trước nhu cầu chi tiêu phục hồi sau dịch.

Lợi nhuận giữa các nhóm ngành trong thời gian tới có thể sẽ ghi nhận sự phân hóa. Động lực tăng trưởng từ các cổ phiếu ngân hàng sẽ tiếp tục là điểm tựa cho tăng trưởng EPS. Thị trường khả năng sẽ có thể tiếp tục tăng phục hồi về mốc 1.350-1.400 điểm, tương ứng với mức P/E từ 14,5 đến 15 lần, bằng với các thị trường chứng khoán trong khu vực.

Những diễn biến của nền kinh tế trong nước và thế giới cũng như kết quả kinh doanh của doanh nghiệp quý 2 đã tác động ra sao đến thị trường chứng khoán thời gian qua?

Ông Lê Hoài Ân: Do thị trường chứng khoán cũng là nơi phản ánh kỳ vọng của các nhà đầu tư về nền kinh tế và tình hình kinh doanh của doanh nghiệp trong tương lai hơn là hiện tại, nên khi lộ trình tăng lãi suất của FED được rõ ràng hơn thì các bất ổn đã được giải tỏa, thị trường toàn cầu bắt đầu có xu hướng hồi phục trong ngắn hạn. Trong cuộc họp gần nhất, quyết định tăng lãi suất của FED là ở mức 75 điểm cơ bản, tốt hơn nhiều so với nhiều dự kiến của thị trường về con số này có thể lên đến mức 100 điểm cơ bản.

Bên cạnh đó, những phát ngôn sau đó của ông Powell (Chủ tịch FED) cũng cho thấy nền kinh tế Mỹ không quá xấu như các nhà đầu tư vẫn nghĩ và vẫn còn những động lực tăng trưởng cho giai đoạn phục hồi trong năm tới.

So với các thị trường khác trong khu vực, thị trường Việt Nam có mức giảm lớn nhất trong 7 tháng đầu năm khi chỉ số VN-Index đã điều chỉnh từ vùng 1.550 điểm về mức khoảng 1.200 điểm vào giai đoạn cuối tháng 6, trước khi bật tăng nhẹ lại ở mức 1.270 điểm như hiện tại.

Thị trường phản ánh tích cực trước những công bố của Fed cuối tháng 7 cho thấy các tin tức xấu nhất trên thị trường cũng đã được chiết khấu vào giá. Mức P/E (giá/thu nhập) giao dịch hiện tại ở mức 13,5 lần, mức hấp dẫn hơn rất nhiều so với các thị trường khác trong khu vực.

Chuyên gia đánh giá thế nào về triển vọng các ngành nghề những tháng cuối năm?

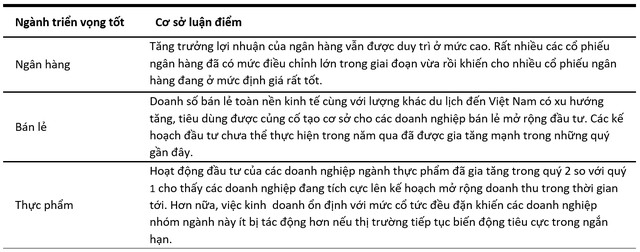

Ông Lê Hoài Ân: Theo tôi, có 3 ngành sẽ có triển vọng tốt trong thời gian tới đó là 1) nhóm ngân hàng, 2) bán lẻ và 3) nhóm thực phẩm.

Trong thời gian tới, kỳ vọng NHNN sẽ có thể gia tăng lãi suất điều hành nhằm tránh các áp lực về tỷ giá do đồng đô la Mỹ mạnh lên khi Fed thực hiện thắt chặt tiền tệ, qua đó gây áp lực lên lãi suất cho vay. Điều này có thể gây áp lực cho mức NIM của ngân hàng trong ngắn hạn, tuy nhiên với mức CASA vẫn đang được duy trì tăng trưởng tốt thì các ngân hàng thương mại vẫn đang còn một không gian tốt để vừa duy trì tăng trưởng nhưng vẫn đảm bảo mức sinh lời. Mặt khác, khi lạm phát nửa cuối năm 2022 được kiểm soát tốt, NHNN được kỳ vọng sẽ nới thêm "room" tín dụng tại nhiều ngân hàng để tiếp tục hỗ trợ mục tiêu tăng trưởng.

Đối với ngành thực phẩm thì sau nhiều năm các hoạt động đầu tư ảm đảm thì các hoạt động đầu tư của các doanh nghiệp trong ngành đang diễn ra tích cực hơn rất nhiều trong hai quý gần đây. Hơn nữa, trong bối cảnh thị trường còn nhiều bất ổn trong ngắn hạn thì nhóm ngành với hoạt động cơ bản tốt với dòng tiền ổn định sẽ là một lựa chọn an toàn cho các nhà đầu tư. Việc tiêu dùng phục hồi sau dịch cũng góp phần giúp cải thiện biên lợi nhuận của nhóm ngành thực phẩm khi lợi nhuận cải thiện tốt trong quý 2.