Không còn được phát hành trái phiếu đảo nợ cho công ty con: Doanh nghiệp BĐS sẽ chịu ảnh hưởng nhiều nhất?

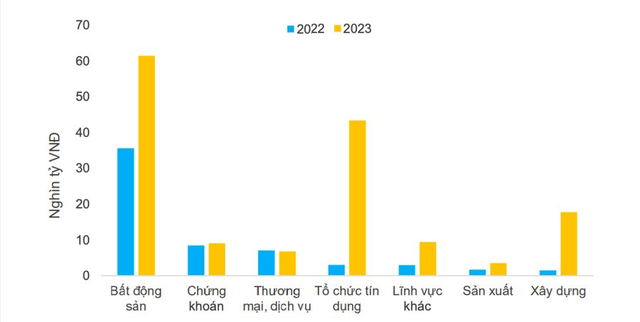

Theo FiinGroup, Nghị định 65 sẽ củng cố thêm nhu cầu tìm kiếm các kênh vốn khác để đảo nợ của các doanh nghiệp, đặc biệt là với các doanh nghiệp BĐS vốn sở hữu nhiều công ty con/liên kết để phát triển dự án.

Mới đây, Nghị định 65/2022/NĐ-CP sửa đổi bổ sung Nghị định 153 về chào bán trái phiếu riêng lẻ (“Nghị định 65”) đã được chính thức ban hành. Với nhiều quy định mới, Nghị định được kỳ vọng sẽ góp phần gỡ khó cho các nhà phát hành và khai thông dòng vốn từ kênh huy động này cho các hoạt động kinh tế - xã hội.

Khác với các dự thảo trước đó, Nghị định 65 ban hành vẫn cho phép các doanh nghiệp được phát hành TPDN để đảo nợ, nhưng chỉ cho chính doanh nghiệp đó (dựa trên khoản 2 Điều 5).

Theo FiinGroup, quy định mới giải tỏa nỗi lo của thị trường khi các doanh nghiệp được phát hành trái phiếu để cơ cấu lại nợ, và là một hướng đi đúng đắn và phù hợp với thông lệ quốc tế về trái phiếu. Mặc dù vậy, hồ sơ chào bán và phương thức phát hành được yêu cầu cao hơn, do đó nhà phát hành phải thực sự có năng lực và hồ sơ minh bạch thì mới có thể tham gia hoạt động phát hành trái phiếu.

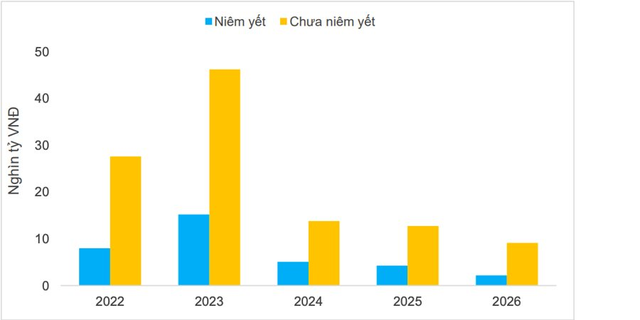

Theo nhóm phân tích, dù giá trị trái phiếu đáo hạn đã giảm xuống đáng kể nhờ hoạt động mua lại, song áp lực đảo nợ vẫn rất lớn. FiinGroup cho rằng, các quý sắp tới được dự kiến sẽ là giai đoạn khó khăn để các doanh nghiệp xoay sở dòng tiền trả nợ gốc và lãi trái phiếu do (i) thị trường TPDN đã thu hẹp đáng kể từ đầu năm đến nay, (ii) dòng tiền chảy vào các công ty con đang bị kiểm soát bởi Thông tư 16, Thông tư 39, và tiếp theo là Nghị định 65.

''Việc đáp ứng nghĩa vụ nợ sắp tới sẽ khó khăn hơn trong bối cảnh lãi suất được kỳ vọng sẽ tiếp tục leo thang, làm gia tăng gánh nặng chi phí lãi vay của nhiều doanh nghiệp, nhất là các doanh nghiệp thuộc lĩnh vực thâm dụng vốn nhưng gặp trở ngại tiếp cận dòng vốn tín dụng như BĐS'', FiinGroup đánh giá.

Bên cạnh các điều kiện trên, nhóm phân tích cũng cho rằng các doanh nghiệp muốn phát hành TPDN riêng lẻ ra thị trường sẽ chịu thêm nhiều ràng buộc khác về trách nhiệm công bố thông tin. Cụ thể, khoản 1 Điều 13 sửa đổi yêu cầu các doanh nghiệp xây dựng phương án phát hành cần bổ sung các chỉ tiêu tài chính trong 3 năm liền kề và sự thay đổi sau khi phát hành (nếu có), bao gồm tối thiểu 15 chỉ tiêu thay vì chỉ 5 chỉ tiêu ở Nghị định 153 trước đây.

Ngoài ra, Nghị định có sửa đổi và bổ sung khoản 2 Điều 21, yêu cầu các doanh nghiệp phát hành phải báo cáo định kỳ 6 tháng, hàng năm với UBCK về tình hình sử dụng số tiền thu được từ việc phát hành trái phiếu đối với trái phiếu còn dư nợ và được kiểm toán bởi tổ chức kiểm toán đủ điều kiện; báo cáo tình hình thực hiện các cam kết với người sở hữu trái phiếu.