"Kẹt" tín dụng và trái phiếu, DN bất động sản nửa năm qua xoay sở ra sao?

Ông Nguyễn Quang Thuân - Chủ tịch Fiin Group thống kê, 51% cơ cấu nguồn vốn của DN bất động sản hiện đến từ các nguồn khác tín dụng và trái phiếu, mà chủ yếu là hợp đồng hợp tác kinh doanh.

Doanh nghiệp bất động sản tận dụng kênh huy động vốn từ khách hàng

6 tháng đầu năm qua, việc rà soát lại thị trường trái phiếu (sau sự kiện Tân Hoàng Minh) cùng với chính sách siết tín dụng khiến dòng tiền các công ty trong ngành gặp khó. Một doanh nghiệp phía Nam chia sẻ, Công ty đã được cấp hạn mức 2.000 tỷ và đã lên kế hoạch triển khai dự án, song việc thay đổi do hết room khiến công việc bị trì hoãn.

Thống kê doanh nghiệp niêm yết trên sàn cũng thể hiện cấu trúc vốn của các thương hiệu bất động sản lớn chuyển hướng mạnh. Nhiều công ty nhanh chóng đa dạng hóa các nguồn vốn để tránh bị lệ thuộc vào tín dụng ngân hàng như huy động mạnh từ trái phiếu, cổ phiếu, thu trước của khách hàng, các bên khác.

Tham luận tại sự kiện mới đây, ông Nguyễn Quang Thuân - Chủ tịch Fiin Group - cũng nêu thực trạng tín dụng ngân hàng hỗ trợ doanh nghiệp bất động sản hiện chỉ chiếm 14% và huy động trái phiếu vào khoảng 17%. Và đến 51% cơ cấu nguồn vốn của doanh nghiệp bất động sản hiện đang đến từ các nguồn khác, mà chủ yếu là hợp đồng hợp tác kinh doanh.

Theo ông Thuân, doanh nghiệp bất động sản tận dụng kênh vốn từ khách hàng qua việc nỗ lực hoàn thiện các thủ tục pháp lý và tiến độ triển khai dự án để có thể mở bán; từ đó nhận các khoản trả trước từ khách hàng, nhất là khách hàng cá nhân.

Các chủ đầu tư cũng có thể xây dựng phương án tài chính hấp dẫn nhằm đẩy mạnh tiến độ thu tiền trả trước từ khách hàng, đồng thời tận dụng kênh vốn từ đối tác hợp tác kinh doanh và nhà cung cấp để bổ sung vốn lưu động.

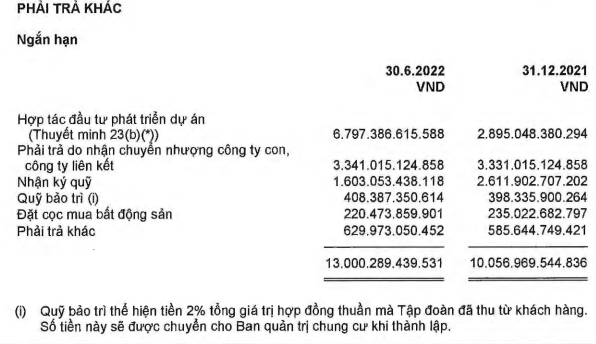

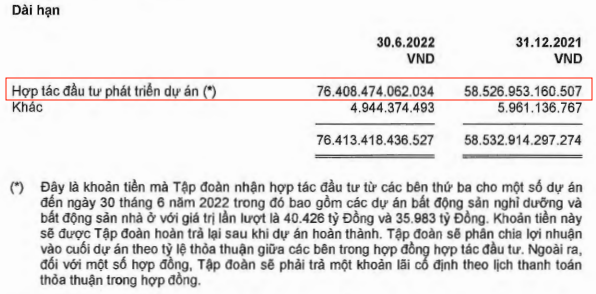

Đơn cử tại Novaland (NVL), tại ngày 30/6/2022, giá trị phải trả ngắn hạn tăng mạnh, chủ yếu là giá trị Hợp tác đầu tư phát triển dự án gấp hơn 2 lần lên 6.797 tỷ đồng. Giá trị hợp tác dài hạn cũng tăng mạnh gần 18.000 tỷ đồng trong kỳ. Theo thuyết minh, "đây là khoản tiền Tập đoàn nhận hợp tác đầu tư từ các bên thứ ba cho một số dự án... Khoản tiền này sẽ được Tập đoàn hoàn trả sau khi dự án hoàn thành....".

Ngoài ra, Công ty cũng ghi nhận quỹ bảo trì tiền 2% (một hình thức thu từ khách hàng, số tiền này sẽ chuyển cho Ban quản trị chung cư khi thành lập).

|

|

BCTC hợp nhất bán niên của Novaland. |

Mặt khác, dù khó hơn, song các doanh nghiệp cũng có thể đẩy mạnh kênh trái phiếu chào bán ra công chúng với Dự thảo Nghị định 153. Để chào bán thành công, các doanh nghiệp cần tìm kiếm đơn vị tư vấn uy tín để phân phối đến đúng đối tượng mục tiêu. Đây là lợi thế của các doanh nghiệp lớn và đã có kinh nghiệp phát hành nhiều như Novaland (NVL), Phát Đạt (PDR)…

Được biết, Novaland thuộc top dùng vốn đi vay để phát triển dự án với tổng dư nợ vay nửa đầu năm gần 68.600 tỷ đồng (gần 3 tỷ USD), tăng hơn 8.000 tỷ đồng so với thời điểm đầu năm. Phần tăng lên trong kỳ chủ yếu nhờ huy động trái phiếu, với số dư tăng thêm 12.770 tỷ so với đầu năm. Ngược lại, giá trị vay nợ ngân hàng giảm đi 3.920 tỷ và vay bên thứ ba giảm hơn 720 tỷ đồng. Công ty cũng tăng cường vay ngoại tệ khi dòng vốn nội địa hạn chế.

Hay với Phát Đạt, nhiều năm trở lại đây Công ty chủ trương mở rộng nguồn vốn từ trái phiếu khi tổng huy động hơn 3.000 tỷ đồng, tăng 30% sau nửa năm và chiếm hơn 63% tổng nguồn vay. Đồng thời, Phát Đạt trong kỳ cũng tăng cường vay các bên liên quan hơn 1.000 tỷ đồng, cao hơn 160% so với đầu năm.

Bên cạnh việc vay bên khác, thay đổi chính sách thanh toán bán hàng hay tăng trái phiếu (đúng với quy định mới), một nguồn vốn tín dụng mới được nhiều doanh nghiệp hướng đến thời gian gần đây còn là ngoại tệ (các khoản vay hoặc trái phiếu quốc tế). Mới nhất, Đất Xanh (DXG) công bố sẽ phát hành trái phiếu chuyển đổi/không chuyển đổi quốc tế bằng USD, không kèm chứng quyền, với tổng mệnh giá tối đa 300 triệu USD (tương đương khoảng 6.959 tỷ đồng).

Điều này tuy giúp doanh nghiệp dễ thở trong ngắn hạn, song theo dự báo cuối năm 2022 và năm 2023, năm 2024 sẽ là giai đoạn khó khăn về dòng tiền đối với các doanh nghiệp bất động sản có trái phiếu đáo hạn.

Đặc biệt đối với các doanh nghiệp quy mô vừa và nhỏ, chất lượng tài sản không cao sẽ gặp nhiều khó khăn trong việc tìm kiếm nguồn vốn để xoay vòng. Trong khi đó, với nhóm doanh nghiệp bất động sản lớn thì phần nào ít áp lực hơn nhờ quỹ đất lớn, còn tài sản đảm bảo để vay ngân hàng cùng với đó là họ đủ điều kiện để phát hành trái phiếu mới cũng như có khả năng vay trái phiếu quốc tế.

Khi Ngân hàng nhà nước nới room tín dụng

Thực hiện chỉ đạo của Chính phủ về các giải pháp phục hồi kinh tế, hỗ trợ doanh nghiệp, sáng 7/9, Ngân hàng Nhà nước đã chính thức điều chỉnh nới chỉ tiêu tăng trưởng tín dụng (room tín dụng) cho các ngân hàng thương mại.

Nhận định về động thái nới room từ Ngân hàng Nhà nước, SSI Research nhận định hạn mức tăng trưởng tín dụng điều chỉnh trong khoảng còn lại của mục tiêu 14% để thuận tiện cho việc triển khai thực hiện gói hỗ trợ lãi suất 2%, cũng như đáp ứng nhu cầu vốn để thực hiện kế hoạch phát triển kinh tế - xã hội và phục hồi sản xuất, kinh doanh. Điều này tương đương với việc sẽ có khoảng 457.000 tỷ đồng được phân bổ về cho các ngân hàng, với mức dự báo hạn mức bổ sung sẽ vào khoảng 3-5%, tùy vào tình hình sức khỏe của từng ngân hàng.

Dù ít nhiều, động thái này mang lại tín hiệu lạc quan cho thị trường, đặc biệt vào giai đoạn cao điểm kinh doanh cuối năm. Riêng nhóm bất động sản, nhu cầu vốn lớn và đang chiếm đâu đó 70% tín dụng ngân hàng, đây được đánh giá thông tin cực kỳ "bén" trong giai đoạn hiện nay.

Theo đánh giá của Chứng khoán KB Việt Nam (KBSV), việc nới room tín dụng phần nào sẽ có tác động tích cực đến dòng tiền của các doanh nghiệp bất động sản theo 2 hướng:

Thứ nhất, các doanh nghiệp có nguồn tiền mới để vay đảo phần nợ trái phiếu đến hạn. Tuy nhiên, các chuyên gia của KBSV cho rằng phương án này chỉ áp dụng được đối với các doanh nghiệp có dự án mới và còn tài sản đảm bảo chất lượng tốt.

Thứ hai, thị trường bất động sản được kỳ vọng sẽ ấm trở lại vào các tháng cuối năm khi dòng tín dụng được khai thông, doanh nghiệp giải phóng được lượng hàng tồn kho và có thêm nguồn tiền để trả nợ.

Tuy nhiên, một luồng ý kiến trái chiều cho rừng khả năng dòng vốn "chảy" vào lĩnh vực bất động sản trong ngắn hạn là rất mong manh. Nguyên nhân đơn giản là vì ngân hàng đã đổ quá nhiều vốn cho lĩnh vực nhà đất trong những năm qua. Chưa kể, thời hạn quay vòng vốn trong lĩnh vực bất động sản rất dài, bình quân 10 năm, cao gấp 4 lần các ngành sản xuất kinh doanh khác. Do đó khả năng dòng vốn đổ vào nhà đất được nới rộng trong ngắn hạn là rất khó được ưu tiên.