KBSV: Về quy mô, rủi ro thị trường trái phiếu doanh nghiệp chưa đáng ngại

Dù được đánh giá là phát triển nóng trong thời gian qua, nhưng thị trường trái phiếu doanh (TPDN) đang chiếm tỷ trọng thấp và dư nợ /GDP rất nhỏ so với các quốc gia trong khu vực...

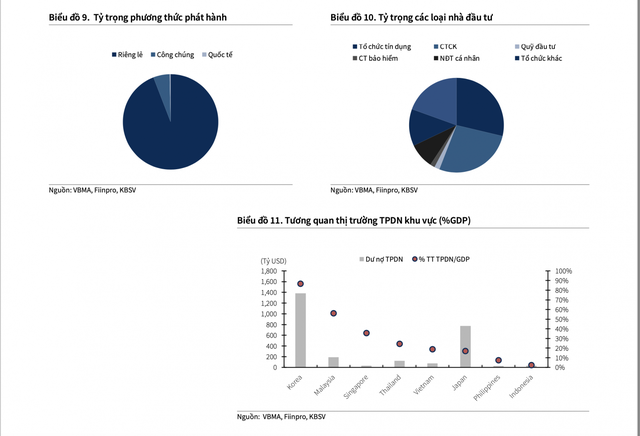

Báo cáo của CTCK KB (KBSV) cho thấy, phần lớn các doanh nghiệp Việt Nam lựa chọn phát hành theo hình thức phát hành riêng lẻ (tỷ lệ phát hành riêng lẻ thường đạt từ 85-95% tổng lượng phát hành); do để phát hành qua công chúng và thị trường quốc tế các doanh nghiệp cần đáp ứng các yêu cầu khắt khe với chi phí cao hơn. Các doanh nghiệp phát hành thành công TPDN qua công chúng thường là các ngân hàng, trong khi các doanh nghiệp phát hành trái phiếu quốc tế bao gồm các tập đoàn lớn như VinGroup, Novaland.

|

|

Nguồn KB Sercuritiece Vietnam |

Theo số liệu đã công bố, các nhà đầu tư là các tổ chức tín dụng, công ty chứng khoán, quỹ đầu tư hay công ty bảo hiểm chiếm tỷ trọng cao trong cơ cấu nhà đầu tư trái phiếu sơ cấp. Trong khi nhà đầu tư cá nhân chỉ chiếm khoảng 10% do giới hạn về quy mô và rào cản tiếp cận. Các tổ chức tín dụng hay các công ty chứng khoán vừa là bên phát hành cũng đồng thời cũng nắm giữ trái phiếu nhiều tổ chức khác nhằm đáp ứng các nghiệp vụ riêng.

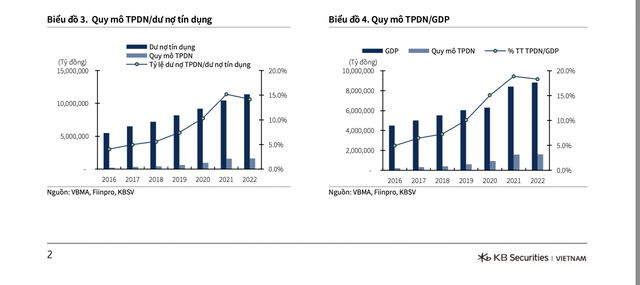

KB cho rằng, so sánh tương quan với các thị trường trong khu vực, quy mô thị trường TPDN Việt Nam dù tăng đáng kể trong vài năm qua nhưng vẫn ở mức tương đối nhỏ về cả quy mô và tỷ trọng dư nợ/GDP so với Thái lan, Malaysia hay Singapore và vẫn đang thấp hơn mức mục tiêu của Chính phủ. Nhìn chung nếu xét quy mô toàn ngành, hiện rủi ro đối với thị trường là chưa đáng quan ngại.

Với tốc độ tăng trưởng bình quân trong giai đoạn 2005 - 2021 là 30%/năm, thị trường TPDN phát triển theo định hướng của Chính phủ trở thành kênh huy động vốn trung, dài hạn cho doanh nghiệp, giảm sự phụ thuộc vốn của doanh nghiệp vào hệ thống ngân hàng. Cụ thể, Chính phủ đặt mục tiêu đến năm 2025 quy mô thị trường TPDN sẽ đạt 20% GDP và đến năm 2030 sẽ đạt 30% GDP. Hiện tại, quy mô thị trường TPDN của Việt Nam năm 2021 mới đạt 18,3%/ GDP nên thị trường còn nhiều dư địa để phát triển trong tương lai.

Ngân hàng là đối tượng phát hành trái phiếu lớn thứ nhất trên thị trường khi kênh TPDN mang lại những lợi ích sau: Huy động được nguồn vốn trung dài hạn, giúp cân đối nguồn vốn và tạo điều kiện thuận lợi hơn khi cho vay doanh nghiệp và người dân; Tăng vốn cấp 2, tạo thuận lợi cho việc tăng cường năng lực tài chính, cải thiện hệ số an toàn vốn, gia tăng khả năng cấp tín dụng trung dài hạn cho nền kinh tế.

Bên cạnh việc phát hành, thì các ngân hàng cũng tham gia thị trường với vai trò là nhà đầu tư - tích cực hoạt động trên thị trường, góp phần gia tăng thanh khoản, thúc đẩy thị trường TPDN phát triển. Một điểm cần lưu ý khác là việc hạch toán các khoản TPDN của các NHTM đều dưới dạng sẵn sàng bán, có thể thanh toán trước hạn, do đó tiềm ẩn rủi ro TPDN được sử dụng giúp tài trợ vốn cho các doanh nghiệp trong ngắn hạn.

Các doanh nghiệp bất động sản cũng tích cực phát hành TPDN giai đoạn 2018 – 2021 do khó tiếp cận vốn vay từ hệ thống ngân hàng khi NHNN nêu rõ chủ trương giám sát chặt chẽ tín dụng bất động sản , thông qua việc ban hành các quy định, thông tư mới. Cụ thể, quy định về hệ số rủi ro của các khoản phải đòi để kinh doanh bất động sản theo hướng tăng lên 200% từ 01/01/2017 (từ mức 150%) theo Thông tư 06/2016/TT-NHNN, giảm tỷ lệ nguồn vốn ngắn hạn được sử dụng để cho vay trung hạn và dài hạn - Thông tư 08/2020/TT- NHNN Do đó, tốc độ tăng trưởng tín dụng bất động sản giảm dần từ trên 26% năm 2018 xuống khoảng 12% năm 2021.

Bên cạnh đó, nhiều doanh nghiệp bất động sản không đáp ứng đủ điều kiện vay vốn từ ngân hàng nên đã chuyển sang phát hành TPDN với lãi suất cao, thậm chí còn không yêu cầu tài sản đảm bảo và chịu giám sát hoạt động giải ngân tiền như đi vay ngân hàng. Đây chính là rủi ro cho thị trường TPDN Việt Nam thời gian qua. Còn về quy mô như đã phân tích thị trường vẫn phát triển ở dạng qui mô nhỏ cần có các chế tài và Nghị định ngăn ngừa rủi ro để thị trường phát hành TPDN phát triển như đúng mục tiêu của Chính phủ đề ra.