KBC thoái toàn bộ vốn góp công ty con, mua lại trước hạn 1,000 tỷ đồng trái phiếu

HĐQT Tổng Công ty Phát triển Đô thị Kinh Bắc - CTCP (HOSE: KBC) vừa thông qua chuyển nhượng toàn bộ vốn góp trong Công ty TNHH MTV Đầu tư Kinh Bắc - Đà Nẵng. Đáng nói, chỉ mới nửa tháng trước, KBC quyết định tăng vốn điều lệ cho đơn vị này lên gần 1.1 ngàn tỷ đồng.

KBC thoái toàn bộ vốn góp công ty con, mua lại trước hạn 1,000 tỷ đồng trái phiếu

HĐQT Tổng Công ty Phát triển Đô thị Kinh Bắc - CTCP ( HOSE : KBC ) vừa thông qua chuyển nhượng toàn bộ vốn góp trong Công ty TNHH MTV Đầu tư Kinh Bắc - Đà Nẵng. Đáng nói, chỉ mới nửa tháng trước, KBC quyết định tăng vốn điều lệ cho đơn vị này lên gần 1.1 ngàn tỷ đồng.

Theo đó, KBC sẽ chuyển nhượng 1,091 tỷ đồng vốn góp, tương đương 100% vốn điều lệ tại Kinh Bắc - Đà Nẵng. Thời gian hoàn thành chuyển nhượng là 29/03. Giá trị chuyển nhượng chưa được Công ty công bố.

Sau chuyển nhượng, Kinh Bắc - Đà Nẵng không còn là công ty con của KBC .

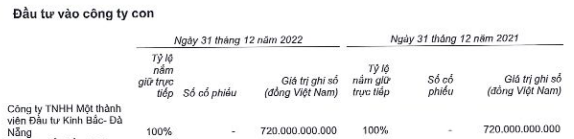

Trước đó, theo Nghị quyết HĐQT ngày 17/03, KBC thông qua góp thêm 371 tỷ đồng vào Kinh Bắc - Đà Nẵng, qua đó tăng vốn điều lệ đơn vị này từ 720 tỷ đồng lên 1,091 tỷ đồng.

Theo BCTC hợp nhất quý 4/2022 của KBC , Kinh Bắc - Đà Nẵng được thành lập ngày 04/12/2018, trụ sở chính tại quận Liên Chiểu, TP Đà Nẵng. Hoạt chính của Công ty là kinh doanh bất động sản, quyền sử dụng đất thuộc chủ sở hữu, chủ sử dụng hoặc cho thuê.

Tại thời điểm thành lập, Kinh Bắc - Đà Nẵng có vốn điều lệ 600 tỷ đồng. Đến ngày 19/08/2020, vốn điều lệ của công ty tăng lên 720 tỷ đồng.

|

|

Nguồn: BCTC quý 4/2022 của KBC |

Theo thông tin từ Sở Kế hoạch và Đầu tư TP Đà Nẵng, Kinh Bắc - Đà Nẵng hiện là chủ đầu tư mới của “khu đất vàng” 84 Hùng Vương, phường Hải Châu 1, quận Hải Châu, TP Đà Nẵng, sau 10 năm “đắp chiếu”.

*KBC tăng vốn điều lệ cho chủ dự án Diamond Square tại Đà Nẵng lên gần 1.1 ngàn tỷ đồng

Muốn vay 1,000 tỷ đồng từ công ty con

Ở diễn biến khác, ngày 30/03, KBC cũng thông qua vay vốn tín chấp CTCP Khu công nghiệp Sài Gòn - Bắc Giang. Hạn mức khoản vay là 1,000 tỷ đồng, có thể giải ngân nhiều lần, tương ứng với từng hợp đồng vay vốn cụ thể, đến khi giải ngân hết hạn mức.

Thời hạn khoản vay tối đa là 2 năm. Lãi suất cho vay theo thỏa thuận tại từng hợp đồng vay.

HĐQT giao cho người đại diện theo pháp luật và Tổng Giám đốc thực hiện các thủ tục liên quan đến việc vay vốn.

Đến ngày 31/03, HĐQT KBC thống nhất thông qua phương án mua lại toàn bộ 1,000 tỷ đồng của lô trái phiếu KBCH2124003, với lãi suất mua lại 11.4%/năm. Lô trái phiếu có thời hạn 3 năm, được phát hành ngày 11/11/2021. Giá mua lại bằng tổng mệnh giá trái phiếu mua lại và lãi phát sinh.

Như vậy, khả năng cao Kinh Bắc muốn tất toán lô trái phiếu 1,000 tỷ đồng sau khi vay vốn từ công ty con.

Trước đó, đầu tháng 3, Công ty cũng thông qua mua lại trước hạn 1,000 tỷ đồng lô trái phiếu KBCH2123002. Thời gian mua lại dự kiến vào 05/04. Lô trái phiếu có thời hạn 2 năm, được phát hành ngày 03/06/2021. Như vậy, Kinh Bắc mua lại trước hạn khoảng 3 tháng.

Thế Mạnh