Góc nhìn đầu tư: Cơ hội nào cho ngành thép trong năm 2023?

Ngành thép đối diện với triển vọng không ổn định trong năm nay khi nhu cầu dự kiến vẫn chưa phục hồi mạnh và giá thép tiếp tục giữ ở mức thấp. Tuy nhiên, các cổ phiếu trong ngành như CTCP Tập đoàn Hòa Phát (HOSE: HPG) và CTCP Tập đoàn Hoa Sen (HOSE: HSG) đều có những câu chuyện riêng có thể thu hút nhà đầu tư.

Góc nhìn đầu tư: Cơ hội nào cho ngành thép trong năm 2023?

Triển vọng ngành thép toàn cầu và khu vực ASEAN

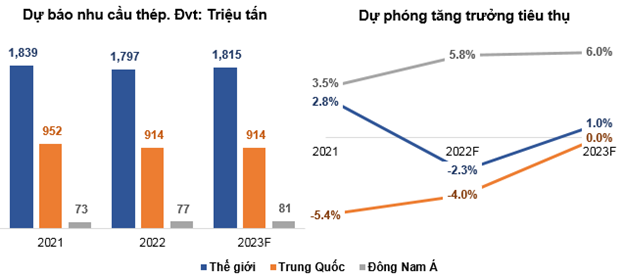

Hiệp hội Thép Thế giới (Worldsteel) đã công bố bản cập nhật Triển vọng Ngắn hạn (SRO) mới nhất tháng 10/2022 cho năm 2023. Worldsteel ước tính nhu cầu thép sẽ giảm 2.3% trong năm 2022 đạt 1,796.7 triệu tấn. Trong khi đó nhu cầu thép năm 2023 được dự báo sẽ phục hồi 1.0% để đạt 1,814.7 triệu tấn. Dự báo hiện tại điều chỉnh giảm so với dự báo trước đó, phản ánh tác động của lạm phát cao liên tục và lãi suất tăng trên toàn cầu. Lạm phát cao, thắt chặt tiền tệ và suy thoái của Trung Quốc đã góp phần gây ra một năm 2022 khó khăn, nhưng nhu cầu cơ sở hạ tầng dự kiến sẽ nâng nhẹ nhu cầu thép năm 2023.

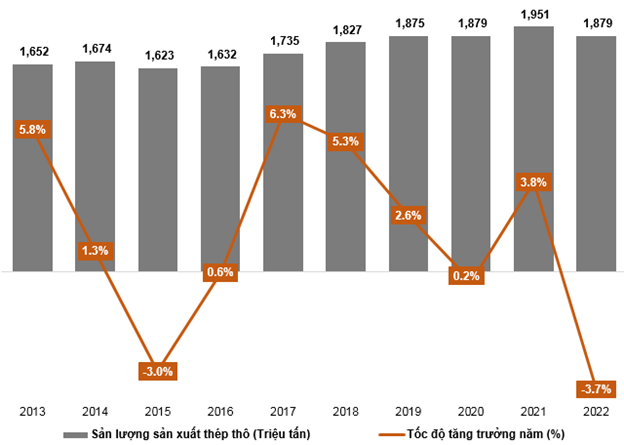

Sản lượng sản xuất thép thô của thế giới giai đoạn 2012-2022. Đvt: Triệu tấn

Nguồn: Worldsteel

Tại khu vực ASEAN, nhu cầu thép bắt đầu phục hồi chậm sau đại dịch. Tuy nhiên, vào năm 2022, nhu cầu thép của khu vực đã cho thấy tăng trưởng mạnh mẽ khi các chính phủ đang thúc đẩy các dự án đầu tư công. Tăng trưởng đặc biệt mạnh mẽ nhu cầu thép được dự đoán ở Malaysia và Philippines. Không đứng ngoài cuộc đua, Việt Nam cũng đang không ngừng tập trung đẩy mạnh đầu tư công để phục hồi và phát triển kinh tế vì đây là yếu tố mấu chốt giúp ngành thép trong nước phát triển mạnh.

Nguồn: Worldsteel. Đông Nam Á: Indonesia, Malaysia, Philippines, Thailand, Vietnam

Giá thép có khả năng hồi phục trong ngắn hạn

Nhu cầu tại các thị trường Nam Á dự kiến sẽ dần phục hồi với việc mở cửa biên giới trở lại của quốc gia sử dụng thép thô lớn nhất thế giới là Trung Quốc và quốc gia này cũng công bố biện pháp hỗ trợ lĩnh vực bất động sản.

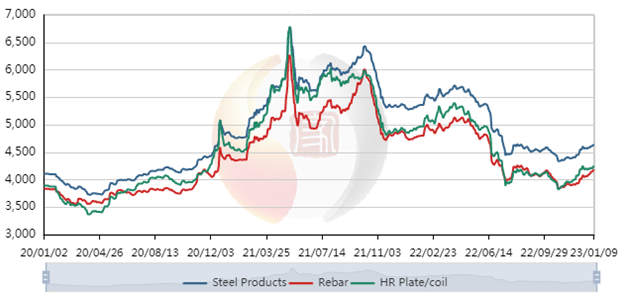

Thép thành phẩm kỳ hạn đã tăng vượt 4,500 RMB/tấn trong tháng 1, mức cao nhất kể từ cuối tháng 8/2022, được hỗ trợ bởi các dấu hiệu nhu cầu cao hơn đối với đầu vào công nghiệp và xây dựng từ các nền kinh tế hàng đầu thế giới.

Tuy nhiên, nhiều dự báo trái chiều cho thấy giá thép có thể sẽ tiếp tục theo hướng kém tích cực trong nửa đầu năm 2023 khi Fed chưa cho thấy dấu hiệu hạ lãi suất trong năm nay. Bi quan hơn là giá thép có thể sẽ tiếp tục đi xuống trong suốt năm 2023 và bắt đầu hồi phục vào đầu năm sau.

Biến động giá thép Thượng Hải giai đoạn 2020-2022. Đvt: RMB/tấn

Nguồn: Steelhome

Tình hình thép trong nước

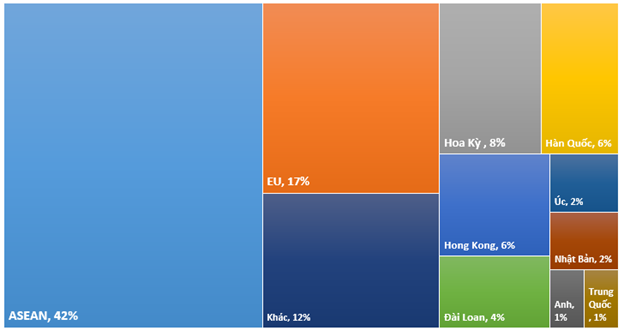

Theo báo cáo của Hiệp hội Thép Việt Nam ( VSA ), sản xuất thép thô cả năm ước đạt 23 triệu tấn, tương đương so với năm trước. Sản xuất thép thành phẩm các loại đạt 31 triệu tấn, giảm khoảng 5% và bán hàng thép thành phẩm khoảng 27.5 triệu tấn với mức giảm tương đương. Xuất khẩu sản phẩm thép các loại năm 2022 cũng giảm khoảng 15-16% so với năm 2021 và thị trường chủ yếu vẫn là khu vực Đông Nam Á chiếm hơn 42%.

Thị trường xuất khẩu thép của Việt Nam

Nguồn: VSA

Thị trường thép Việt Nam năm 2022 ghi nhận nhiều thách thức khó khăn và dự kiến tăng trưởng âm so với năm 2021. Nhu cầu sụt giảm khiến nhiều doanh nghiệp trong nước phải loay hoay giải quyết vấn đề hàng tồn kho giá cao. Thậm chí dừng sản xuất như Tập đoàn Hòa Phát dừng hoạt động 4 trong 7 lò cao, bao gồm 2 lò cao ở Dung Quất và 2 lò cao ở Hải Dương từ tháng 11/2022.

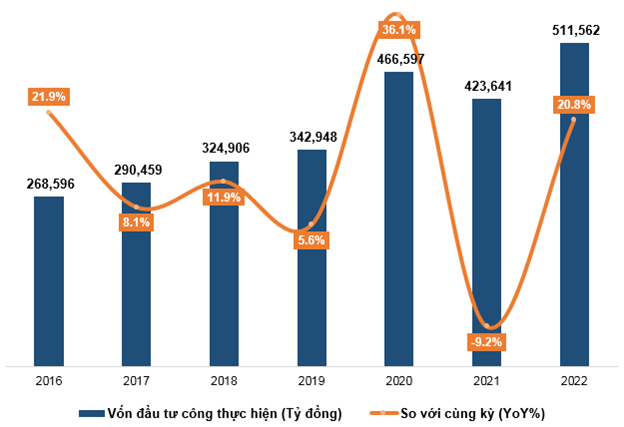

Dự kiến năm 2023 tiếp tục là năm khó khăn khi thị trường bất động sản gần như đóng băng vì các vấn đề lãi suất vay đã bị đẩy lên rất cao. Triển vọng trong tương lai của ngành phụ thuộc vào tiến độ giải ngân đầu tư công trong những năm tới khi đây sẽ là động lực tăng trưởng chính của các doanh nghiệp ngành thép.

Tình hình giải ngân từ nguồn NSNN giai đoạn 2016-2022. Đvt: Tỷ đồng

Nguồn: Tổng cục Thống kê

Các doanh nghiệp thép đang nỗ lực điều chỉnh lại mức hàng tồn kho

Trong giai đoạn sụt giảm mạnh của giá thép đi kèm với nhu cầu suy giảm, các doanh nghiệp thép sẽ bị mắc kẹt với đống hàng tồn kho giá cao và có thể sẽ phải bán với giá chiết khấu. Dự kiến trong khoảng đầu năm 2023, các doanh nghiệp ngành thép sẽ tiếp tục sản xuất cầm chừng và chờ đợi tín hiệu tích cực từ nhu cầu thị trường.

Lượng hàng tồn kho lớn trong bối cảnh giá thép liên tục giảm sẽ khiến giá vốn ở mức cao, qua đó ảnh hưởng đến lợi nhuận của các doanh nghiệp ngành thép trong thời gian tới.

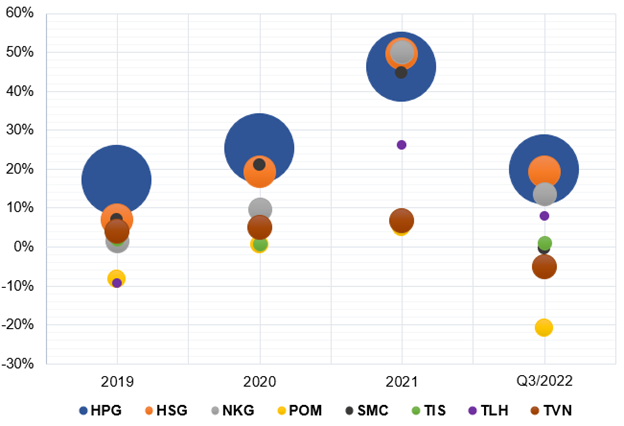

Các cổ phiếu tiêu biểu trong ngành

CTCP Tập đoàn Hòa Phát ( HOSE : HPG ) và CTCP Tập đoàn Hoa Sen ( HOSE : HSG ) là 2 cổ phiếu được đánh giá cao hơn cả khi ROEA ở mức cao hơn trung bình và có sự ổn định hơn các đổi thủ trong ngành. Nhà đầu tư có thể đưa 2 cổ phiếu vào danh mục quan sát chờ mua khi các tín hiệu tích cực từ thị trường xuất hiện.

Biến động ROEA một số doanh nghiệp niêm yết giai đoạn 2019-Q3/2022

Nguồn: VietstockFinance . Kích thước quả bóng đại diện cho vốn hóa thị trường của cổ phiếu

HPG - CTCP Tập đoàn Hòa Phát

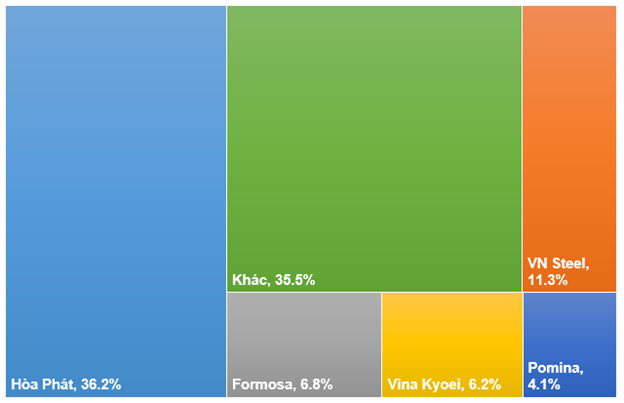

Thị phần thép trong nước không có sự thay đổi lớn, Hòa Phát vẫn đứng đầu thị phần thép tiêu thụ trong nước, chiếm hơn 36% theo thống kê 6 tháng đầu năm 2022 của VSA , cách xa các đối thủ trong ngành như VN Steel (11.3%), Formosa (6.8%), Vina Kyoei (6.2%)… Như vậy, HPG vẫn vượt trội hoàn toàn so với các đối thủ cạnh tranh còn lại ở thị trường Việt Nam.

Thị phần tiêu thụ thép xây dựng trong nước

Nguồn: VSA

Giá cổ phiếu Hòa Phát đã tạo đáy dài hạn vào tháng 11/2022. Các điểm breakout với SMA 50 ngày và SMA 100 ngày cho thấy đà tăng đang quay trở lại và rất vững chắc.

Nguồn: VietstockUpdater và MetaStock

HSG - CTCP Tập đoàn Hoa Sen

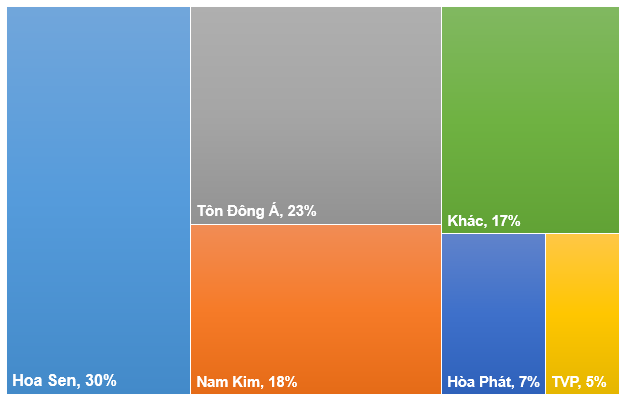

Trong mảng tôn mạ, Hoa Sen vẫn đứng đầu về thị phần trong nước và chiếm khoảng 30%. Tuy nhiên, doanh nghiệp này tuyên bố sẽ chuyển hướng sang mảng phân phối vật liệu xây dựng. Cụ thể, lãnh đạo Tập đoàn Hoa Sen cho biết thời gian tới sẽ không đầu tư mở rộng sản xuất nữa và bán hết những tài sản không liên quan để dồn lực cho kế hoạch Hoa Sen Home.

Từ mô hình sản xuất thì giờ đây HSG đang từng bước chuyển hướng sang thương mại khi nhìn thấy được những tín hiệu tích cực từ mảng này đóng góp cho cả doanh thu doanh nghiệp. Tuy nhiên, cần thêm thời gian để chứng minh sự chuyển hướng là đúng đắn khi doanh nghiệp mất đi khả năng sản xuất và biên lợi nhuận gộp của HSG có thể bị thu hẹp lại.

Thị phần tiêu thụ tôn mạ trong nước

Nguồn: VSA

Giá HSG đang hình thành Inverse Head and Shoulders với đường Neckline duy trì trong vùng 14,000-14,500. Vì vậy vùng này sẽ là yếu tố kỹ thuật quan trọng nhất trong những tháng tới. Nếu giá vượt được kháng cự này thì mục tiêu (target price) có thể lên đến vùng 21,000-22,000.

Nguồn: VietstockUpdater và MetaStock

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock