Góc nhìn chuyên gia: Bức tranh chung không mấy tích cực, vùng đệm 1.180 điểm đang hết sức quan trọng

Theo ông Nguyễn Anh Khoa, việc tăng lãi suất của NHNN là hoàn toàn phù hợp để kiểm soát lạm phát cũng như ổn định giá trị đồng nội tệ sau khi FED liên tục tăng lãi suất từ đầu năm. Đối với thị trường chứng khoán, ông Khoa cho rằng việc tăng lãi suất sẽ không ảnh hưởng nhiều,

Thị trường chưa thể hồi phục, tâm lý nhà đầu tư đã không còn quá hoảng loạn

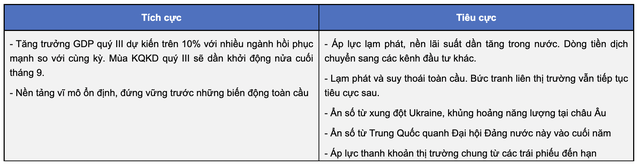

Theo đánh giá của ông Trương Thái Đạt, Giám đốc khối Phân tích Chứng khoán DSC, chốt phiên cuối tuần, chỉ số VN-Index đã về sát mốc 1.200 điểm, tiếp tục nằm sâu trong xu hướng tiêu cực. Một số diễn biến thiếu ủng hộ thị trường trong ngắn hạn bao gồm dòng tiền khối ngoại và tự doanh liên tục bán ròng, cùng dòng tiền chờ mua thiếu thuyết phục trên nhóm Ngân hàng dù đa số các cổ phiếu nhóm này đã chạm mức quá bán.

Tuy nhiên, ông Đạt cũng ghi nhận một số điểm tích cực của thị trường. Đầu tiên là tình trạng "cạn cung" với mặt bằng thanh khoản thấp, cùng mức hỗ trợ tâm lý được bảo toàn, cho thấy bên bán không còn quyết liệt khi mặt bằng giá đã chiết khấu sâu. Thêm vào đó, dòng tiền cũng đã tự tin giải ngân ở một số nhóm cổ phiếu có yếu tố hỗ trợ như bảo hiểm và đầu tư công, cho thấy tâm lý nhà đầu tư không còn hoảng loạn quá lớn. Dự báo tuần tới VN-Index sẽ dao động trong biên độ hẹp hơn, nằm trong khoảng hỗ trợ - kháng cự là 1.190 - 1.220 điểm.

Xét về thanh khoản, tầm nhìn 1-2 tháng tới, ông Đạt cho rằng sẽ không có nhiều thông tin và yếu tố có thể hỗ trợ kích hoạt dòng tiền trở lại trở lại thị trường chứng khoán ngoài mùa kết quả kinh doanh quý 3. Dự kiến với mức nền kết quả thấp của quý 3/2021, các doanh nghiệp sẽ có quý ghi nhận mức tăng trưởng mạnh nhất trong nhiều năm.

Về bối cảnh toàn cầu, chuyên gia tới từ DSC nhận xét việc phát tín hiệu "diều hâu" đến 2024 để kiềm chế lạm phát của FED tại FOMC hôm qua hoàn toàn thống nhất với quan điểm của FED tại hội nghị Jackson Hole thời điểm đầu tháng là "cao hơn và lâu hơn". Ngay lập tức NHNN cũng đã phát đi thông báo nâng lãi suất điều hành cụ thể tất cả lãi suất điều hành đều được nâng lên mức 1%.

Theo ông Đạt, động thái phát đi tín hiệu "diều hâu" của FED cộng phản ứng ngay lập tức của NHNN sẽ có những tác động cụ thể lên TTCK. TTCK tăng hay giảm phụ thuộc vào 2 yếu tố chính thứ nhất là nguồn tiền trên thị trường hay còn gọi là thanh khoản thị trường; thứ hai đó chính là tăng trưởng lợi nhuận. Theo đó, nguồn tiền trên thị trường sắp tới sẽ có xu hướng suy giảm khi áp lực cạnh tranh đến từ kênh tiền gửi tiết kiệm và một phần chảy vào khu vực sản xuất kinh doanh đặc biệt là sự cạnh tranh đến từ kênh trái phiếu doanh nghiệp khi có gần 1 triệu tỷ đồng trái phiếu đáo hạn trong vòng 2 năm tới. Còn đối với tăng trưởng lợi nhuận, môi trường tăng lãi suất đồng nghĩa áp lực sụt giảm lợi nhuận là có, điều đó sẽ gây khó cho TTCK. Tuy nhiên, điểm sáng hiếm hoi xuất hiện chính là hệ thống room tín dụng tại các NHTM mới được triển khai.

Thời gian tới sẽ là thời kỳ khó khăn của các doanh nghiệp do vậy thị trường chứng khoán sẽ vẫn chưa thể hồi phục sau chuỗi ngày downtrend, thậm chí tiếp tục bước vào thời kỳ sụt giảm sâu.

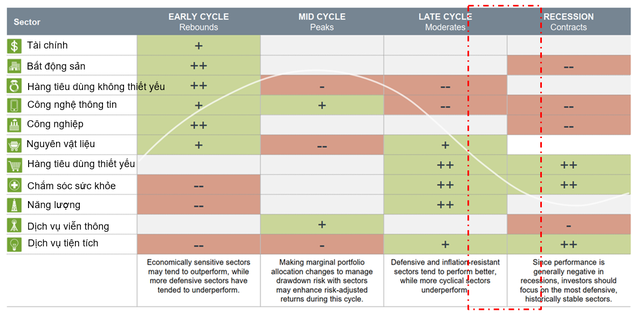

Về nhóm ngành, ông Đạt cho rằng, nhà đầu tư nên hạn chế những nhóm ngành xuất hiện những doanh nghiệp "vay nhiều", sử dụng tỷ lệ đòn bẩy cao và tập trung vào những nhóm "vay ít" và có tỉ lệ tiền mặt lớn tiêu biểu như bán lẻ, bảo hiểm và kinh doanh hạ tầng.

Mặt khác, việc USD bùng nổ tăng giá ảnh hưởng mạnh đến tỷ giá nội tệ của nhiều quốc gia, trong đó có Việt Nam. Điều này dẫn đến một hệ quả về nhu cầu chuyển đổi và dự trữ USD của khối ngoại để đầu cơ hoặc đầu tư vào một số loại tài sản khác. Cùng với bối cảnh tỷ giá gia tăng cũng ảnh hưởng đến hiệu suất đầu tư tại thị trường Việt Nam, là hai nguyên nhân chính khiến cho nhà đầu tư nước ngoài liên tục bán ròng trên thị trường.

Cùng với đó là xu hướng rút ròng khỏi các tài sản rủi ro như cổ phiếu trên toàn cầu. Hàng loạt chỉ số chứng khoán lớn trên toàn đầu đang có dấu hiệu thủng khỏi mức đáy tháng 6, chứ khối ngoại không chỉ bán ròng tại riêng Việt Nam.

Bức tranh chung không mấy tích cực, vùng đệm 1.180 điểm đang hết sức quan trọng

Theo ông Bùi Văn Huy, Giám đốc Môi giới Chứng khoán TP.HCM (HSC), chứng khoán toàn cầu nói riêng và các loại tài sản rủi ro nói chung đã có một tuần diễn biến không mấy tích cực sau cuộc họp của FED. Nhìn chung, tâm lý thị trường vẫn đang ở trạng thái bi quan.

Thông thường, khi bức tranh chung đang xấu đi, thị trường sẽ có khả năng đảo chiều khi rơi vào trạng thái quá bán sâu. Theo quan sát của ông Huy, hiện tại thị trường vẫn chưa thực sự quá bán trên các chỉ báo kỹ thuật, do đó vị chuyên gia này bỏ ngỏ kịch bản thị trường có thể tiếp tục giảm điểm trong tuần sau.

Chỉ số VN-Index trong tuần qua chưa thủng 1.200 điểm nhưng ngưỡng này nhìn chung là khá mong manh. Có một điểm đáng lưu ý nữa là các cổ phiếu trụ đang rất yếu, trong khi chỉ số chính vẫn tạm thời cách đáy 1 đoạn thì VN30-Index đã về đến vùng đáy cũ. Hiện tại, ông Huy cho rằng vùng đệm 1.180-1.200 điểm đóng vai trò cực kỳ quan trọng, nếu không giữ được vùng điểm này này, khả năng VN-Index sẽ kiểm định lại đáy và thậm chí thủng đáy là khá cao.

Về vấn đề thanh khoản, nguyên nhân căn bản đến từ việc dòng tiền rút ra khỏi chứng khoán phân bổ sang các kênh khác và trở lại sản xuất kinh doanh, cộng thêm hoạt động siết chặt thị trường trái phiếu và quá trình hạ đòn bẩy của nhà đầu tư. Tới nay, với việc NHNN chính thức nâng lãi suất điều hành, điều này sẽ kích hoạt tâm lý phân bổ lại tỷ trọng giữa các kênh đầu tư theo hướng giảm bớt tỷ trọng ở kênh chứng khoán. Do đó, ông Huy dự báo thanh khoản có khả năng tiếp tục giảm sút cho đến khi quá trình này kết thúc. Khi bối cảnh thị trường nhiều điểm sáng hơn, dòng tiền sẽ tự động được cải thiện.

"Chúng ta cũng đành phải chấp nhận rằng thời kỳ tiền rẻ đã qua và chu kỳ nới lỏng tiền tệ tiếp theo sẽ không thể sớm đến, ít nhất là cho đến năm 2024",

Đánh giá về sự kiện NHNN Việt Nam cũng đã chính thức tăng lãi suất điều hành từ ngày 23/9, vị chuyên gia đến từ HSC vẫn chỉ ra những tác động và thông điệp quan trọng đối với thị trường. Trước tiên, điều này thể hiện áp lực từ chính sách tiền tệ của các NHTW lớn trong giai đoạn hiện tại. Xu hướng lãi suất Việt Nam tiếp tục còn tăng khi FED còn tăng lãi suất nữa, do đó đây có thể chưa phải đợt tăng lãi suất cuối cùng của Việt Nam. Bên cạnh đó, mức tăng 1% cao hơn dự báo 0,5% của các chuyên gia trước đó nên thị trường có thể ít nhiều bất ngờ và cần thời gian để phản ánh

Định giá cổ phiếu ngược chiều với lãi suất risk free rate (ở đây là lãi suất trái phiếu chính phủ 10 năm), do đó khi lãi suất tăng, định giá cổ phiếu sẽ giảm đi. Ngoài ra, chi phí cho vay margin cũng sẽ tăng thêm, ảnh hưởng trực tiếp đến nhà đầu tư.

Đối với các nhóm cổ phiếu cụ thể, ông Huy khuyến nghị hạn chế đầu tư các nhóm cổ phiếu chu kỳ trong giai đoạn bối cảnh thị trường tiêu cực và lưu ý các mã cổ phiếu nhạy cảm với lãi suất và có hệ số đòn bẩy cao.

Về chiến lược nào phù hợp cho nhà đầu tư trong thời điểm này, trước tiên, nhà đầu tư cần có sự phân bổ tài sản phù hợp giữa các kênh đầu tư, đặc biệt là sau thông điệp nâng lãi suất rất rõ ràng từ NHNN. Chứng khoán luôn là kênh hấp dẫn nhưng chỉ nên phân bổ ở tỷ trọng vừa phải trong giai đoạn hiện tại.

Nhà đầu tư vẫn có thể tập trung vào các cổ phiếu phòng thủ, trả cổ tức cao, có mô hình kinh doanh an toàn và không quá nhạy cảm bởi các biến số vĩ mô như lãi suất và tỷ giá. Theo ông Huy, các nhóm cổ phiếu không theo chu kỳ như Tiện ích, Hàng tiêu dùng thiết yếu, … có thể là sự lựa chọn khả dĩ trong thời gian tới. Các cổ phiếu phòng thủ, có tỷ lệ chi trả cổ tức cao bằng tiền mặt có thể là sự lựa chọn trong giai đoạn khó khăn, lấy ngắn nuôi dài.

"Dù biết rằng còn nhiều khó khăn ở phía trước và bối cảnh không thể cải thiện ngay được, nhưngcần phải khẳng định, nền tảng vĩ mô của Việt Nam hiện tại vẫn là điểm sáng trong khu vực. Do đó thận trọng trong giai đoạn sắp tới nhưng không bi quan trong dài hạn", vị chuyên gia nhấn mạnh.

Thanh khoản có thể trở lại trong tuần tới

Theo đánh giá của ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư CTCK Agriseco , tuần vừa qua là tuần giảm điểm thứ 3 liên tiếp của VN-Index sau chuỗi tuần tăng liên tiếp trước đó. Ngoài yếu tố thận trọng của nhà đầu tư trước khi FED công bố số liệu lãi suất điều hành vào cuối tuần qua, sự điều chỉnh của chỉ số cũng phần nào mang yếu tố cân bằng lại cung-cầu. Tín hiệu tích cực là sau khi FED tăng lãi suất thì VN-Index đã có phiên hồi phục khá tốt trước khi gặp áp lực điều chỉnh vào phiên cuối tuần. Trong ngắn hạn, ông Khoa chưa nhìn thấy thêm thông tin nào tác động tiêu cực trong khi phía trước vẫn còn nhiều câu chuyện để chờ đợi như số liệu vĩ mô Quý 3 trong tuần tới với mức tăng trưởng GDP kỳ vọng 2 chữ số và thông tin KQKD Quý 2 của các doanh nghiệp dần được công bố với mức tăng trưởng lợi nhuận đột biến đến từ nhiều nhóm ngành do năm ngoài nền thấp khi bị ảnh hưởng bởi Covid 19.

Mặc dù vậy về mặt kỹ thuật VN-Index vẫn chưa thoát khỏi xu hướng giảm ngắn hạn và áp lực chốt lời vẫn còn; do vậy chuyên gia dự báo sang tuần thị trường sẽ lình xình đi ngang nhưng có sự phân hóa rõ nét giữa các nhóm ngành, nhóm cổ phiếu.

Thanh khoản được cho sẽ hồi phục trở lại trong tuần mới khi VN-Index đã nhiều dấu hiệu ổn định trở lại, trụ vững quanh mốc 1.200 điểm và các thông tin tích cực đang ở phía trước. Cần lưu ý là hiện tại mức P/E thị trường đang ở vùng thấp của 5 năm, kết hợp với kết quả kinh doanh Quý III dự kiến tăng mạnh sẽ giúp mặt bằng định giá P/E trở nên hấp dẫn hơn và kích hoạt dòng tiền giải ngân trung và dài hạn.

Đối với một số nhóm cổ phiếu có thể có tác động nhất định, các ngành có tỷ lệ tiền gửi ngân hàng cao hoặc có tỷ trọng lớn trong tổng tài sản như nhóm bảo hiểm, khu công nghiệp, dầu khí sẽ hưởng lợi tốt. Đối với nhóm bảo hiểm cũng được hưởng lợi kép khi giảm trích lập dự phòng các nghĩa vụ bảo hiểm trong tương lai (giảm dự phòng toán học). Đối với các ngành chịu ảnh hưởng tiêu cực, cần xét tới các trường hợp lãi suất cho vay có tăng tương ứng hay không. Nếu có, các ngành có tỷ lệ vay nợ cao như bất động sản, xây dựng, ... có thể bị ảnh hưởng. Trường hợp ngược lại, kết quả kinh doanh nhóm ngân hàng sẽ bị ảnh hưởng khi bị thu hẹp biên lãi suất ròng (NIM).

Theo vị chuyên gia tới từ Agriseco, nhà đầu tư nên cơ cấu tỷ trọng danh mục đầu tư ở mức tối đa 50% cổ phiếu, có thể chuyển hướng giải ngân sang các nhóm ngành có tính phòng vệ lạm phát và hưởng lợi trong môi trường lãi suất tăng hoặc lạm phát biến động như bảo hiểm (danh mục đầu tư chủ yếu là tiền gửi tiết kiệm có kỳ hạn) hay tiện ích (nhu cầu tiêu thụ tăng lên sau dịch Covid-19 cũng như ít chịu biến động bởi chu kỳ kinh tế). Ngoài ra, nhóm xây dựng hạ tầng với kỳ vọng đẩy nhanh tốc độ thi công trong các tháng cuối năm và hưởng lợi khi giá thép xây dựng điều chỉnh khá lớn kể từ đầu năm cũng là cơ hội để đầu tư trong giai đoạn này.