Giải mã cơn sốt fintech tại Đông Nam Á: Việt Nam đang đứng ở đâu trên thị trường sắp cán mốc 1000 tỷ USD?

Quy mô thị trường fintech Đông Nam Á được dự đoán có thể lên tới 1000 tỷ USD vào năm 2025. Kể từ 2020 đến nay, lĩnh vực fintech tại Đông Nam Á chứng kiến sự bùng nổ ấn tượng.

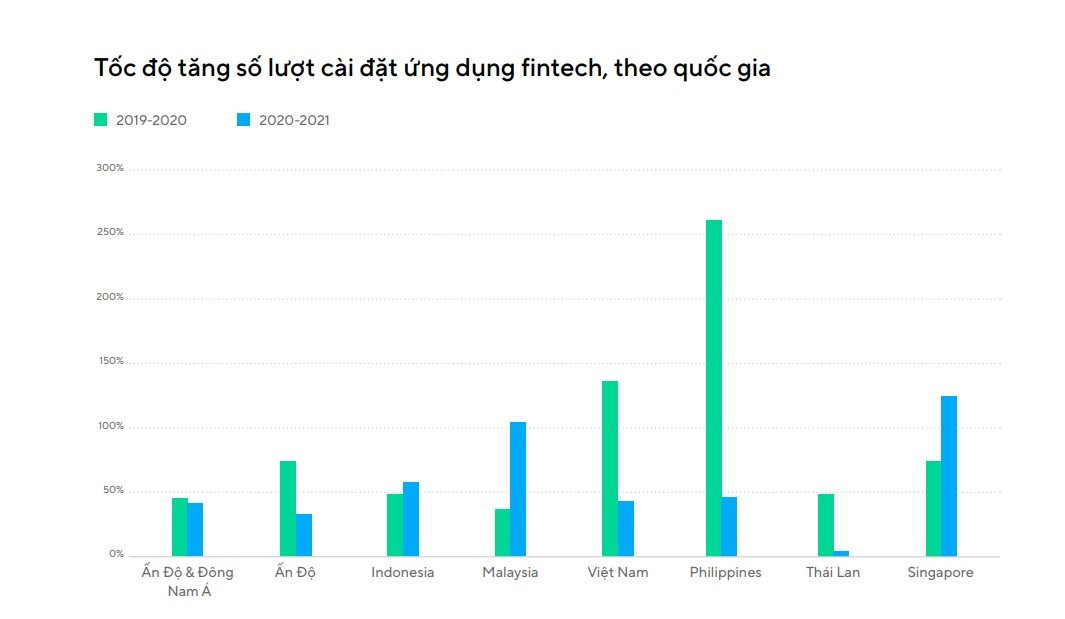

Theo thống kê của Adjust và MAAS, lượt cài đặt các ứng dụng fintech tại khu vực Đông Nam Á đã tăng đến 140% trong giai đoạn này. Đã có tới 3,5 tỷ USD được rót vào các dự án liên quan tới fintech, trong khi quy mô thị trường được dự đoán sẽ lên tới 1000 tỷ USD vào năm 2025.

Điều gì tạo nên cơn sốt fintech?

|

|

Tiềm năng của thị trường fintech Đông Nam Á rất lớn (Ảnh: stockmarket.com) |

Sự nở rộ của các ứng dụng fintech ban đầu bắt nguồn từ khả năng đáp ứng được nhu cầu tài chính của một bộ phận lớn người dân tại khu vực chưa có tài khoản ngân hàng hoặc khó tiếp cận ngân hàng truyền thống. Nhờ những công nghệ mới, fintech đã làm thay đổi cục diện ngành công nghiệp dịch vụ tài chính với những lợi thế về tốc độ, đơn giản, hiệu quả và khả năng tiếp cận nhiều khách hàng hơn.

Ngoài ra, khi tích lũy tài sản trở thành một xu thế, thế hệ Millennial và Gen Z đang có những thay đổi nhất định trong hành vi và thói quen. Theo Adjust, các dịch vụ tài chính số từ fintech có thể thỏa mãn đặc tính “dễ hài lòng, ưa sự đơn giản, chuộng các dịch vụ nhanh-gọn-lẹ và muốn sớm đạt được tự do tài chính” của nhóm này. Người trẻ hiện nay đang tìm hiểu và bắt đầu chuyển qua đầu tư tiền điện tử, NFT và quỹ tương hỗ (mutual fund) thay vì tiền gửi cố định hay quỹ trợ cấp.

Cùng với đó, chính phủ các nước ASEAN cũng rất cởi mở trong chính sách hỗ trợ người dân tiếp cận các dịch vụ tài chính. Tại Việt Nam, chính phủ đã phê duyệt Chiến lược Tài chính Toàn diện quốc gia đến năm 2025, định hướng đến năm 2030 vào tháng 01/2020. Mục tiêu tổng quát là mọi người dân và doanh nghiệp đều được tiếp cận và sử dụng an toàn, thuận tiện các sản phẩm dịch vụ tài chính hợp pháp.

Dịch Covid-19 bùng phát cũng được xem là một nhân tố thúc đẩy sự phát triển của các fintech. Các biện pháp phong tỏa và hạn chế đi lại được áp dụng, các kênh thương mại điện tử, mua hàng online và dịch vụ giao hàng trở thành giải pháp mua sắm duy nhất. Tài chính số và giao dịch không tiếp xúc, không dùng tiền mặt vì thế trở nên phổ biến để hạn chế dịch Covid-19 và các bệnh truyền nhiễm có thể xảy ra trong tương lai.

“Giờ chúng ta thậm chí còn không thấy lạ khi ai đó lấy tên một công ty fintech để thay cho từ ‘thanh toán’. Ở Philippines, mọi người giờ nói ‘GCash mo na lang 'yan!’ (tạm dịch 'cứ Gcash đi!'). Giống cái cách Google đã làm với từ “tìm kiếm”, chúng ta cũng đang làm thế với các thuật ngữ tài chính”, AJ Wang, trưởng bộ phận Marketing của GCash cho biết.

Dữ liệu về người dùng fintech nói lên điều gì?

Theo nghiên cứu của Adjust & MAAS, tốc độ tăng lượt cài đặt cho thấy sự gia tăng mạnh mẽ của các app fintech ở tất cả thị trường từ 2019 đến 2021. Trong đó, Việt Nam nằm trong số 2 nước có mức tăng mạnh nhất với 137%, đứng sau Philippines (262%). Số phiên truy cập ứng dụng của các nước Đông Nam Á cũng tăng mạnh, thậm chí vượt xa 2019. Việt Nam đứng đầu với mức tăng ấn tượng 191%, xếp sau là Indonesia (170%), trong khi Thái Lan chỉ đạt mức tăng 39%.

|

|

Việt Nam nằm trong số tăng trưởng nhanh nhất trong lĩnh vực fintech (Ảnh: Adjust & MAAS) |

Những kết quả này cho thấy các ứng dụng fintech đã có một tệp người dùng rất ổn định. Trong đó, nhóm người dùng đã tải ứng dụng trước tháng 3 năm 2020 vẫn thường xuyên truy cập để giao dịch ngân hàng và thực hiện các hoạt động tài chính khác. Nhóm người dùng mới cũng tiếp tục gia tăng về số lượng và thói quen sử dụng.

Khi xem xét dữ liệu theo phân khúc, "ứng dụng thanh toán" vẫn giữ vị trí số một cả về số phiên truy cập và lượt cài đặt, tương ứng 53% và 81%. Tại Việt Nam, điều này được chứng minh bằng số lượng tải về nhiều nhất 2021 thuộc về các app thanh toán và ngân hàng số như Momo, MBBank, Vietcombank, Viettel Pay hay Toss Reward (HĐH Android).

Các phân khúc khác có sự khác biệt về thời gian sử dụng và lượt tải về. Xét về số phiên truy cập, "giao dịch chứng khoán" đứng thứ hai, chiếm 27% tổng số phiên truy cập. Tiếp đến là "ứng dụng tiền điện tử" (12%) và "ứng dụng ngân hàng" (8%). Tuy nhiên, các ứng dụng ngân hàng lại đứng trên hai lĩnh vực kia về lượng cài đặt, trong khi xếp cuối là tiền điện tử, với 3%.

Điều này cho thấy, vẫn còn nhiều người không hứng thú với các ứng dụng giao dịch chứng khoán và tiền điện tử so với ứng dụng thanh toán và ngân hàng. Tuy nhiên, những người quan tâm đến chứng khoán và tiền điện tử lại theo dõi ứng dụng rất thường xuyên, ít nhất là vài lần trong ngày.

Các chỉ dấu trên cho thấy lĩnh vực fintech vẫn còn khá mới mẻ với đa số người dùng. Các mô hình tài chính mới vẫn chưa làm đủ để thuyết phục người dùng cài ứng dụng. Tín hiệu lạc quan là người dùng gần như bị cuốn vào mô hình mới một khi đã cài đặt các ứng dụng.

Người dùng cũng đang có xu hướng coi tiền điện tử là một kênh đầu tư hấp dẫn, dựa trên số liệu về lượt dùng hàng ngày và hàng tháng. Bên cạnh đó, các ứng dụng vay tiền nhanh (instant credit), “mua trước trả sau” hay neobank cũng được dự báo sẽ bùng nổ hơn nữa trong thời gian tới.

“Trong hai năm qua, chúng ta có thể thấy tiền điện tử và NFT được đem ra phân tích khắp mọi nơi. Mọi người dần thấy tò mò và bắt đầu xem các loại tài sản số này như một lựa chọn hấp dẫn để đầu tư. Cho nên, theo lẽ thường, năm tới đây sẽ là năm mà cuộc cách mạng tài chính số bước sang giai đoạn mới — số lượng người dùng đón nhận tài sản số ngày càng tăng”, Marcus Lim, CEO ZipMex cho biết.

Nam Trần