Dùng chiêu "độc", ĐHĐCĐ thường niên 2023 của CII vẫn khó thành công?

Sáng ngày 26/04, Ngân hàng TMCP Phát triển TPHCM (HDBank, HOSE: HDB) tổ chức ĐHĐCĐ thường niên 2023 nhằm thông qua kế hoạch kinh doanh, chia cổ tức, tăng vốn điều...

Dùng chiêu "độc", ĐHĐCĐ thường niên 2023 của CII vẫn khó thành công?

Sáng ngày 26/04, CTCP Đầu tư Hạ tầng Kỹ thuật TPHCM (HOSE: CII) tổ chức ĐHĐCĐ thường niên 2023 nhằm thông qua kế hoạch kinh doanh cũng như phương án phát hành 4,500 tỷ trái phiếu chuyển đổi.

|

|

ĐHĐCĐ thường niên 2023 của CII tổ chức bất thành lần 1. Ảnh: Thượng Ngọc |

Thời gian mời họp là 8h nhưng đến 9h15, tỷ lệ cổ đông tham dự đại hội chỉ mới đạt 45.65% tổng số cổ phần có quyền biểu quyết.

Giải thích với cổ đông về tỷ lệ tham dự sau hơn 1 tiếng khai mạc đại hội chưa đạt được 50%, Chủ tịch HĐQT Lê Vũ Hoàng cho biết: "Nhóm cổ đông nước ngoài sở hữu 16 triệu cp CII, cùng các quỹ ETF hầu hết không tham dự đại hội. Và đúng là sáng nay nhóm này không tham dự".

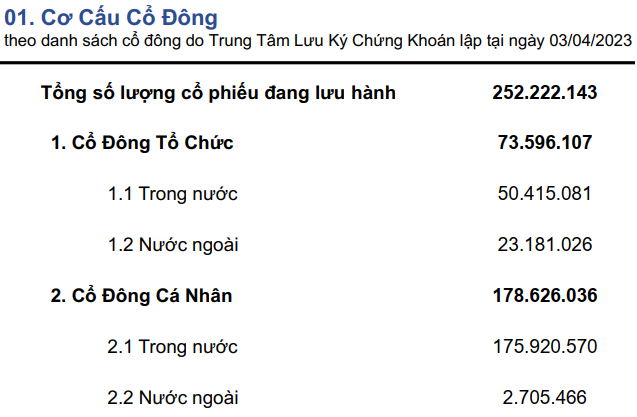

Được biết, tính tới ngày 03/04, cổ đông nước ngoài nắm gàn 25.9 triệu cp CII, chiếm 10.26% tổ số cổ phần đang lưu hành.

|

|

Nguồn: CII |

|

|

ĐHĐCĐ thường niên 2023 của CII sáng 26/04. Ảnh: Thượng Ngọc |

Được biết, trước đó CII đã có thông báo về việc "phần quà tri ân" nếu nhà đầu tư tham gia đại hội, tùy thuộc vào số lượng cổ phần sở hữu, cổ đông sẽ nhận quà bằng tiền.Đây là động thái nỗ lực của lãnh đạo Công ty nhằm đảm bảo ĐHĐCĐ thường niên 2023 sẽ tổ chức thành công ngay trong lần đầu sau khi trong năm 2022, Công ty đã phải hai lần tổ chức mới có thể tổ chức ĐHĐCĐ thường niên 2022 thành công.

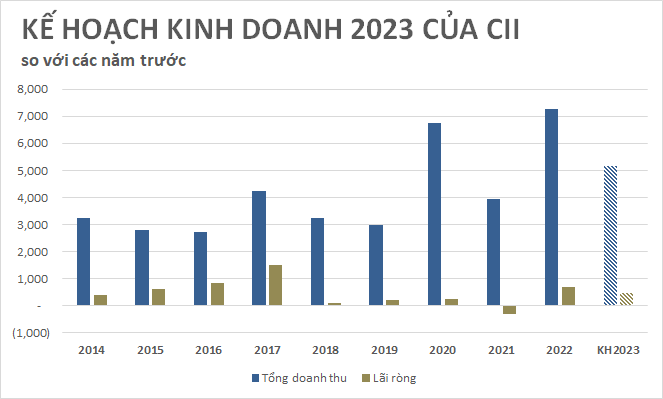

Đặt mục tiêu lãi 469 tỷ đồng

Năm 2023, CII đặt mục tiêu tổng doanh thu đạt 5,155 tỷ đồng và lãi ròng 469 tỷ đồng, lần lượt giảm 30% và 50% so với kết quả của năm 2022.

|

|

Nguồn: VietstockFinance |

Được biết, kết quả năm 2022 của Công ty tăng đột biến là nhờ việc thương vụ thoái vốn CTCP Đầu tư Năm Bảy Bảy (HOSE: NBB). Theo BCTC, CII đã lãi hơn 810 tỷ đồng từ các thương vụ thoái vốn công ty con và chuyển nhượng các khoản đầu tư tài chính.

Trở lại với 2023, CII dự báo sẽ là năm nhiều thử thách của nề kinh tế Việt Nam. Trong bối cảnh đó, CII sẽ tập trung vào một số công tác như:

Gia tăng dòng thu từ các dự án BOT cầu đường: CII dự kiến sẽ bắt đầu hợp nhất dự án cao tốc Trung Lương – Mỹ Thuận (dự án có doanh thu lớn nhất trong danh mục hiện tại) từ Q3/2023. Đồng thời, CII sẽ tiếp tục làm việc với cơ quan Nhà nước có thẩm quyền về việc tăng giá về tại một số dự án BOT theo lộ trình đã quy định trong hợp đồng.

Hoàn thành việc bản giao phần căn hộ còn lại tại các dự án bất động sản hiện hữu như D'Verano, The River và căn hộ 152 Điện Biên Phủ.

Phối hợp với các cơ quan Nhà nước có thẩm quyền đẩy nhanh công tác hoàn thiện thủ tục, hồ sơ pháp lý bao gồm thủ tục thanh toàn các hợp đồng BT để phát triển quỹ đất, xin chấp thuận đầu tư cho các dự án mới, tính tiền và nộp tiền sử dụng đất cho các dự án hiện hữu.

Triển khai các phương án thu hồi vốn và lợi nhuận đầu tư theo nghị quyết của HĐQT và ĐHĐCĐ, qua đó gia tăng nguồn vốn chủ sở hữu, nâng cao sức khỏe tài chính doanh nghiệp và đảm bảo nguồn chi trả cổ tức cho cổ đông.

Kế hoạch phát hành 4,500 tỷ trái phiếu chuyển đổi

Tâm điểm của ĐHĐCĐ thường niên 2023 của CII là kế hoạch phát hành hai gói trái phiếu chuyển đổi ra công chúng với tổng giá trị gần 4,500 tỷ đồng.

* CII lên kế hoạch phát hành 4,500 tỷ trái phiếu chuyển đổi

Đối với gói trái phiếu chuyển đổi thứ nhất (gói 1), CII dự kiến phát hành hơn 25.2 triệu trái phiếu với thời hạn 10 năm, tương đương tổng giá trị hơn 2,522 tỷ đồng. Nếu được ĐHĐCĐ thông qua, Công ty sẽ triển khai phát hành trong năm 2023, ngay sau khi được Ủy ban Chứng khoán Nhà nước chấp thuận.

Đối tượng phát hành sẽ là các cổ đông hiện hữu với tỷ lệ 10:1 (cổ đông với mỗi cổ phần nắm giữ tại ngày chốt danh sách sẽ có 1 quyền mua, cổ đông có 10 quyền mua sẽ được mua 1 trái phiếu, quyền mua sẽ được chuyển nhượng 1 lần).

Với số tiền huy động được từ gói 1, CII dự kiến sẽ dùng để góp vốn hoặc mua trái phiếu phát hành từ hai công ty dự án là CTCP Đầu tư và Xây dựng Xa Lộ Hà Nội (Công ty Xa Lộ Hà Nội) và Công ty TNHH MTV BOT Tỉnh Ninh Thuận (Công ty Ninh Thuận). Trong đó, hạn mức đầu tư tối đa cho Công ty Xa Lộ Hà Nội là 2,400 tỷ đồng, còn Công ty Ninh Thuận là 1,200 tỷ đồng.

Đối với phương án trả lãi, lãi của đợt lô trái phiếu sẽ được trả mỗi 3 tháng/lần với lãi suất năm đầu tiên cố định ở 10%/năm, các kỳ tính lãi tiếp theo sẽ được tính bằng bình quân lãi suất tiết kiệm cá nhân 12 tháng của Vietcombank và VietinBank + 2.5%/năm.

Liên quan đến việc chuyển đổi trở lại cổ phần, tương ứng với thời hạn 10 năm của trái phiếu, CII sẽ tổ chức 10 đợt chuyển đổi trái phiếu thành cổ phần cho trái chủ (mỗi năm 1 đợt) vào ngày tròn năm kể từ ngày phát hành. Giá chuyển đổi sẽ là 10,000 đồng/cp.

Song song với các lần chuyển đổi trái phiếu, CII sẽ thực hiện phát hành cổ phần phổ thông để phục vụ cho việc chuyển đổi.

Đối với đợt phát hành trái phiếu chuyển đổi thứ hai (gói 2), thời hạn, lãi suất, đối tượng và phương án trả lãi sẽ tương tự gói 1. Mặt khác, gói 2 sẽ có tổng giá trị phát hành là 1,978 tỷ đồng, tương đương gần 19.8 triệu trái phiếu. Trong lần này, tỷ lệ để cổ đông hiện hữu mua trái phiếu là 20:1 (cổ đông sở hữu 20 quyền mua mới được mua 1 trái phiếu). Đợt phát hành sẽ diễn ra trong vòng hai năm kể từ ngày được ĐHĐCĐ phê duyệt.

Với số tiền huy động được từ gói 2, CII sẽ dùng 1,090 tỷ đồng để thanh toán hai lô trái phiếu CIIB2024009 và CIIB2124001, phần còn lại sẽ dùng để góp vốn hoặc mua trái phiếu phát hành từ Công ty Ninh Thuận.

Trực tuyến

Tiếp tục cập nhật