Dự trữ ngoại hối và một chính sách cân bằng

Đứng ở góc độ nhà điều hành, việc phải đảm bảo một chính sách tỷ giá phục vụ đa mục tiêu không bao giờ là điều dễ dàng…

Dự trữ ngoại hối và một chính sách cân bằng

Nhìn lại nguồn lực dự trữ ngoại hối

21 tỉ đô la Mỹ là con số ngoại tệ Ngân hàng Nhà nước (NHNN) đã bán ra từ nguồn dự trữ ngoại hối tính từ đầu năm, tương đương 19% tổng dự trữ, theo thông tin cập nhật từ báo cáo mới đây của Công ty Chứng khoán ACBS .

Riêng trong tháng 8, ACBS ước tính rằng NHNN đã bán ra hơn 3 tỉ đô la Mỹ. Theo đó, dự trữ ngoại hối đã giảm từ mức 110 tỉ đô la Mỹ vào cuối năm 2021 xuống còn 89 tỉ đô la Mỹ.

Trong bối cảnh đô la Mỹ tăng mạnh trên toàn cầu, giá trị bản tệ của hầu hết các nền kinh tế mới nổi và đang phát triển sụt giảm liên tục, khi phải đối mặt với hiện tượng dòng vốn đầu tư quốc tế đảo chiều.

Theo đó, quỹ dự trữ ngoại hối của nhiều quốc gia cũng bị hao mòn và Việt Nam cũng không tránh khỏi xu hướng chung, nhất là khi nhà điều hành thời gian qua đã phải liên tục bán ròng ngoại tệ để giảm sức ép lên tỷ giá.

Trong bối cảnh các biến số vĩ mô như lạm phát, lãi suất, tỷ giá… chứa đựng nhiều rủi ro tiềm ẩn khó lường như hiện nay, chính sách sử dụng nguồn lực dự trữ ngoại hối để góp phần ổn định vĩ mô, hỗ trợ cho kinh tế phục hồi là lựa chọn tối ưu.

Nguồn ngoại tệ mà nhà điều hành tích lũy vào kho dự trữ ngoại hối trong những năm qua chính là để sử dụng trong những giai đoạn cần thiết như lúc này.

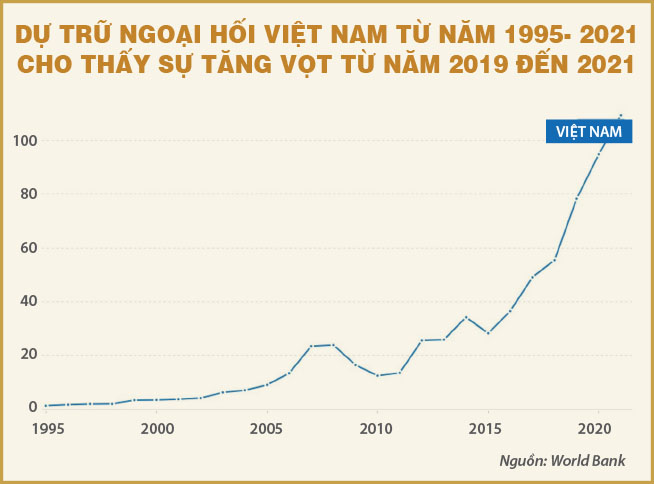

Theo dữ liệu thống kê từ Ngân hàng Thế giới (WB), dự trữ ngoại hối của Việt Nam tính đến cuối năm 2021 đã tăng gấp hơn tám lần so với cuối năm 2011, với tổng mức tăng tuyệt đối là gần 96 tỉ đô la Mỹ.

Đặc biệt, có sáu năm tăng liên tiếp trong giai đoạn 2016 -2021, riêng ba năm gần đây nhất là 2019, 2020 và 2021 chứng kiến mức tăng khá mạnh là gần 54 tỉ đô la Mỹ, tức chiếm hơn 56% tổng mức tăng của 10 năm qua.

Nhìn lại xu hướng này để thấy rằng nguồn lực ngoại hối mà NHNN đã tích lũy được trong những năm qua là lớn đến mức nào, khi tận dụng tốt các hiệp định thương mại tự do (FTA) đã ký kết, đón đầu sự dịch chuyển của dòng vốn đầu tư quốc tế sang những nền kinh tế như Việt Nam do ảnh hưởng bởi chiến tranh thương mại và tái sắp xếp chuỗi cung ứng.

Ngoài ra, cũng để thấy rằng dự trữ ngoại hối không phải lúc nào cũng tăng trưởng liên tiếp, mà có những giai đoạn chịu áp lực suy giảm là điều bình thường.

Tuy nhiên, mức bán ròng 21 tỉ đô la Mỹ là khá lớn nếu so sánh với mức tăng trưởng bình quân mỗi năm của dự trữ ngoại hối trong những năm qua.

Dù quy mô còn 89 tỉ đô la Mỹ đã đẩy tỷ lệ bao phủ nhập khẩu giảm xuống còn khoảng 12 tuần, vẫn nằm trong ngưỡng an toàn, nhưng có lẽ cũng nên cẩn trọng nếu xu hướng đi xuống này tiếp tục diễn ra trong thời gian tới.

Chính sách điều độ và cân bằng

Ngày 7-9-2022 NHNN đã tăng giá bán đô la Mỹ tại Sở giao dịch NHNN thêm 300 đồng, từ 23.400 đồng/đô lên 23.700 đồng/đô, đánh dấu lần tăng thứ 3 kể từ đầu năm đến nay.

Theo đó, so với cuối năm 2021, giá bán đô la Mỹ đã tăng tổng cộng 550 đồng, nhưng tính theo tốc độ tăng tương đối thì chỉ ở mức chưa đến 2,4%, thấp hơn nhiều so với mức tăng giá giao dịch tại các ngân hàng.

|

Mức bán ròng 21 tỉ đô la Mỹ là khá lớn nếu so sánh với mức tăng trưởng bình quân mỗi năm của dự trữ ngoại hối trong những năm qua. Dù quy mô còn 89 tỉ đô la Mỹ vẫn nằm trong ngưỡng an toàn, nhưng có lẽ cũng nên cẩn trọng nếu xu hướng đi xuống này tiếp tục diễn ra trong thời gian tới. |

Một số ý kiến gần đây cho rằng không nên phá giá tiền đồng, mà phải giữ giá trị tiền đồng bằng mọi cách để tránh gây thêm sức ép lên lạm phát.

Nếu duy trì chính sách tỷ giá một cách cứng nhắc, không chỉ ảnh hưởng tiêu cực lên hoạt động thương mại khi việc giữ giá tiền đồng so với đô la Mỹ vô hình trung khiến tiền đồng tăng giá mạnh so đồng tiền của các đối tác thương mại khác, mà còn khiến dần hình thành tâm lý kỳ vọng “việc phá giá trước sau gì cũng phải diễn ra” trong tình hình hiện nay, với mức độ có thể ngày càng lớn nếu cơ quan quản lý cứ “gắng gồng”. Khi đó, nguồn lực dự trữ ngoại hối để can thiệp thị trường sẽ ngày càng bị hao tổn.

Xu hướng các đồng tiền của các nền kinh tế mất giá vì đô la Mỹ mạnh lên nên được xem là điều bình thường. Chính sách điều chỉnh tỷ giá linh hoạt của Việt Nam cũng cần được nhìn nhận như một xu thế tất yếu, thay vì chỉ sử dụng mỗi công cụ bán ngoại tệ để can thiệp bình ổn thị trường.

Nhìn lại quá khứ, các quốc gia nếu duy trì chính sách tỷ giá cố định một cách cứng nhắc trong bất kỳ điều kiện, hoàn cảnh nào đều có nguy cơ mang lại những thiệt hại khó lường, mà cuộc khủng hoảng tài chính châu Á năm 1997 là bài học rõ ràng nhất.

Điểm tích cực của Việt Nam là dù nhiều năm qua đã giảm bớt các rào cản nhưng vẫn chưa hoàn toàn tự do hóa các giao dịch vốn, nên có thể giúp tránh được những cú sốc tấn công tiền tệ.

Ngoài ra, không như nhiều nền kinh tế khác phải đối mặt với xu hướng dòng vốn đầu tư quốc tế rút ra, Việt Nam vẫn chứng kiến dòng vốn đầu tư nước ngoài tiếp tục tìm đến như là một trong những điểm đến thu hút trong quá trình tái cấu trúc chuỗi cung ứng.

Việt Nam cũng đang hướng đến năm thứ 7 liên tiếp thặng dư thương mại hàng hóa. Tuy nhiên, những điều này có thể là chưa đủ để ngăn chặn các hoạt động đầu cơ ngoại tệ để lướt sóng tìm kiếm lợi nhuận ngắn hạn.

Chính vì vậy, việc linh hoạt điều chỉnh giá bán đô la Mỹ của NHNN trong thời gian qua cũng như cho giai đoạn tới là điều cần thiết, nhằm triệt tiêu dần kỳ vọng phá giá mạnh của thị trường, cũng như giảm bớt động lực mua nắm giữ của các tổ chức với mục đích đầu cơ lướt sóng ngắn hạn.

Với giá bán tăng thêm, nếu các tổ chức tiếp tục mua sẽ phải dè chừng rủi ro thua lỗ trong tương lai một khi giá đô la Mỹ trên thị trường quốc tế giảm trở lại, tạo điều kiện cho nhà điều hành cũng giảm giá giao dịch theo, thay vì khư khư giữ giá giao dịch cứng nhắc mà không theo xu hướng thị trường.

Theo dự báo của các chuyên gia kinh tế, với các đợt tăng mạnh lãi suất cơ bản đô la Mỹ liên tiếp của Cục Dự trữ liên bang Mỹ (Fed) trong thời gian qua, mà đã giúp đẩy giá đô la Mỹ tăng mạnh trên toàn cầu, cường độ và tần suất tăng lãi suất của Fed có thể sẽ giảm dần từ đầu năm sau. Khi đó, xu hướng tăng của đô la Mỹ có thể điều chỉnh giảm trở lại, giúp chính sách điều hành tỷ giá tại các nền kinh tế khác sẽ “dễ thở” hơn.

Một chính sách khác mà nhà điều hành cũng nên cân nhắc để giảm áp lực lên cầu ngoại tệ hiện nay từ các tổ chức, đó là xem xét khả năng điều chỉnh tỷ lệ trạng thái ngoại hối của các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, vốn đang được quy định ở mức giới hạn 20% theo Thông tư 07/2012/TT-NHNN.

Trước đây, vốn tự có của các ngân hàng còn thấp, nhưng hiện nay, sau nhiều năm tăng trưởng mạnh vốn điều lệ, nguồn lợi nhuận giữ lại tích lũy lớn, liên tục phát hành trái phiếu tăng vốn tự có cấp 2, vốn tự có tại nhiều ngân hàng đã ở mức “khủng”. Cho nên, số dư trạng thái ngoại hối các tổ chức tín dụng được nắm giữ là rất lớn.

Trong khi đó, chính sách vay ngoại tệ những năm gần đây liên tục bị hạn chế và thu hẹp đối tượng được phép vay, nên nguồn thanh khoản ngoại tệ cần để phục vụ cho vay cũng không còn đòi hỏi phải quá dồi dào như giai đoạn trước.

Tuệ Nhiên

TBKTSG