DPM - Cổ phiếu phòng thủ lý tưởng

Bất chấp triển vọng khá u ám của ngành phân bón, cổ phiếu của Tổng Công ty Phân bón và Hóa chất Dầu khí (HOSE: DPM) vẫn là lựa chọn tốt cho các nhà đầu tư ưa thích sự an toàn.

DPM - Cổ phiếu phòng thủ lý tưởng

Bất chấp triển vọng khá u ám của ngành phân bón, cổ phiếu của Tổng Công ty Phân bón và Hóa chất Dầu khí ( HOSE : DPM ) vẫn là lựa chọn tốt cho các nhà đầu tư ưa thích sự an toàn.

Ngành phân bón khó khăn trong ngắn hạn nhưng lạc quan trong dài hạn

Đầu năm 2023, Hội đồng quản trị Tổng công ty Phân bón và Hóa chất Dầu khí - CTCP ( DPM ) công bố kế hoạch kinh doanh năm 2023; trong đó, chỉ tiêu tổng doanh thu hợp nhất là 17.372 tỷ đồng, lợi nhuận trước thuế là 2.670 tỷ đồng, giảm 35.3% so với kế hoạch năm 2022 và bằng gần 48% thực hiện cả năm.

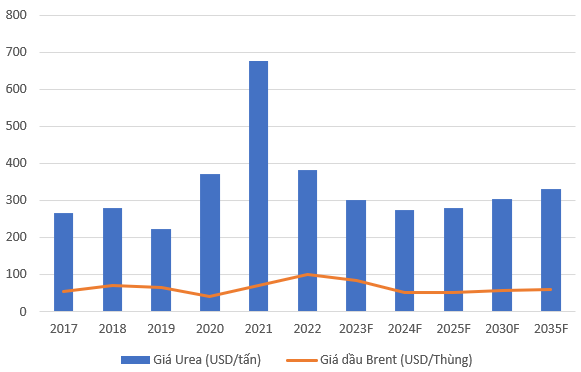

Giá urê có thể giảm trong năm 2023 do xuất khẩu từ Nga và Trung Quốc sẽ phục hồi và chi phí đầu vào để sản xuất urê (than và khí tự nhiên) giảm. Theo Hiệp hội Phân bón Việt Nam, nguồn cung urê trong nước đang dư thừa. Cụ thể, công suất sản xuất phân đạm urê của 4 nhà máy thuộc Tập đoàn Dầu khí Việt Nam (PVN) và Tập đoàn Hóa chất Việt Nam (Vinachem) đã lên tới 2.5 triệu tấn/năm, còn nhu cầu tiêu thụ trong nước chỉ khoảng 1.6 - 1.8 triệu tấn/năm.

Theo hãng nghiên cứu thị trường Statista, quá trình suy giảm này sẽ còn kéo dài cho đến năm 2024 với mức đáy dự kiến xuống đến 275 USD/tấn. Tuy nhiên, sau thời điểm trên, giá urê sẽ phục hồi đều đặn cho đến năm 2035. Vì vậy, triển vọng của ngành phân bón vẫn sẽ lạc quan trong dài hạn, bất chấp những khó khăn trước mắt.

Biến động giá Urê trong giai đoạn 2017-2035F

(Đvt: USD/tấn)

Nguồn: Investing và Statista Research Department

Tình hình kinh doanh ổn định, rủi ro tài chính thấp

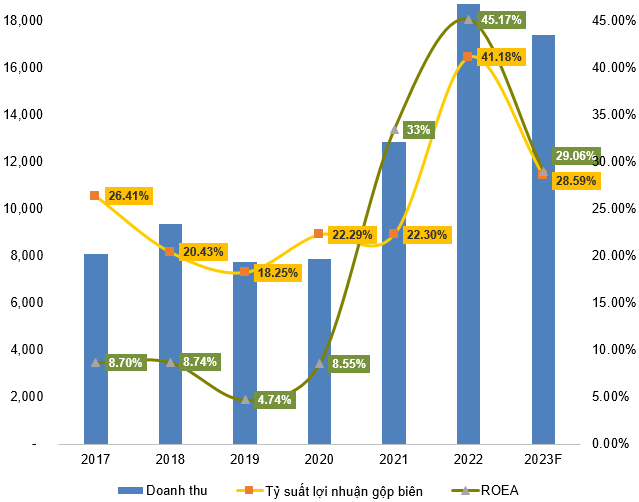

Với cơ cấu doanh thu gần 90% từ sản phẩm phân bón, DPM hiện tại phụ thuộc rất lớn vào giá dầu đầu vào. Giá dầu giảm sẽ giúp giảm chi phí sản xuất và lợi nhuận của công ty được đảm bảo.

Mặt khác, DPM có khả năng tự sản xuất NH 3 , một hóa chất quan trọng trong quy trình sản xuất phân bón. Do đó, dù giá dầu có biến động phức tạp, DPM vẫn giữ được biên lợi nhuận gộp ổn định trong nhiều năm qua (trừ 2022 đột biến).

Kết quả kinh doanh của DPM trong giai đoạn 2017-2023F

(Đvt: Tỷ đồng)

Nguồn: VietstockFinance

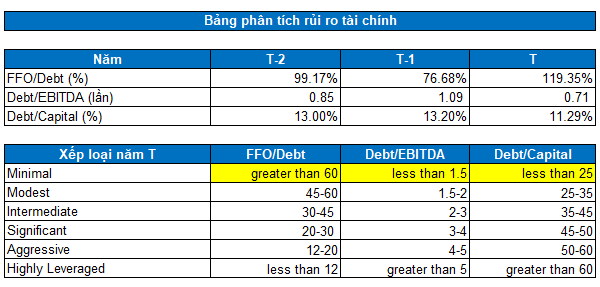

DPM có mức rủi ro tài chính ở mức rất thấp. Theo mô hình đánh giá rủi ro của Standard & Poor’s, cả 3 tỉ lệ đánh giá rủi ro tài chính bao gồm: FFO/Debt, Debt/EBITDA và Debt/Capital đều nằm ở mức rủi ro tối thiểu (minimal). Vì vậy, nhà đầu tư có thể yên tâm về sức khỏe tài chính của doanh nghiệp.

Nguồn: VietstockFinance và Standard & Poor’s

Định giá cổ phiếu

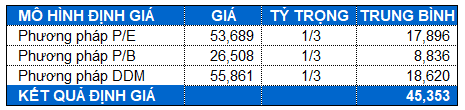

Với chính sách trả cổ tức phản ánh được tình hình lợi nhuận của công ty qua nhiều năm nên người viết sử dụng phương pháp chiết khấu cổ tức ( DDM ) làm mô hình định giá cho DPM . Ngoài phương pháp DDM , người viết còn sử dụng so sánh ngang các công ty trong ngành để tìm mức giá hợp lý cho cổ phiếu của DPM .

Với tỉ trọng chia đều cho 3 phương pháp, mức giá hợp lý cho cổ phiếu của DPM nằm ở mức 45,353 đồng. Người viết thấy rằng, giá cổ phiếu của DPM hiện tại đang giao dịch ở mức giá tương đối hợp lý để mua vào cho mục tiêu đầu tư dài hạn.

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock