Doanh nghiệp bất động sản đang có 98.000 tỷ đồng trái phiếu phải trả nợ trong năm 2022, áp lực ra sao?

Thị trường trái phiếu doanh nghiệp được cho sẽ hoạt động ở mức thấp trong vài tháng tới, khi các doanh nghiệp và nhà đầu tư đều cần thời gian để làm quen và thích ứng dần với sự thay đổi trong chính sách, và pháp lý.

Chứng khoán KB Việt Nam (KBSV) vừa công bố báo cáo Thị trường trái phiếu tháng 05 năm 2022, đánh giá thanh khoản hệ thống đã ổn định hơn.

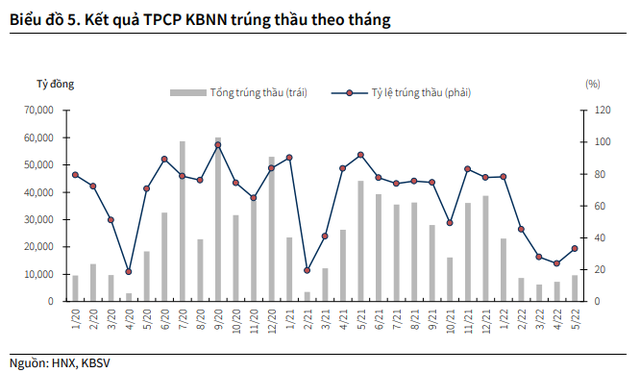

Trong tháng 5, thị trường trái phiếu chính phủ (TPCP) sơ cấp hoạt động tích cực hơn do nhu cầu mua từ các NHTM tăng trở lại, mặc dù vẫn kém sôi động hẳn so với năm ngoái do thanh khoản hệ thống không còn dồi dào như năm 2021. Cơ cấu TPCP theo kỳ hạn phát hành thành công trong tháng 5 tập trung ở 2 kỳ hạn 10 và 15 năm, chiếm 50,3% tổng lượng phát hành thành công.

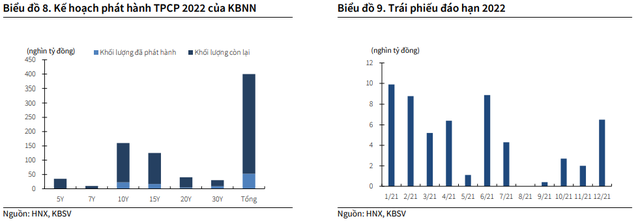

Trong thời gian tới, lợi suất trái phiếu chính phủ có thể tăng nhẹ do nguồn cung khá lớn khi nhu cầu phát hành trái phiếu của Kho bạc Nhà nước sẽ tăng theo kế hoạch tăng tốc giải ngân đầu tư công hỗ trợ nền kinh tế cũng như tài trợ vốn cho các khoản trái phiếu đáo hạn. Lượng trái phiếu đáo hạn trong năm 2022 tập trung vào giai đoạn 6 tháng đầu năm, do vậy áp lực phát hành sẽ tập trung trong tháng 6 này.

Trong khi đó, thanh khoản trên thị trường thứ cấp giảm với đường cong lợi suất có xu hướng dịch chuyển lên phía trên, tổng giao dịch thứ cấp trong tháng 5 đạt 155.800 tỷ đồng, giảm 22,8% so với tháng trước.

Giao dịch khối ngoại bán ròng đạt tổng 666 tỷ đồng trong tháng 5 chủ yếu do khối lượng mua tiếp tục giảm mạng. KBSV đánh giá, giao dịch của khối ngoại đã có xu hướng giảm dần trong những tháng gần do thị trường TPCP của Việt Nam không còn nhiều sức hấp dẫn đối với khối ngoại khi lợi suất TPCP của VIệt Nam chỉ cao hơn Thái Lan và khoảng cách với Trung Quốc, Phillipines và Malaysia đã được nới rộng ra khá cao.

Mặt bằng lợi suất TPCP có xu hướng tăng mạnh ở các kì hạn 5 -10 năm. Một số yếu tố quốc tế có tác động đáng kể đến tâm lý nhà đầu tư và lợi suất trái phiếu trong và ngoài nước như lợi suất trái phiếu chính phủ Mỹ tăng, Fed thắt chặt chính sách tiền tệ; trong nước cũng chịu áp lực lạm phát. KBSV dự báo mặt bằng lãi suất liên ngân hàng sẽ tiếp tục đi ngang nhờ việc thanh khoản hệ thống dần ổn định hơn.

Trái phiếu doanh nghiệp tích cực, nhóm Bất động sản phát hành trở lại

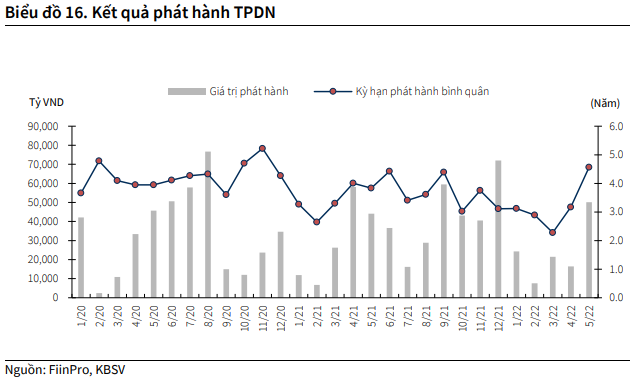

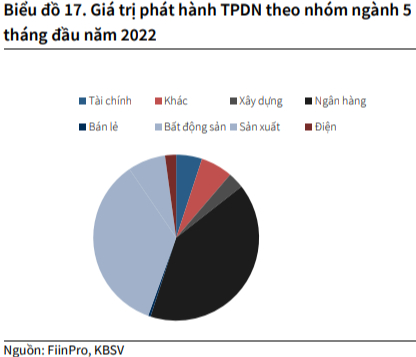

Đối với thị trường trái phiếu doanh nghiệp, tổng giá trị trái phiếu doanh nghiệp phát hành tháng 5 đạt 50.144 tỷ đồng tăng mạnh 200% so với tháng trước, đóng góp chủ yếu đến từ 525 triệu USD phát hành trái phiếu quốc tế của Tập đoàn Vingroup (chiếm 60%).

Trong tháng 5 vừa qua, thị trường trái phiếu doanh nghiệp hoạt động tích cực hơn, chủ yếu ở nhóm ngân hàng chiếm 60% tổng giá trị phát hành trái phiếu trong nước cho thấy các ngân hàng đang nỗ lực tăng vốn nhằm cải thiện hệ số an toàn vốn (CAR), 1 trong các chỉ tiêu để được NHNN xét để cấp hạn mức tín dụng và vừa đảm bảo hoàn thành sớm các chỉ tiêu Basel 2 và 3.

Đáng chú ý, nhóm doanh nghiệp Bất động sản, sau tháng 4 không có đợt phát hành nào, cũng đã trở lại phát hành trái phiếu doanh nghiệp. Lượng trái phiếu phát hành chiếm 22% tổng giá trị phát hành trái phiếu trong nước tháng 5.

Các doanh nghiệp có xu hướng phát hành với kỳ hạn không có nhiều sự phân hóa trong tháng 5 với kỳ hạn phát hành bình quân 3 năm. Trong đó, nhóm Điện là nhóm có kỳ hạn phát hành lớn nhất trong tháng, với bình quân đạt 5,7 năm. Bên cạnh đó, nhóm doanh nghiệp Tài chính là nhóm có kỳ hạn phát hành thấp nhất trong tháng với bình quân đạt 2 năm.

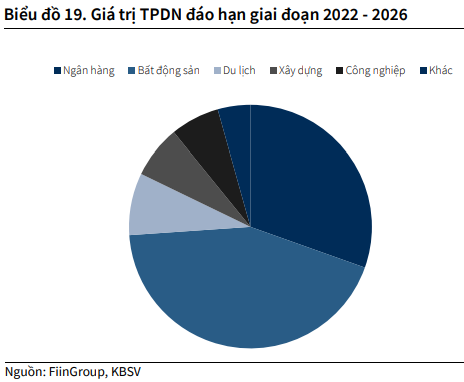

Nhìn chung trong năm 2022, giá trị trái phiếu doanh nghiệp đáo hạn của các doanh nghiệp tính đến hiện tại đang có quy mô 230.000 tỷ đồng

Theo đánh giá của KBSV, nhu cầu phát hành để đảm bảo vòng quay vốn của các doanh nghiệp khá cao, tuy nhiên sẽ gặp phải nhiều thách thức về mặt chính sách và pháp lý trong bối cảnh Chính phủ đang triển khai việc kiểm soát chặt chẽ việc phát hành cũng như giao dịch trái phiếu doanh nghiệp thông qua dự thảo sửa đổi lần 5 Nghị định số 153/2020/NĐCP. Đặc biệt nhóm Bất động sản sẽ là nhóm chịu nhiều áp lực nhất từ đợt đáo hạn này, khi kênh tín dụng vào lĩnh vực Bất động sản cũng đang chịu sự giám sát chặt chẽ của các cơ quan có thẩm quyền.