Đỉnh lợi nhuận ngân hàng có bị thổi phồng?

Mức tăng lãi dự thu song hành với tăng trưởng lợi nhuận có thể tiềm ẩn rủi ro suy giảm lợi nhuận trong tương lai nếu ngân hàng không thể thu hồi các khoản dự lãi.

Đỉnh lợi nhuận ngân hàng có bị thổi phồng?

Mức tăng lãi dự thu song hành với tăng trưởng lợi nhuận có thể tiềm ẩn rủi ro suy giảm lợi nhuận trong tương lai nếu ngân hàng không thể thu hồi các khoản dự lãi.

Lãi dự thu phải gắn liền với nợ đủ tiêu chuẩn

Lãi dự thu là khoản lãi dự kiến thu được trong tương lai từ các tài sản sinh lãi (chủ yếu là cho vay khách hàng). Khi khách hàng ký hợp đồng tín dụng, kể từ thời điểm giải ngân, ngân hàng bắt đầu tính lãi; theo thỏa thuận trên hợp đồng thì định kỳ ngân hàng đều hạch toán khoản lãi dự thu và sẽ thu được khi khách hàng thực trả.

Các khoản lãi dự thu mà ngân hàng hạch toán đôi khi có thể mất 3 - 6 tháng hoặc dài hơn mới đến hạn người đi vay trả lãi, khi đó mới tính là thực thu. Mặc dù ngân hàng chưa thu được tiền thật từ các khoản cho vay đã giải ngân, phần lãi này vẫn được ghi nhận vào báo cáo thu nhập của ngân hàng và từ đó tạo ra lợi nhuận.

Theo nguyên tắc thận trọng, chỉ có dư nợ nhóm 1 là nợ đủ chuẩn thì ngân hàng mới được ghi nhận lãi dự thu vì nợ đủ tiêu chuẩn được đánh giá là có khả năng trả được cả gốc và lãi. Những khoản nợ quá hạn 10 ngày mà khách hàng không trả được thì phải chuyển nhóm nợ đồng thời phải loại lãi dự thu cho khoản vay này khỏi thu nhập đã ghi nhận.

Như vậy, việc tăng hay giảm lãi dự thu phải gắn liền với nợ đủ tiêu chuẩn. Nợ tiêu đủ tiêu chuẩn tăng và lãi dự thu cũng tăng là điều dễ hiểu. Nhưng nợ tiêu chuẩn giảm trong khi lãi dự thu tăng sẽ là điều đáng lo ngại.

Nếu như đó là nợ có rủi ro nhưng vẫn được phân loại vào nhóm nợ đủ tiêu chuẩn và ngân hàng cũng không trích lập chi phí dự phòng rủi ro tín dụng cho khoản nợ này thì lãi dự thu là yếu tố thổi phồng lợi nhuận, kéo theo đó là rủi ro suy giảm lợi nhuận trong tương lai, khi ngân hàng phải tăng trích lập dự phòng do không thể thu được các khoản dự lãi .

Chính vì vậy, lãi dự thu cũng được xem là thước đo đánh giá chất lượng tín dụng của các ngân hàng khi phản ánh đúng khả năng thanh toán lãi của khách hàng.

Lợi nhuận ngân hàng đang phản ánh thực?

2022 tiếp tục là một năm thăng hoa lợi nhuận của ngành ngân hàng khi bất chấp những lo ngại về chi phí vốn gia tăng dưới áp lực tỷ giá và thanh khoản căng thẳng, nhiều nhà băng vẫn báo lãi lớn với mức tăng trưởng vượt bậc.

Những ngân hàng báo lãi “khủng” nhưng lãi dự thu lại chiếm tỷ lệ lớn trên tổng tài sản có thể sẽ gặp rủi ro suy giảm trong tương lai nếu ngân hàng không thể thu được các khoản dự lãi.

Trên thực tế, theo chia sẻ của một chuyên gia về quản trị rủi ro của ngân hàng, lãi dự thu rồi sẽ phải thoái khỏi lợi nhuận, nhưng khi “cuộc chiến đòi nợ” vẫn chưa ngã ngũ thì các ngân hàng sẽ không thoái lãi dự thu. Hơn nữa, để đánh giá lợi nhuận ngân hàng có bị thổi phồng hay không còn phải xem lãi dự thu đó có ảnh hưởng đến toàn bộ bảng cân đối của ngân hàng không. Nếu lãi dự thu chỉ là một phần nhỏ thì không thể khẳng định lợi nhuận “bị thổi phồng” vì lãi dự thu.

|

|

Nguồn: VietstockFinance |

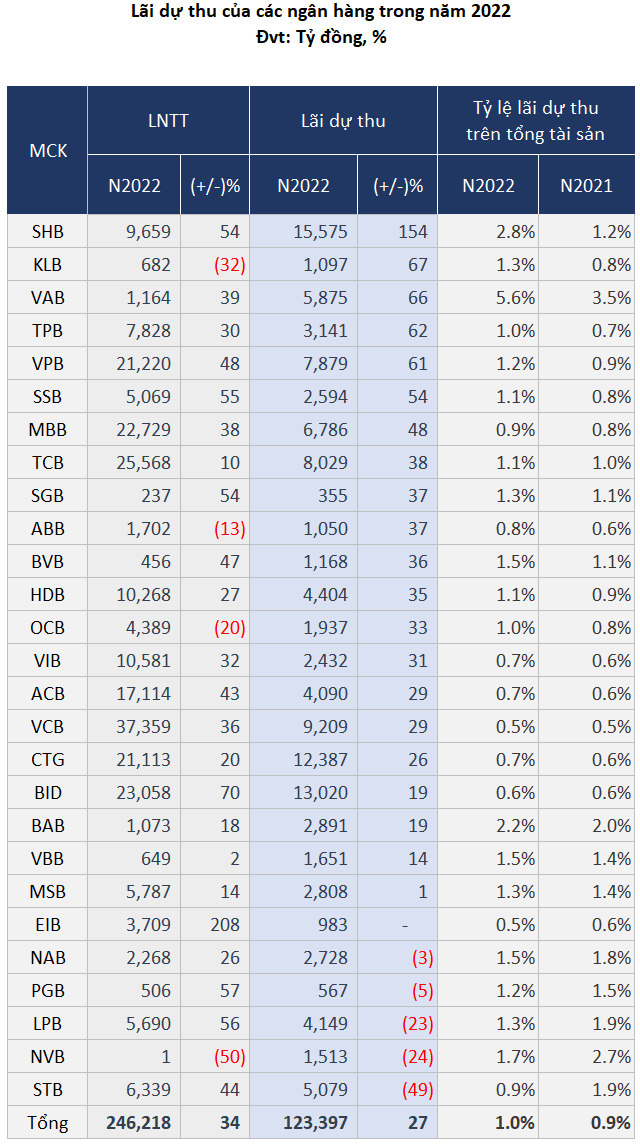

Dữ liệu từ VietstockFinance cho thấy, lãi dự thu của các ngân hàng tính đến thời điểm 31/12/2022 ở mức gần 123,397 ngàn tỷ đồng (Kiểm tra lại số này. 123 ngàn tỷ khác với 123 ngàn ngàn tỷ. Viết như hiện nay là 123 triệu tỷ lận), tăng 27% so với đầu năm, thấp hơn mức tăng 34% của lợi nhuận. Trong đó, có tới 21/27 nhà băng ghi nhận khoản mục này tăng so với đầu năm. Đáng chú ý, có ngân hàng ghi nhận lãi dự thu tăng vọt tới 154% trong năm qua.

Những ngân hàng khác có lãi dự thu tăng có thể kể đến trường hợp của Kienlongbank ( KLB ) - từ mức 655 tỷ đồng hồi đầu năm lên 1,097 tỷ đồng, tương ứng 67%. Hay tại Viet A Bank ( VAB ) tăng từ mức 3,539 tỷ đồng lên 5,875 tỷ đồng, tương ứng 66%. Còn ở TPBank ( TPB ) tỷ lệ tăng là 62%.

Ở chiều ngược lại, một số ngân hàng ghi nhận lãi dự thu giảm so với đầu năm. Tại Sacombank ( STB ), lãi dự thu giảm đến 49% so với đầu năm. Tỷ lệ giảm tại NCB là 24%, LienVietPostBank ( LPB ) là 23%, PGBank là 5% và NAB giảm nhẹ 3%. Riêng Eximbank ( EIB ) giữ không đổi 983 tỷ đồng lãi dự thu.

Theo lý giải từ NCB, kết quả kinh doanh kém sắc trong năm 2022 do Ngân hàng thực hiện thoái lãi, ngừng dự thu và trích lập dự phòng đối với các khoản nợ quá hạn, nợ xấu theo quy định của Ngân hàng Nhà nước (NHNN), thực hiện trích lập dự phòng theo phương án cơ cấu lại, đồng thời Ngân hàng tiếp tục áp dụng chính sách hỗ trợ lãi suất cho các khách hàng chịu ảnh hưởng do dịch COVID-19.

Xét đến tỷ lệ lãi dự thu trên tổng tài sản, Viet A Bank đứng đầu với mức 5.6%. Những ngân hàng khác ghi nhận tỷ lệ lãi dự thu trên tổng tài sản lớn hơn 1% khá nhiều, điển hình là SHB (2.8%), Bac A Bank (2.2%), NCB (1.7%)…. Các nhà băng có tỷ lệ này dưới 1% là VIB và ACB đều là 0.7%...

|

|

Nguồn: VietstockFinance |

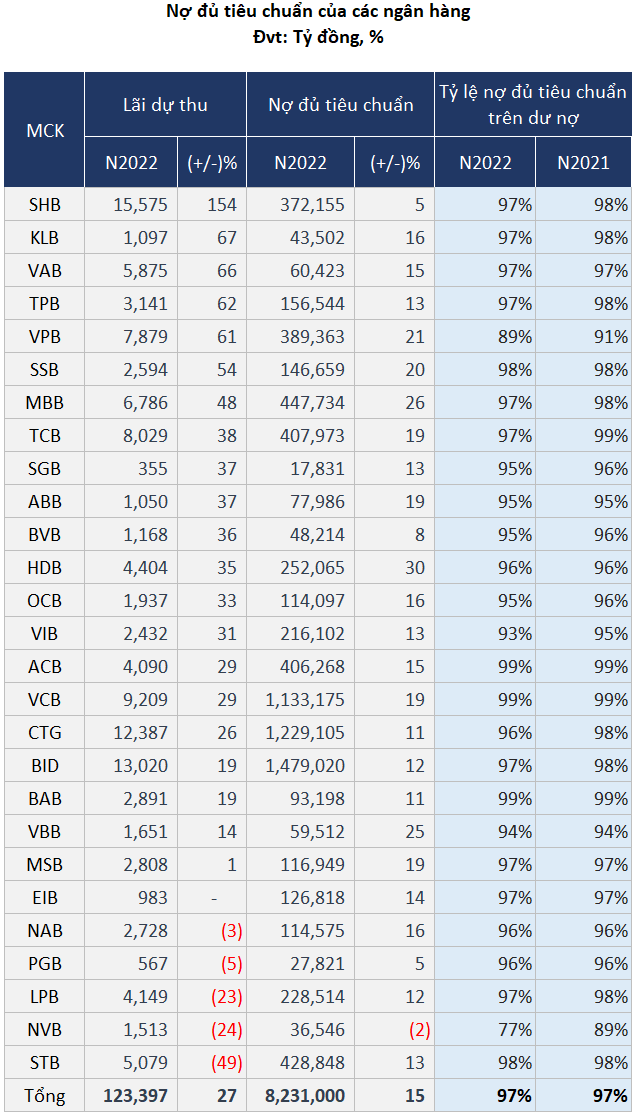

Trên tổng dư nợ cho vay khách hàng, nợ đủ tiêu chuẩn chiếm tỷ lệ lớn nhất. Tính đến cuối năm 2022, có 16/27 ngân hàng có nợ nhóm 1 chiếm trên 97% tổng dư nợ cho vay khách hàng. NCB là ngân hàng có nợ đủ tiêu chuẩn chiếm tỷ lệ thấp nhất trong dư nợ cho vay, chỉ ở mức 77%.

Trong đó, các ngân hàng có lãi dự thu tăng cao so với đầu năm thì nợ đủ tiêu chuẩn cũng ghi nhận xu hướng tăng. Ở chiều ngược lại, NCB có nợ đủ tiêu chuẩn giảm sẽ đi cùng với lãi dự thu giảm.

Bên cạnh đó, NHNN đã ban hành các Thông tư, trong đó quy định, khoản nợ cơ cấu phải loại khỏi dự thu. Vậy nên, bản chất lãi dự thu ở các ngân hàng là những khoản nợ sạch, nợ đủ tiêu chuẩn, hạch toán theo đúng quy định của pháp luật, không phải tiềm ẩn.Thông tư 14 này hết hiệu lực vào ngày 30/06/2022. Trong giai đoạn thực hiện cơ cấu nợ, các ngân hàng cũng đã tăng trích lập dự phòng và hầu hết đã trích lập 100% cho các khoản vay tái cơ cấu.

Về mặt số liệu, có vẻ như lãi dự thu tăng đi cùng với nợ đủ tiêu chuẩn tăng là điều bình thường và không thấy rủi ro nợ xấu tiềm ẩn nhưng nội hàm bên trong lại là câu chuyện khác khi rõ ràng nợ xấu trong năm 2022 vẫn tăng.

Nhận định về vấn đề này, Tiến sĩ Nguyễn Hữu Huân - giảng viên Trường đại học Kinh tế TPHCM cho biết: “Thứ nhất, lãi suất tăng làm cho lãi dự thu và lợi nhuận tăng, điều đó là đương nhiên, nhưng không thể khẳng định được là nợ xấu vẫn nằm trong tầm kiểm soát. Hiện nay, các ngân hàng đang cơ cấu lại nợ và gia hạn nợ cho doanh nghiệp, làm cho nợ xấu không bị nhảy nhóm. Thậm chí có trường hợp ngân hàng cho vay thêm tiền để doanh nghiệp trả lãi đúng hạn và nợ không bị nhảy nhóm nợ xấu. Điều này cũng làm cho lãi dự thu tăng và không thấy rủi ro nợ xấu trong đó”.

Khang Di