Đến lúc bình thường hóa chính sách tiền tệ…

Sau thời gian nỗ lực giữ ổn định lãi suất để hỗ trợ nền kinh tế, bất chấp xu hướng thắt chặt trở lại của nhiều nền kinh tế khác, với việc Cục Dự trữ liên bang Mỹ (Fed) ngày càng tỏ ra “diều hâu” hơn, Ngân hàng Nhà nước (NHNN) đã quyết định bắt đầu hành động với lựa chọn công cụ lãi suất.

Đến lúc bình thường hóa chính sách tiền tệ…

|

|

Áp lực ổn định tỷ giá so với tiền đồng là cơ sở để Ngân hàng Nhà nước quyết định tăng 1 điểm phần trăm – Ảnh: TL |

Phản ứng của thị trường

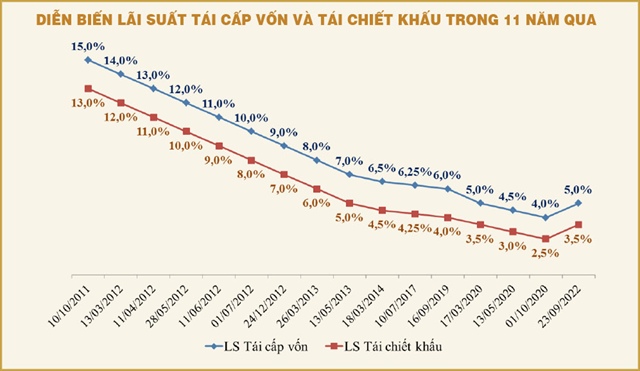

Quyết định tăng 1 điểm phần trăm các lãi suất điều hành của NHNN từ ngày 23-9-2022 đã đưa lãi suất tái cấp vốn lên 5%, lãi suất tái chiết khấu lên 3,5% và lãi suất cho vay qua đêm thanh toán điện tử liên ngân hàng lên 6%. Bên cạnh đó, mức lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới một tháng đã tăng 0,3 điểm phần trăm/năm lên 0,5%/năm. Mức lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ một tháng đến dưới sáu tháng tăng 1 điểm phần trăm/năm lên 5%/năm.

Quyết định trên của NHNN đã chính thức khép lại chu kỳ nới lỏng tiền tệ duy trì suốt thời gian qua, đặc biệt trong hơn hai năm qua, cũng như đánh dấu bước mở đầu bình thường hóa chính sách tiền tệ.

Có thể thấy mức điều chỉnh trên cũng đã đưa lãi suất điều hành về lại đúng mức trước thời điểm xảy ra đại dịch Covid-19 cách đây hơn hai năm rưỡi. Đáng lưu ý là trong năm 2020, nhà điều hành phải cần đến ba lần giảm mới giảm được 1 điểm phần trăm lãi suất, thì đợt này chỉ cần một lần tăng đã tăng đến 1 điểm phần trăm, cho thấy động thái khá mạnh tay.

Điểm lưu ý thứ hai là đợt điều chỉnh này không thấy nói gì đến việc điều chỉnh tăng trần lãi suất cho vay các lĩnh vực ưu tiên, mà các năm trước luôn biến động song hành với các mức lãi suất điều hành khác.

Chống lạm phát là mục tiêu của việc điều chỉnh tăng lãi suất lần này, theo đa số các nhận định, đánh giá đưa ra sau quyết định của NHNN. Tuy nhiên, có vẻ như đích ngắm quan trọng hơn mà nhà điều hành hướng đến là để hỗ trợ tỷ giá, vốn đang chịu áp lực rất lớn sau khi Fed tiếp tục tăng lãi suất cơ bản đô la Mỹ thêm 0,75 điểm phần trăm trong cuộc họp tháng 9 này, đồng thời thể hiện quan điểm “diều hâu” hơn trong thời gian tới, khi dự kiến sẽ tiếp tục nâng lãi suất lên 4,4% vào cuối năm nay và 4,6% vào năm sau.

Kho dự trữ ngoại hối đã sụt giảm mạnh trong thời gian qua sau các động thái bán ngoại tệ can thiệp để ổn định thị trường ngoại hối, nhưng sức ép tỷ giá dường như vẫn chưa hạ nhiệt, kéo theo tâm lý đầu cơ, lướt sóng. Vì vậy, việc tăng mạnh lãi suất tiền đồng được kỳ vọng sẽ tăng sức hấp dẫn của kênh tiền gửi bằng tiền đồng, triệt tiêu bớt hành vi tích trữ, găm giữ ngoại tệ, hướng dòng tiền chuyển dịch từ đô la Mỹ sang tiền đồng để giúp tỷ giá giảm bớt áp lực.

|

Tuy nhiên, liều lượng và thời điểm tăng lãi suất của NHNN (ngay sau khi Fed tăng lãi suất) có thể phát đi những tín hiệu khiến thị trường bối rối và hiểu sai lệch, nhất là khi thiếu những định hướng, cam kết, cũng như dự báo rõ ràng hơn từ phía cơ quan quản lý. |

Dù vậy, hiện thị trường ngoại hối trong nước vẫn đang phải chịu sức ép khi đô la Mỹ liên tục phá đỉnh so với các ngoại tệ khác trên thị trường quốc tế. Chỉ số USD Index đã leo lên mức cao nhất trong 20 năm qua ở mốc 114,5 điểm.

Trong đầu tuần này, tỷ giá trung tâm đô la Mỹ/tiền đồng tiếp tục tăng thêm 10 đồng so với cuối tuần trước và so với đầu tháng thì đã tăng đến 115 đồng. Còn giá giao dịch đô la Mỹ tại các ngân hàng tăng nhẹ 5 đồng và so với đầu tháng thì tăng đến 250 đồng.

Trong khi đó, nhiều ngân hàng cũng đã tăng mạnh lãi suất tiền gửi ngay sau động thái tăng lãi suất điều hành của NHNN. Chỉ riêng trong ngày cuối tuần 23-9, tức thời điểm quyết định NHNN có hiệu lực, thống kê cho thấy đã có hơn 15 ngân hàng tăng lãi suất huy động, trong đó có những ngân hàng tăng mạnh lên ngay mức trần 5% tại các kỳ hạn từ 1-5 tháng nhằm giữ chân người gửi tiền. Diễn biến này gây ra lo ngại tiềm ẩn nguy cơ một cuộc đua lãi suất mới trong thời gian tới.

Tín hiệu khó dự báo

Quyết định tăng lãi suất của NHNN vừa qua được xem là tất yếu, trong bối cảnh hầu hết các ngân hàng trung ương (NHTƯ) trên toàn cầu đã liên tục nâng lãi suất chính sách từ đầu năm đến nay để ứng phó với lạm phát và kiềm chế sự mất giá của đồng bản tệ.

NHTƯ lớn nhất thế giới là Fed từ đầu năm đến nay đã có đến năm lần tăng lãi suất và ba lần gần đây nhất liên tiếp tăng mạnh với mức 0,75 điểm phần trăm mỗi lần. NHTƯ Anh cũng đã có đến sáu lần tăng với tổng mức tăng thêm 2 điểm phần trăm, đưa lãi suất chuẩn lên mức cao nhất kể từ khi xảy ra cuộc khủng hoảng tài chính toàn cầu năm 2008 tại 2,25%.

Thực tế trong những tháng qua, dù chưa sử dụng đến công cụ lãi suất, nhưng những động thái thắt chặt hơn chính sách tiền tệ đã được NHNN dần triển khai một cách linh hoạt.

NHNN đã liên tiếp hút tiền đồng về thông qua kênh phát hành tín phiếu và bán ngoại tệ, dẫn đến căng thẳng thanh khoản cục bộ kéo lãi suất trên thị trường liên ngân hàng tăng vọt và các tổ chức tín dụng cũng chịu sức ép tăng dần lãi suất tiền gửi. Đồng thời, NHNN vẫn kiểm soát chặt chẽ mục tiêu tăng trưởng tín dụng và cơ chế phân bổ hạn mức tín dụng cho các ngân hàng.

Tuy nhiên, dư địa chính sách tiền tệ rõ ràng ngày càng bị thu hẹp. Đơn cử như việc bán ngoại tệ để hút tiền đồng về, không thể nào cứ mãi duy trì vì sẽ ảnh hưởng đáng kể đến kho dự trữ ngoại hối.

Trong khi đó, việc kiểm soát mục tiêu tăng trưởng tín dụng không thể quá chặt chẽ vì có thể dẫn đến tình trạng “tắc nghẽn” vốn, nhất là khi nền kinh tế vẫn phụ thuộc lớn vào dòng vốn tín dụng ngân hàng để đáp ứng cho quá trình phục hồi của mình, cũng như các ngân hàng cần một hạn mức rộng mở hơn để triển khai chương trình hỗ trợ lãi suất 2%.

NHNN đã quyết định bắt đầu hành động với lựa chọn công cụ lãi suất. Tuy nhiên, liều lượng và thời điểm tăng lãi suất của NHNN (ngay sau khi Fed tăng lãi suất) có thể phát đi những tín hiệu khiến thị trường bối rối và hiểu sai lệch, nhất là khi thiếu những định hướng, cam kết, cũng như dự báo rõ ràng hơn từ phía cơ quan quản lý.

Đầu tiên, hầu hết các dự báo trước đây đều cho rằng NHNN chỉ tăng lãi suất điều hành thêm 0,5 điểm phần trăm vào cuối năm nay, do đó mức tăng mạnh 1 điểm phần trăm vừa qua có thể gây hiệu ứng dập tắt những kỳ vọng điều chỉnh kế tiếp vì mức chỉnh khá lớn này diễn ra chỉ trong một lần. Một số tổ chức cho rằng ít có khả năng NHNN sẽ có thêm một đợt tăng lãi suất điều hành nữa từ nay đến cuối năm.

Ngược lại, nếu nhìn vào thời điểm nhà điều hành lựa chọn hành động (ngay sau khi Fed tăng lãi suất), cũng dễ đưa đến kỳ vọng sẽ còn các đợt điều chỉnh tiếp theo đi sau Fed trong năm nay, khi Fed có thể còn đến hai lần tăng lãi suất nữa vào cuộc họp tháng 11 và tháng 12 tới. Với mức lãi suất hiện tại ở 3,25% và kế hoạch tăng lên 4,4% vào cuối năm nay, Fed dự kiến sẽ còn tăng lãi suất thêm 1,15 điểm phần trăm trong hai cuộc họp vào cuối năm.

Nhưng có lẽ mọi thứ vẫn sẽ phụ thuộc vào diễn biến thực tế trong nền kinh tế, các biến số vĩ mô như lạm phát và tỷ giá, để nhà điều hành lựa chọn phương án hành động linh hoạt và phù hợp. Ngay cả Fed, dù đang khá mạnh tay trong việc nâng lãi suất, nhưng nếu chỉ số giá tiêu dùng nước Mỹ những tháng tới hạ nhiệt thì cũng không loại trừ khả năng tổ chức này sẽ sớm “quay xe”, điều không ít lần diễn ra trong quá khứ.

Tuệ Nhiên

TBKTSG