Đầu tư bất động sản thế nào khi room tín dụng ngân hàng hạn hẹp?

Các khảo sát mới nhất cho thấy lãi suất vay mua nhà đã nhích lên từ 1-2%/năm, trong bối cảnh room tín dụng bị siết chặt, lãi suất cho vay có khả năng tiếp tục tăng.

Diễn biến lãi suất thời gian qua

Theo đại diện Viện nghiên cứu Kinh Tế - Tài chính – Bất động sản Dat Xanh Services, thời gian gần đây một số ngân hàng đã tăng lãi suất. Điều này xuất phát từ việc các ngân hàng đã tăng trưởng tín dụng khá mạnh trong thời gian vừa qua và sử dụng gần hết hạn mức được Ngân hàng Nhà nước cấp hồi đầu năm.

Bên cạnh đó, cũng phải lưu ý thêm rằng các ngân hàng nước ngoài đang đẩy mạnh giải ngân khá hiệu quả. Mặt bằng lãi suất của nhóm này nhìn chung khá ổn định, thậm chí còn có ngân hàng giảm lãi suất hay có những chương trình khuyến mãi hấp dẫn. Đây là phân khúc ngân hàng mà các khách hàng có nhu cầu ở thực, hoặc mua bất động sản ở các khu vực trung tâm có thể quan tâm tới.

Việc lãi suất tăng sẽ ảnh hưởng thế nào đến nhà đầu tư bất động sản?

Đối với các quốc gia phát triển như Mỹ, Anh, Úc, thì lãi suất và và giá bất động sản có quan hệ nghịch chiều, khi lãi suất tăng thì giá bất động sản sẽ giảm. Thị trường tài chính ở các quốc gia này rất phát triển, có đến 80% người mua bất động sản phải đi vay. Những biến động trong lãi suất vì thế mà cũng rất nhanh chóng được phản ánh vào giá nhà.

"Quay lại thị trường Việt Nam, tùy khu vực và nhóm khách hàng, tỷ lệ vay mua nhà thực tế không cao như mức 70-80% của nước ngoài. Các thống kê sơ bộ của chúng tôi cho thấy tỷ lệ này khoảng dưới 50%, bởi khả năng mà người mua nhà tiếp cận được với các khoản vay nhìn chung vẫn còn nhiều khó khăn. Vì lẽ đó, ảnh hưởng của việc thay đổi lãi suất cũng sẽ không nhanh và mạnh như những thị trường phát triển nước ngoài. Câu chuyện lãi suất ở Việt Nam là không quá đáng lo ngại", ông K chia sẻ.

Đầu tư bất động sản trong thời buổi lãi suất tăng, nhà đầu tư cần lưu ý những gì?

Chuyên gia cho biết có 4 thứ nhà đầu tư bất động sản cần phải quan tâm trong giai đoạn lãi suất cao, bao gồm: 1. Hạn chế đòn bẩy tài chính, 2. Đa dạng hóa nguồn đi vay và có các chiến lược dự phòng, 3. Chú ý đến các chi phí ẩn và cuối cùng, 4. Thời gian đầu tư.

Cụ thể, giai đoạn lãi suất cao nhà đầu tư phải cân nhắc hạn chế sử dụng đòn bẩy tài chính, giảm dư nợ. Việc điều chỉnh tỷ trọng nợ cần phải được xem xét trong mối tương quan với việc tốc độ tăng giá của bất động sản. Nếu tốc độ tăng giá của bất động sản cao hơn sự thay đổi của lãi suất và vẫn nằm trong ngưỡng chấp nhận được thì nhà đầu tư có thể cân nhắc giữ mức vay đó, còn khi thị trường nhà đất có những dấu hiệu chững lại, phải xem xét việc chủ động hạ dư nợ xuống.

"Bên cạnh đó, nhà đầu tư cũng phải chủ động đa dạng hóa nguồn vốn vay. Ví dụ như theo khảo sát của chúng tôi, nhiều khách hàng chỉ vay với 1 ngân hàng mà không có sự so sánh với các đơn vị khác. Điều này dẫn đến việc họ không có nhiều khả năng thương lượng về giá và bỏ qua các cơ hội để tiếp cận với nguồn tín dụng rẻ hơn. Như các ngân hàng quốc tế đang có các gói vay lãi suất chỉ khoảng 6,5%, cố định thì chỉ khoảng 7-7,3%. Các điều kiện cũng tương đối là tốt, đặc biệt là đối với các khách hàng có lịch sử tín dụng tốt, có tài sản bảo đảm tốt. Đây là thời điểm tốt để các khách hàng nghĩ đến việc thay đổi sang các ngân hàng khác để giảm lãi suất của mình xuống", ông K nhận định.

Theo chuyên gia, thông thường người đi vay ở Việt Nam chỉ chú ý đến lãi suất khoản vay. Tuy nhiên, trên thực tế vẫn còn rất nhiều các loại phí khác như như phí bảo hiểm, trả nợ trước hạn, phí thẩm định,… Vì thế để đánh giá toàn diện một gói vay thì nhà đầu tư phải tính hết tất cả các khoản thực chi để có cơ sở so sánh và chọn ra khoản vay tốt nhất.

Vay mua nhà để ở không đáng lo

Trong khi tín dụng đầu tư bất động sản có thể bị ảnh hưởng bởi chính sách chung thì việc vay mua nhà để ở không quá lo ngại bởi phân khúc này vẫn được Chính phủ và các nhà băng khuyến khích.

Không chỉ lãi suất hấp dẫn mà các chính sách để hỗ trợ người vay thuận tiện, dễ dàng cũng được nhà băng lưu ý. Chẳng hạn tại OCB, ngân hàng này cùng đối tác Bất động sản hồi tháng 3 vừa qua đã giới thiệu đến khách hàng nền tảng số Unlock Dream Home - liên kết bởi 3 kênh tương tác chính để phục vụ khách hàng gồm, kênh đối tác bất động sản, kênh ngân hàng truyền thống (CN/PGD) và ngân hàng số, giúp khách hàng được trải nghiệm mua nhà thông suốt, liền mạch và dễ dàng hơn.

Theo đó, khách hàng được tham khảo và lựa chọn với hàng ngàn danh mục bất động sản uy tín được thu thập chất lượng và đánh giá kỹ lưỡng trên website Unlock Dream Home. Theo nhu cầu về mức giá căn nhà, loại hình nhà đất, diện tích, hay dự án yêu thích, hệ thống sẽ tự động lọc thông tin và đề xuất cho người mua những lựa chọn phù hợp một cách nhanh chóng, không mất nhiều thời gian xác minh độ uy tín từ nhiều nguồn tin như trước đó.

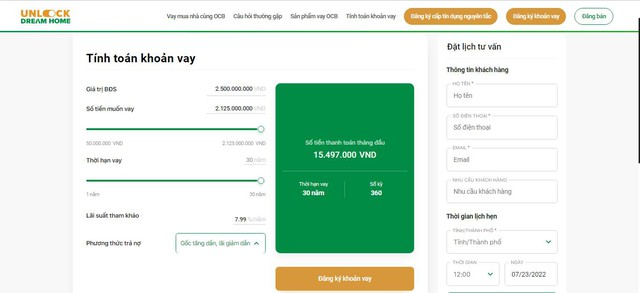

Bên cạnh đó, tích hợp trong nền tảng Unlock Dream Home là công cụ tính toán khoản vay thông minh giúp người mua nhà có thể xác định khoản trả lãi chính xác đúng với số tiền vay và thời gian mong muốn vay. Với giá trị tài sản chọn tương ứng, khách hàng được điều chỉnh khoản vay mua nhà và thời gian trả lãi tối đa lên đến 30 năm, hệ thống cũng sẽ tự động thông báo cho khách hàng tổng số tiền thanh toán bao gồm cả gốc và lãi hằng tháng cùng lịch thanh toán chi tiết để khách hàng có thể lên kế hoạch tài chính cho gia đình mình kỹ lưỡng trước khi quyết định tham gia vay.

Điểm đặc biệt của hệ thống này là có liên kết với hệ thống kiểm tra lịch sử tín dụng cá nhân được lưu trữ trên hệ thống quốc gia, vậy nên từ thông tin khách hàng cung cấp, hệ thống sẽ đưa ra số tiền chính xác mà khách hàng có thể vay trong thời điểm đó.

Ngoài ra, trên nền tảng này, khách hàng còn có thêm giải pháp "Vay cùng OCB". Với tính năng này, khách hàng chỉ cần khoảng 10 phút gửi thông tin lên hệ thống gồm thông tin cá nhân, nhu cầu vay vốn, tài sản đảm bảo, nguồn thu. Sau đó, hệ thống sẽ tự động kiểm tra lịch sử dư nợ, đối soát và ngay lập tức khách hàng được thông báo có đủ điều kiện vay vốn tại OCB hay không.

Đồng thời, hệ thống cũng cho biết chính xác hạn mức khoản vay mà OCB sẽ cấp cho khách hàng cùng những danh mục hồ sơ cần thiết để khách hàng chuẩn bị. Nhà băng này cũng đang áp dụng mức lãi suất siêu ưu đãi chỉ từ 7,99%/năm, cho vay bù đắp đến 24 tháng, ân hạn gốc lên đến 12 tháng, linh hoạt chứng từ chứng minh nguồn thu nhập lên đến 3 tỷ đồng.