Dân Mỹ với cơn ác mộng mang tên kỷ nguyên tiền rẻ chấm dứt: Cả nền kinh tế như bị 'sóng đánh', mua nhà đã khó nay còn 'khổ' hơn

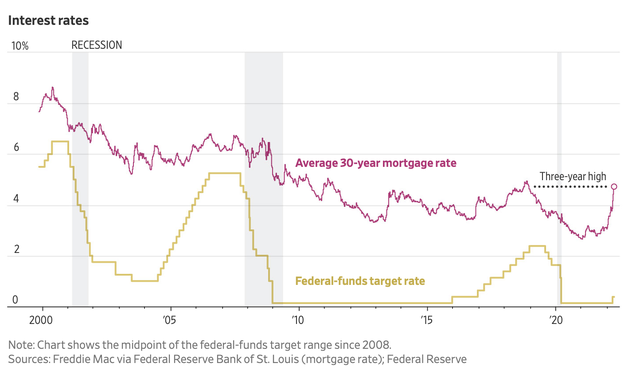

Đầu năm 2022, lãi suất trung bình của khoản thế chấp 30 năm dao động trên 3% còn hiện tại là 4,72%. Theo đó, người dân Mỹ phải chịu chi phí đi vay cao hơn nếu muốn mua nhà. Và đây chỉ là bước khởi đầu.

Trong 15 năm qua, các hộ gia đình và doanh nghiệp đã phải trả mức chi phí đi vay cực kỳ thấp. Người dân Mỹ có thể mua ô tô, nhà và các thiết bị để tận dụng mức lãi suất thấp. Các doanh nghiệp, đặc biệt là những doanh nghiệp có khả năng sinh lời tốt, có nhiều khả năng tiếp cận thị trường tín dụng.

Kỳ vọng về việc Fed nâng lãi suất ảnh hưởng đến nhiều ngóc ngách của thị trường

Đối mặt với tình trạng lạm phát cao nhất trong 40 năm, Fed đã phát tín hiệu trong nhiều tháng về khả năng tăng lãi suất. Vài tuần vừa qua, thị trường đã có những phản ứng mạnh mẽ.

Hồi tháng 12, nhà đầu tư đã đặc cược rằng lạm phát sẽ dần ổn định và Fed sẽ tăng lãi suất chuẩn lên khoảng 0,75 điểm phần trăm trong năm nay với 4 lần thực hiện. Giờ đây, nhà đầu tư dự đoán lãi suất sẽ tăng lên mức cao nhất là 2,5% vào cuối năm nay và 3% cho năm tiếp theo - mức cao chưa từng thấy kể từ cuộc khủng hoảng tài chính năm 2008.

|

|

Lộ trình nâng, hạ lãi suất của Fed. |

Điều này đã khiến lợi suất trái phiếu chính phủ tăng vọt trong những tuần gần đây. Lợi suất trái phiếu kho bạc phần lớn phản ánh kỳ vọng của nhà đầu tư đối với lãi suất ngắn hạn được điều chỉnh bởi Fed. Khi Fed nâng lãi suất hoặc báo hiệu về động thái đó, lợi suất trái phiếu cũng tăng. Đó là những gì đang xảy ra ở thời điểm hiện tại.

Lợi suất trái phiếu kho bạc tăng đang ảnh hưởng đến khắp nền kinh tế khi chi phí đi vay cao hơn, ảnh hưởng đến cả các hộ gia đình và doanh nghiệp. Các khoản vay mua ô tô, thẻ tín dụng và nợ doanh nghiệp đều chịu lãi suất cao hơn.

Hãy nhìn vào trường hợp của Home Depot, tháng trước vừa bán một lô trái phiếu đáo hạn trong 10 năm với lãi suất 3,25% trị giá 1,25 tỷ USD. Nhà bán lẻ này bán trái phiếu 10 năm chỉ với lãi suất 1,875% vào khoảng 6 tháng trước đó.

Những nỗ lực trước đây của Fed nhằm nâng lãi suất kể từ khủng hoảng tài chính đều khiến thị trường hoảng loạn. Năm 2013, Chủ tịch Fed khi đó là ông Ben Bernake cho biết NHTW sẽ giảm quy mô của chương trình mua trái phiếu để giữ mức lãi suất thấp và gây ra tình trạng bán tháo trên thị trường trái phiếu. Năm 2018, Fed nâng lãi suất tổng cộng 4 lần, TTCK theo đó giảm 6% và Fed bắt đầu hạ lãi suất vào năm sau đó.

Greg McBride - CFO của Bankrate.com, cho biết: "Tăng trưởng kinh tế chậm lại là một mối rủi ro, nhưng đó là điều mà Fed phải chấp nhận. Lạm phát đang ở mức cao nhất trong 40 năm, nay đã đến thời điểm NHTW phải gắt gao hơn."

Người mua nhà không đủ tiền mua nhà

Hiện tại, không đối tượng nào nhận thấy rõ ảnh hưởng của lãi suất cao tới chi phí đi vay như người mua nhà ở Mỹ.

Khi Jennifer Osorio bắt đầu lên kế hoạch mua một ngôi nhà ở Houston vào đầu năm nay, cô nghĩ rằng mình sẽ phải trả lãi suất thế chấp là 3,5%. Tháng trước, khi cô sẵn sàng đưa ra đề nghị mua nhà, thì mức lãi suất thấp nhất cô nhận được là 4,99%.

Lãi suất cao hơn sẽ khiến Osorio phải trả thêm hàng trăm USD cho khoản thanh toán hàng tháng, trong khi cô kỳ vọng chỉ ở quanh mức 1.200 USD. Trước khi lãi suất tăng, cô đã cân nhắc những ngôi nhà lên tới 230.000 USD, còn hiện tại mức giá phù hợp là hơn 180.000 USD.

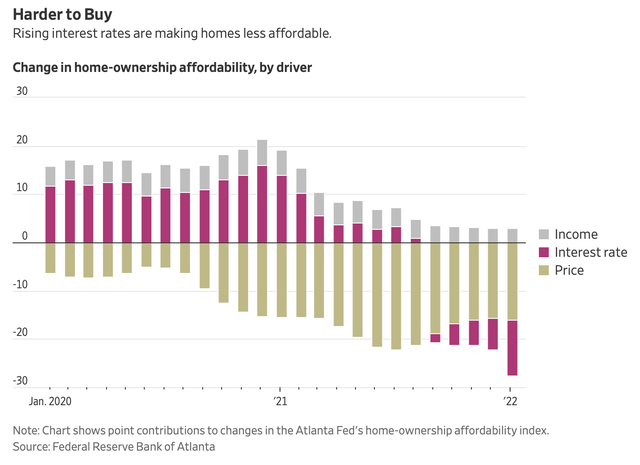

|

|

Khả năng chi trả nhà ảnh hưởng bởi những yếu tố: thu nhập, lãi suất và giá bất động sản. |

Giá này khiến lựa chọn của cô phải dừng lại ở những căn hộ chung cư, có diện tích nhỏ hơn với ngôi nhà Osorio dự định mua, hay thậm chí ở xa nơi làm việc của cô hơn. Osorio chia sẻ: "Thật là chán nản nhưng tôi không làm được gì nhiều. Tôi chỉ mong rằng thị trường sẽ hạ giá."

Nhìn chung, bối cảnh hiện tại được tạo ra có chủ đích. Fed nâng lãi suất để kiềm chế hoạt động vay nợ và do đó khiến nền kinh tế giảm tốc để kiểm soát lạm phát.

Lãi suất thế chấp 30 năm được đưa ra "neo" với lợi suất trái phiếu kho bạc 10 năm - vốn đang tăng cao do thị trường dự đoán lãi suất sẽ tăng trong tương lai. Hơn nữa, quyết định của Fed về việc giảm tỷ lệ nắm giữ trái phiếu thế chấp sẽ khiến các nhà phát hành trái phiếu phải đưa ra mức lợi suất cao hơn để thu hút nhà đầu tư.

Lãi suất tăng sẽ khiến các khoản thanh toán thế chấp hàng tháng - vốn đã ở mức cao nhất kể từ tháng 11/2008, nay còn khó chi trả hơn. Theo Fed Atlanta, một hộ gia đình Mỹ trung bình cần 34,2% tổng thu nhập để thanh toán các khoản thanh toán thế chấp cho một ngôi nhà có giá trung bình vào tháng 1. Con số này cao hơn so với mức 29% của 1 năm trước đó.

Lãi suất cao cũng ảnh hưởng đến khả năng chi trả của người mua. George Ratiu - nhà kinh tế cấp cao và điều hành bộ phận nghiên cứu kinh tế tại realtor.com cho biết: "Tiền lương không theo kịp tốc độ tăng gấp đôi của các loại chi phí và lãi thế chấp."

Tác động của lãi suất cao tùy thuộc vào loại khoản vay

Song, không phải khoản nợ nào cũng bị ảnh hưởng nghiêm trọng bởi việc Fed nâng lãi suất. Ví dụ, một số khoản nợ như thẻ tín dụng và khoản vay mà các công ty cổ phần tư nhân sử dụng để thực hiện các thương vụ M&A chỉ tăng cùng mức với lãi suất cho vay là từ 0,25-0,5%.

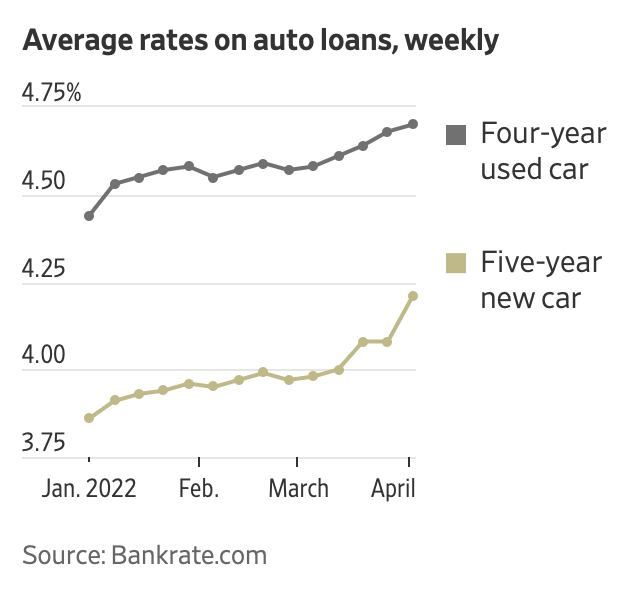

Nhiều khoản thế chấp, như vay để mua ô tô và trái phiếu doanh nghiệp sẽ bị ảnh hưởng nhiều hơn. Lãi suất trung bình đối với khoản vay mua ô tô mới kỳ hạn 5 năm đạt 4,21% vào đầu tháng 4, cao hơn mức 3,86% hồi đầu năm. Ngoài ra, lãi suất trái phiếu doanh nghiệp được xếp hạng thấp hơn đã tăng từ 4,2% lên 6,3%.

|

|

Lãi suất của khoản vay mua ô tô theo tuần. |

Theo hãng nghiên cứu và cung cấp thông tin Leveraged Commentary & Data, các doanh nghiệp đã phát hành 157 tỷ USD trái phiếu và các khoản vay nằm ngoài điểm đầu tư trong năm nay tính đến tháng 3. Con số này giảm 53% so với 1 năm trước và mức thấp nhất tính theo quý kể từ cuối năm 2019. Sự sụt giảm này diễn ra sau thời điểm "nhộp nhịp" vào cuối năm 2020 và suốt năm 2021. Nguyên nhân một phần là do các doanh nghiệp trả các khoản nợ cũ có chi phí cao hơn bằng trái phiếu và các khoản vay mới có chi phí thấp.

Hiện tại, lãi suất đối với các khoản nợ doanh nghiệp được xếp hạng thấp vẫn còn khá thấp so với thời gian trước đây. Dựa vào mức lãi suất thấp mà nhà đầu tư chấp nhận khi nắm giữ trái phiếu kho bạc, họ dường như không lo ngại về việc các doanh nghiệp đang gặp rủi ro về khả năng tiếp cận nguồn vốn.

Theo các chiến lược gia của Bank of America, nếu tốc độ phát hành trái phiếu không tăng vào giữa tháng 5, thì nhà đầu tư sẽ lo ngại hơn về việc các doanh nghiệp sẽ chứng kiến mức giá trái phiếu tăng quá cao đến mức không ai muốn mua và thiếu tiền mặt.

Trong khi đó, nợ thẻ tín dụng được "neo" với lãi suất cơ bản. Lãi suất phần trăm hàng năm (APR) mà người đi vay thường phải trả trên số dư bao gồm lãi suất cơ bản cùng một khoản tiền ký quỹ mà nhà cho vay thu thêm. APR của thẻ tín dụng ở mức trung bình là 16,4% vào ngày 6/4, còn ngày 5/1 là 16,3%.

Tuy nhiên, điều này không có nghĩa là người dùng thẻ tín dụng sẽ không bị ảnh hưởng khi lãi suất chuẩn cao hơn. Brian Riley - giám đốc dịch vụ tư vấn tín dụng tại công ty tư vấn nghiên cứu lĩnh vực thanh toán Mercator Advisory Group, cho biết lãi suất và giá tiêu dùng có thể sẽ tăng song song trong thời gian ngắn.

Theo Riley, người tiêu dùng có thể sử dụng thẻ tín dụng nhiều hơn để bù đắp cho tác động của lạm phát và lãi suất chuẩn cao hơn. Song, điều này có thể khiến các nhà cho vay thắt chặt điều kiện tín dụng. Ông nói: "Các nhà băng phải thận trong hơn nhiều. Họ sẽ không cho vay một cách mù quáng và bị cuốn vào cơn bão."

Theo Chi Lan

Nhịp sống kinh tế