Cuộc đua M&A ngành nước: BWE và DNP “ráo riết” gom công ty nước địa phương, REE vẫn “bình chân như vại”

Tiềm năng tăng trưởng rõ ràng nhờ nhu cầu phục hồi cùng làn sóng FDI và giá nước tăng hàng năm là động lực thúc đẩy BWE và DNP mạnh tay mua gom các công ty nước địa phương.

Ngành nước vốn được biết đến như nhóm cổ phiếu phòng thủ danh mục nhờ tăng trưởng ổn định và cổ tức đều đặn. Trong bối cảnh thị trường liên tục rung lắc mạnh gần vùng đỉnh, cổ phiếu nước lại càng được nhà đầu tư chú ý nhiều hơn, đặc biệt khi các thương vụ M&A trong ngành đang bắt đầu nóng lên.

Mới nhất, Nước – Môi trường Bình Dương (Biwase – mã BWE) đã công bố chủ trưởng đầu tư mua cổ phần của 2 công ty nước là Cấp thoát nước Cần Thơ (mã CTW) và Cấp nước Cần Thơ 2. Theo kế hoạch, Biwase dự kiến sẽ gom vào từ 20-50% số cổ phần có quyền biểu quyết tại 2 đơn vị trên. Sau khi hoàn thành việc mua vào, CTW và Cấp nước Cần thơ 2 sẽ trở thành công ty liên kết của Biwase.

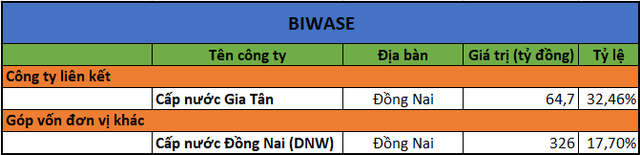

Với vốn hóa hơn 9.700 tỷ đồng, Biwase hiện là doanh nghiệp giá trị nhất ngành nước trên sàn chứng khoán. Tính đến cuối năm 2021, công ty đang đầu tư gần 400 tỷ đồng vào các các doanh nghiệp cùng ngành dưới dạng công ty liên kết là Cấp nước Gia Tân (tỷ lệ 32,46%) và góp vốn vào đơn vị khác là Cấp nước Đồng Nai (tỷ lệ 17,7%).

Cấp nước Đồng Nai (mã DNW) hiện đang giao dịch trên UpCOM với vốn điều lệ 1.200 tỷ đồng. Khoản đầu tư vào DNW của Biwase có giá gốc 236 tỷ đồng nhưng giá trị thị trường lên đến 564 tỷ đồng, tạm ghi lãi 238 tỷ đồng thời điểm cuối năm 2021. Đáng chú ý, DNW cũng đang đầu tư 43,8 tỷ đồng vào Cấp nước Gia Tân dưới dạng công ty liên kết.

Ngoài việc đầu tư vào các công ty nước địa phương tại Đồng Nai, Cần Thơ, Biwase cũng đang có kế hoạch mở rộng đầu tư sang các tỉnh lân cận như Bình Phước, Bến Tre...

|

|

Nguồn: Biwase |

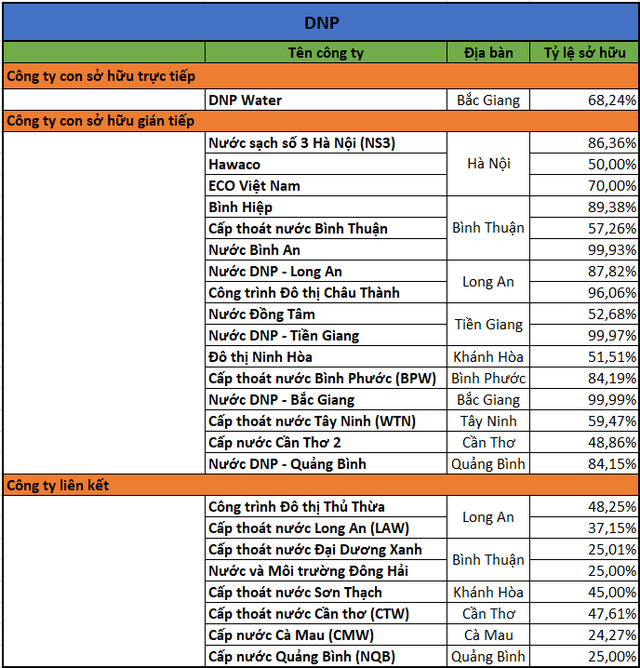

Trước đó vào ngày 14/3, DNP Water - công ty con của Nhựa Đồng Nai (mã DNP) đã mua hơn 4,5 triệu cổ phiếu của Nước sạch Bắc Giang (mã BGW). Sau giao dịch, DNP Water đã trở thành cổ đông lớn của BGW với tỷ lệ sở hữu gần 25% dù trước đó không nắm giữ cổ phiếu.

Thời điểm cuối năm 2021, DNP còn sở hữu cổ phần của một loạt doanh nghiệp ngành nước dưới dạng công ty con sở hữu gián tiếp và công ty liên kết tại địa bàn nhiều tỉnh, thành phố như Hà Nội, Bắc Giang, Bình Thuận, Long An,... trong đó có nhiều công ty đang giao dịch trên sàn chứng khoán (chủ yếu là UpCOM) như NS3, BPW, WTN, LAW, CTW, CMW, NQB.

|

|

Nguồn: DNP |

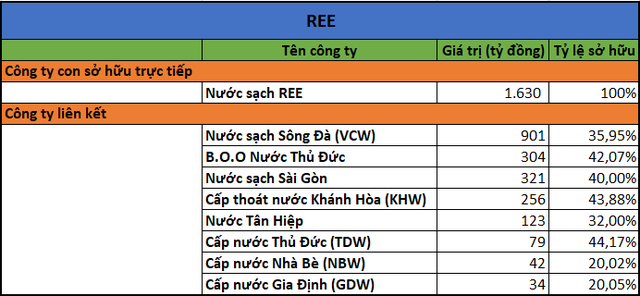

Khác với BWE và DNP, "ông trùm" Cơ điện lạnh (mã REE) lại chưa có động thái mở rộng mạng lưới ngành nước sau khi tái cấu trúc theo mô hình Holdings vào cuối năm 2020 và tách bạch 3 lĩnh vực hoạt động chính gồm Năng lượng – Nước – Bất động sản.

Sau khi chuyển hình thức từ CTCP Nước sạch REE sang Công ty TNHH Nước sạch REE (vốn điều lệ 1.630 tỷ đồng), REE cũng chuyển nhượng 8 công ty trong lĩnh vực cấp nước cho doanh nghiệp này gồm B.O.O Thủ Đức, Nước sạch Sài Gòn, Nước Tân Hiệp, VCW, KHW, TDW, NBW, GDW.

Từ đó đến nay, danh sách các công ty liên kết trong ngành nước của REE không thay đổi tuy nhiên tổng giá trị đầu tư (bao gồm cả phần lũy kế lợi nhuận) tính đến cuối năm 2021 đã lên đến hơn 2.000 tỷ đồng.

|

|

Nguồn: REE |

Tiềm năng tăng trưởng rõ ràng của ngành nước có thể là chất xúc tác thúc đẩy các thương vụ M&A ngành nước trong thời gian tới. Các doanh nghiệp lớn trong ngành đương nhiên sẽ không muốn bỏ qua cơ hội mở rộng mạng lưới ra những địa bàn có dư địa tăng trưởng cao về nhu cầu nước sạch.

Tăng trưởng ổn định nhờ nhu cầu phục hồi và giá nước tăng hàng năm

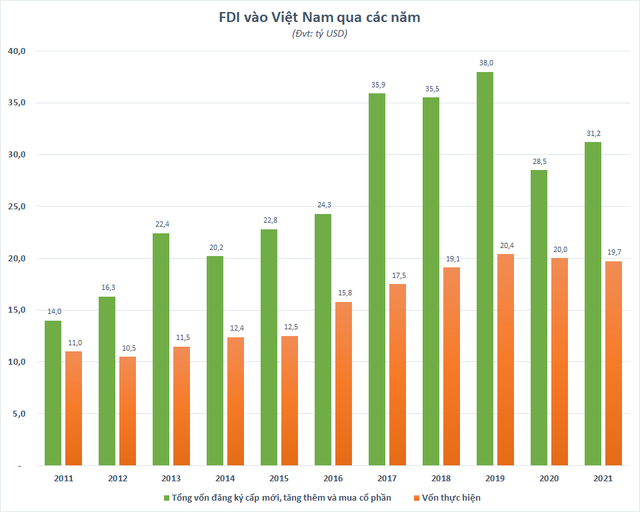

Triển vọng ngành nước năm 2022 sẽ được hỗ trợ bởi điểm sáng thu hút vốn đầu tư nước ngoài (FDI). Theo số liệu từ Cục Đầu tư nước ngoài (Bộ Kế hoạch và Đầu tư), tổng vốn đầu tư trực tiếp nước ngoài (FDI) đăng ký vào Việt Nam năm 2021 đã tăng 9,2% so với năm 2020, đạt 31,15 tỷ USD. Trong đó, vốn đầu tư trực tiếp nước ngoài thực hiện tại Việt Nam đạt 19,74 tỷ USD.

Tính đến 20/2/2022, tổng vốn đăng ký cấp mới, điều chỉnh và góp vốn mua cổ phần, mua phần vốn góp của nhà đầu tư nước ngoài đạt gần 5 tỷ USD, bằng 91,5% so với cùng kỳ năm 2021. Vốn thực hiện của dự án đầu tư nước ngoài trong hai tháng đầu năm 2022 ước đạt 2,68 tỷ USD, tăng 7,2% so với cùng kỳ.

Nguồn vốn FDI mạnh mẽ vào Việt Nam được dự báo sẽ thúc đẩy tăng trưởng mạnh mẽ của ngành công nghiệp và sản xuất chế biến - chế tạo. Theo VSCS, sự tăng trưởng này cuối cùng sẽ dẫn đến tiêu thụ nước có khả năng phục hồi.

Tiêu biểu như khoản đầu tư 1 tỷ USD của LEGO vào tỉnh Bình Dương để xây dựng nhà máy tại KCN VSIP 3. VCSC tin rằng BWE sẽ được hưởng lợi từ nhu cầu nước sinh hoạt cao hơn khi công nhân mới di chuyển đến làm việc cho LEGO. Bên cạnh đó, dự án sân bay quốc tế Long Thành dự kiến đi vào hoạt động trong giai đoạn 2025-2026 sẽ dẫn đến tiềm năng nhu cầu nước sạch tăng mạnh tại tỉnh Đồng Nai – địa bàn BWE và TDM có lợi thế nhờ cổ phần tại DNW.

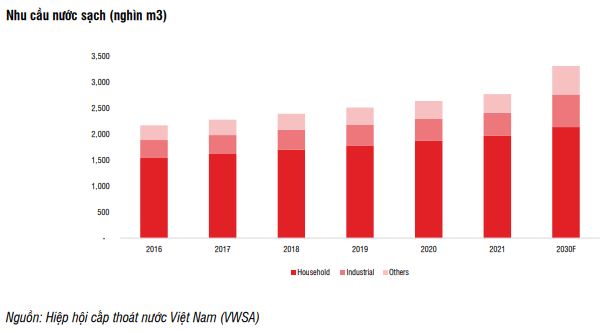

Trong khi đó, SSI Research cho rằng nhu cầu tiêu thụ nước có thể tăng ổn định 6% mỗi năm. Theo quy hoạch ngành nước đến 2030, tiêu thụ nước sẽ đạt 105-110 lít/người/ngày trong 2021 lên 120 lít/người/ngày đến 2030. Tỷ lệ người dân tại khu vực nông thôn được cấp nước sạch qua hệ thống ước tính tăng từ 43,5% hiện tại lên 47% đến 2030.

Theo bộ phận phân tích này, kết quả hoạt động các công ty phân phối nước sẽ tiếp tục cải thiện. Tỷ lệ thất thoát nước trung bình ước tính giảm từ 19,5% trong 2021 lên 18,7% trong 2022, do các công ty nước nâng cấp hệ thống giảm thất thoát nước, nhằm cải thiện mạng lưới đường ống nước sạch cho người tiêu dùng.

Ngoài ra, giá bán trung bình nước sạch có thể tăng 3-5% tùy thuộc địa phương sẽ hỗ trợ lợi nhuận các doanh nghiệp ngành nước. Cụ thể, Bình Dương và TP.HCM tăng 5% giá bán lẻ nước sạch trong tháng 1/2022. Đối với Hà Nội, sau khi Nhà máy nước mặt Sông Đuống đi vào hoạt động trong năm 2020, giá nước sạch đã tăng sau thời giai dài đi ngang từ 2015. Giá nước công nghiệp sẽ tiếp tục tăng do nhu cầu tăng từ các KCN lớn.