Cơ hội nào dành cho HND, BWE và REE?

Các công ty chứng khoán (CTCK) khuyến nghị mua HND do vẫn duy trì lợi thế cạnh tranh nhờ vận hành hai nhà máy điện trẻ với công suất ổn định; mua BWE nhờ được hưởng lợi từ quá trình đô thị hoá và công nghiệp hoá nhanh chóng tại Việt Nam và tiềm tăng tăng trưởng lợi nhuận từ các công ty liên doanh/liên kết (thông qua các thương vụ M&A); mua REE nhờ đầu tư danh mục trọng tâm vào lĩnh vực tiện ích.

Cơ hội nào dành cho HND, BWE và REE?

Mua HND giá 20,500 đồng/cp cho tầm nhìn 1 năm

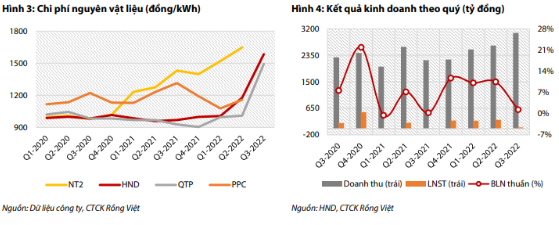

Quý 3/2022, CTCP Nhiệt điện Hải Phòng (UPCoM: HND ) ghi nhận sản lượng điện đạt 1.57 tỷ kWh, giảm 8% so với cùng kỳ. Mặc dù sản lượng điện thương phẩm thấp hơn so với cùng kỳ 137 triệu kWh, nhưng giá than tăng cao dẫn tới giá Pc tăng và doanh thu thuần đạt 3,070 tỷ đồng, tăng 40% so với cùng kỳ.

Lợi nhuận sau thế (LNST) đạt 41 tỷ đồng, gấp 5.6 lần so với mức nền thấp quý 3/2021, trong đó có 27.7 tỷ đồng không đến từ hoạt động kinh doanh cốt lõi. LNST cũng không cải thiện đáng kể dù HND giãn khấu hao trong kỳ. Đồng thời, Công ty cũng ghi nhận lỗ tỷ giá ròng là 39.4 tỷ đồng do tỷ giá USD /VND tăng cao.

Lũy kế 9 tháng đầu năm, HND thu về 8,273 tỷ đồng doanh thu thuần, tăng 22% so với cùng kỳ và 578 tỷ đồng lợi nhuận trước thuế, tăng 216%; thực hiện lần lượt 78% và 97% kế hoạch doanh thu và lợi nhuận năm đề ra.

Theo CTCK Rồng Việt (VDSC), HND đang gặp khó khăn trong ngắn hạn do giá than tăng cao; lỗ tỷ giá do tỷ giá USD /VND leo thang và điều kiện thủy văn không thuận lợi cho các nhà máy nhiệt điện.

Tuy nhiên, HND vẫn duy trì lợi thế cạnh tranh nhờ vận hành hai nhà máy điện trẻ với công suất ổn định, và được kỳ vọng sẽ có tỷ lệ huy động cao khi đợt El Nino đến vào năm sau.

Hiện tại, VDSC đang duy trì dự báo doanh thu của HND năm 2022 đạt 10,946 tỷ đồng, tăng 21% so với cùng kỳ và lợi nhuận sau thuế là 751 tỷ đồng, tăng 65%.

Năm 2023, VDSC ước tính HND sẽ cung cấp sản lượng điện, khoảng 7.2 tỷ kWh, tăng 3% so với cùng kỳ, theo dó doanh thu và lợi nhuận sau thuế lần lượt là 11,532 tỷ đồng (tăng 5.4%) và 1,009 tỷ đồng (tăng 34.4%).

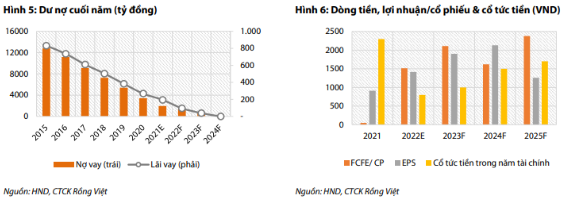

Bên cạnh đó, VDSC cũng kỳ vọng HND sẽ trả cổ tức tiền mặt bằng phần lớn lợi nhuận khi có dòng tiền mạnh sau khi hoàn tất thanh toán nợ vào năm 2024. Tỷ lệ EV/EBITDA 2022 và 2023 tương ứng ở mức 4.4 lần và 3.4 lần, khá hấp dẫn, với tỷ suất cổ tức đáng kể trong chu kỳ El Nino sắp tới.

Kết luận, VDSC khuyến nghị mua cổ phiếu HND với giá trị hợp lý là 20,500 đồng/cp cho tầm nhìn 1 năm.

Xem thêm tại đây .

Mua BWE với giá mục tiêu 70,902 đồng/cp

Theo CTCK Yuanta Việt Nam ( YSVN ), CTCP Nước - Môi trường Bình Dương ( HOSE : BWE ) là doanh nghiệp có năng lực cấp nước lớn thứ ba tại Việt Nam với công suất thiết kế là 760,000 m3/ngày đêm (tối đa là 997.000 m3).

Địa bàn hoạt động chính của Công ty là tại tỉnh Bình Dương, nơi có tốc độ đô thị hóa nhanh nhất cả nước với tỷ lệ đô thị hoá là 83%. BWE còn vận hành hệ thống quản lý và xử lý nước thải, chất thải.

BWE đang mở rộng địa bàn hoạt động sang các tỉnh/thành khác thông qua M&A. Trong đó, Công ty đã mở rộng công suất cấp nước thêm 69% so với năm 2020, lên 760,000 m3/ngày đêm và lắp đặt thêm 100km đường ống cấp nước tính từ đầu năm 2022 đến nay, tăng 10% so với cùng kỳ.

Bên cạnh đó, BWE đã mua lại 24.65% cp tại CTCP Cấp thoát nước Cần Thơ (UPCoM: CTW ) và 48.86% cp tại CTCP Nước Cần Thơ 2. Sau khi mua lại, BWE quản lý thêm 200,000 m3/ngày đêm.

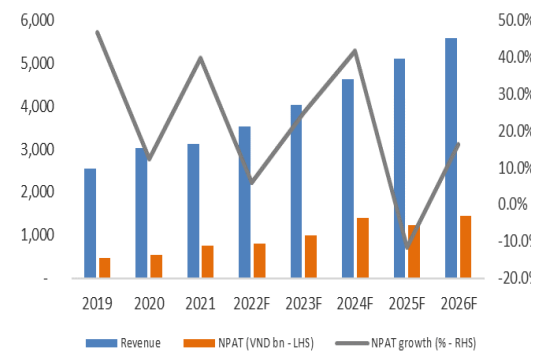

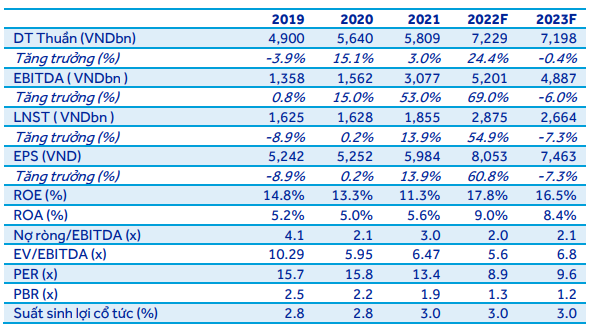

Trong giai đoạn 2021-2026, Yuanta kỳ vọng doanh thu của BWE sẽ tăng trưởng với CAGR là 12.3%/năm do kỳ vọng nhu cầu tăng trưởng ổn định và giá bán bình quân tăng. Ngoài ra, BWE đã không ngừng mở rộng năng lực cung cấp và xử lý nước, cũng như mở rộng hệ thống phân phối nước để có thể đáp ứng nhu cầu tốt hơn.

|

|

Dự phóng tình hình tài chính của BWE Nguồn: BWE, Yuanta Việt Nam |

Đáng chú ý, BWE là một trong những công ty cung cấp nước được niêm yết có khả năng sinh lời tốt nhất tại Việt Nam. Vào năm 2021, tỷ lệ ROE của công ty là 20.4%, cải thiện đáng kể so với năm 2017 (khi đó tỷ lệ ROE chỉ đạt 6.7%).

Do đó, Yuanta kỳ vọng tỷ lệ ROE của BWE vẫn sẽ duy trì ở ngưỡng ~20% trong tương lai nhờ vào hiệu quả sử dụng tài sản được cải thiện dù tỷ lệ đòn bẩy giảm. Công suất mới tăng thêm được sử dụng thúc đẩy tăng doanh thu cũng như hiệu quả sử dụng tài sản.

Thêm vào đó, khả năng thanh toán của BWE vẫn ổn định do Công ty không phụ thuộc vào nợ ngắn hạn. Vì vậy, Yuanta đánh giá biên lợi nhuận ròng của BWE sẽ tiếp tục duy trì quanh ngưỡng 20% trong giai đoạn dự báo.

Từ những ý kiến trên, Yuanta khuyến nghị mua cổ phiếu BWE với giá mục tiêu 70,902 đồng/cp. Tuy nhiên, cần lưu tới ý rủi ro ô nhiễm nguồn nước; rủi ro về chính sách xác định giá bán nước và lạm phát chi phí đẩy cao.

Xem thêm tại đây .

Mua REE : Giá mục tiêu 93,209 đồng/cp

Năm 2022 là năm thứ hai CTCP Cơ Điện Lạnh ( HOSE : REE ) tái cấu trúc và hoạt động theo hình thức Holding. Vào năm 2020, Công ty đã thành lập các công ty con và công ty liên kết phù hợp với các lĩnh vực chiến lược nhằm hoàn thiện bộ máy quản lý, tiếp quản danh mục phân bổ của REE và tiếp tục phát triển theo 4 hạng mục chính gồm: Cơ điện lạnh ( REE M&E), Điện ( REE Energy), Nước ( REE Water) và bất động sản ( REE Land).

Theo CTCK ACB (ABSC), REE sở hữu danh mục năng lượng đa dạng hấp dẫn bao gồm thủy điện, nhiệt điện than, năng lượng gió và năng lượng mặt trời, đã thay thế mảng M&E để trở thành trọng tâm trong định hướng dài hạn.

Trong tương lai, Công ty sẽ đặt ưu tiên cao hơn vào năng lượng tái tạo và giảm sự phụ thuộc vào nhiên liệu hóa thạch (đặc biệt là nhà máy nhiệt điện đốt than), tuân theo cam kết không phát thải carbon vào năm 2050 tại hội nghị Biến đổi khí hậu của Liên hợp quốc (COP26) năm 2021 và Nghị quyết của Bộ Chính trị 55-NQ /TW về Định hướng Chiến lược Phát triển Năng lượng Quốc gia của Việt Nam. Năm 2022, REE đặt mục tiêu bổ sung thêm 100MW công suất nhà máy điện gió.

Mặt khác, biên lợi nhuận ròng của REE đã được cải thiện và lợi nhuận sau thuế ổn định hơn do mảng năng lượng đã vượt M&E trở thành mảng kinh doanh chính. Trong năm 2022, ACBS kỳ vọng lợi nhuận sau thuế của REE sẽ tăng trưởng ấn tượng nhờ nhà máy thủy điện mới Thượng Kon Tum - VSH (220MW) đi vào hoạt động từ quý 4/2021, nâng công suất của VSH lên gần ba lần, và ảnh hưởng của La Nina dài hơn dự kiến. Lĩnh vực này được dự đoán là chất xúc tác góp phần chính cho sự tăng trưởng của REE vào năm 2022.

Ngoài ra, REE còn sở hữu tòa nhà văn phòng cho thuê 145,000 m2, mang lại nguồn thu nhập và dòng tiền ổn định hơn so với các ngành nghề kinh doanh có nhiều biến động. Năm 2021, mảng BĐS đạt 896 tỷ đồng doanh thu và 461 tỷ đồng lợi nhuận sau thuế. Công ty hiện đang mở rộng phân khúc này với dự án Etown 6, thêm 40,000 m2 và dự kiến hoàn thành vào quý 4/2023.

Mảng M&E dự kiến sẽ có kết quả hoạt động tốt hơn vào năm 2022 do kết quả năm 2021 bị ảnh hưởng mạnh bởi sự chậm lại trong phát triển bất động sản do tác động của các biện pháp phòng ngừa COVID-19

ACBS kỳ vọng mặc dù REE có thể không phải là Công ty có tốc độ tăng trưởng nhanh nhưng có thể đạt 15% - 20% lũy kế hàng năm.

|

|

Dự phóng kết quả kinh doanh của REE Nguồn: ACBS |

Với dự báo trên, ACBS khuyến nghị mua cổ phiếu REE với giá mục tiêu là 93,209 đồng/cp, chiếm 32.5% tổng lợi nhuận kỳ vọng nhờ đầu tư danh mục trọng tâm vào lĩnh vực tiện ích.

Song song đó, vấn đề rủi ro cần lưu ý là nợ ròng của REE hiện đang là 11,468 tỷ đồng, tương đương 66.3% Vốn chủ sở hữu. Đây được coi là rủi ro chính đối với REE vì trong giai đoạn lãi suất tăng cao sẽ làm gia tăng chi phí nợ vay của Công ty.

Xem thêm tại đây .

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thế Mạnh