Chứng khoán phái sinh Tuần 12-16/09/2022: Chờ đợi tín hiệu tuần đáo hạn phái sinh

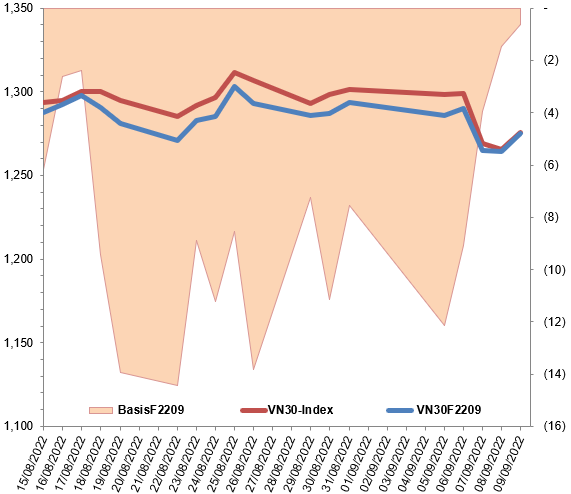

Các hợp đồng tương lai đồng loạt tăng điểm trong phiên giao dịch ngày 09/09/2022. Basis hợp đồng VN30F2209 thu hẹp so với phiên trước và đạt giá trị -0.64 điểm. Điều này cho thấy nhà đầu tư đã bớt bi quan hơn về triển vọng của VN30-Index.

Chứng khoán phái sinh Tuần 12-16/09/2022: Chờ đợi tín hiệu tuần đáo hạn phái sinh

I. HỢP ĐỒNG TƯƠNG LAI CỦA CHỈ SỐ THỊ TRƯỜNG CHỨNG KHOÁN

I.1. Diễn biến thị trường

Trong tuần qua (05-09/09/2022), hợp đồng VN30F2209 tiếp tục biến động giằng co trong những ngày đầu tuần. Tuy nhiên, cú sụt giảm bất ngờ sau đó kéo hợp đồng giảm sâu. Mãi cho đến phiên cuối tuần khi lực cầu tăng mạnh mới giúp F2209 thu hẹp bớt phần nào đà giảm trước đó.

Đồ thị intraday của VN30F2209 trong giai đoạn 05-09/09/2022

Nguồn: https:// stockchart.vietstock.vn /

Biến động VN30F2209 và VN30-Index

Nguồn: VietstockFinance

Lưu ý: Basis được tính theo công thức sau: Basis = Giá hợp đồng tương lai - VN30-Index

Khối lượng và giá trị giao dịch của thị trường phái sinh lần lượt giảm 15.53% và 15.59% so với phiên ngày 08/09/2022. Khối ngoại bán ròng trong suốt cả tuần với tổng khối lượng bán ròng trong phiên giao dịch cuối tuần đạt 1,894 hợp đồng.

Biến động khối lượng giao dịch ngày của thị trường phái sinh

Nguồn: VietstockFinance

I.2. Định giá các hợp đồng tương lai

Dựa trên phương pháp định giá hợp lý với thời điểm khởi đầu ngày 12/09/2022, khung giá hợp lý của các hợp đồng tương lai đang được giao dịch trên thị trường được thể hiện như sau:

Nguồn: VietstockFinance

Lưu ý: Chi phí cơ hội trong mô hình định giá được điều chỉnh để phù hợp với thị trường Việt Nam. Cụ thể, lãi suất tín phiếu phi rủi ro (tín phiếu Chính phủ) sẽ được thay thế bằng lãi suất tiền gửi trung bình của các ngân hàng lớn với sự hiệu chỉnh kỳ hạn phù hợp với từng loại hợp đồng tương lai.

I.3. Phân tích kỹ thuật VN30-Index

Trong phiên giao dịch ngày 09/09/2022, VN30-Index hình thành mẫu hình nến Hammer sau khi test đường SMA 50 ngày chứng tỏ tâm lý thị trường đã bớt bi quan hơn trong ngắn hạn

Khối lượng giao dịch tăng lên trên mức trung bình 20 ngày cho thấy dòng tiền chờ bắt đáy đang có dấu hiệu xuất hiện trong giai đoạn này.

Tuy nhiên, chỉ báo MACD và chỉ báo Stochastic Oscillator vẫn chưa cho tín hiệu lạc quan. Điều này thể hiện rủi ro điều chỉnh của thị trường là vẫn còn.

Nguồn: VietstockUpdater

II. HỢP ĐỒNG TƯƠNG LAI CỦA THỊ TRƯỜNG TRÁI PHIẾU

Dựa trên phương pháp định giá hợp lý với thời điểm khởi đầu ngày 12/09/2022, khung giá hợp lý của các hợp đồng tương lai đang được giao dịch trên thị trường được thể hiện như sau:

Nguồn: VietstockFinance

Lưu ý: Chi phí cơ hội trong mô hình định giá được điều chỉnh để phù hợp với thị trường Việt Nam. Cụ thể, lãi suất tín phiếu phi rủi ro (tín phiếu Chính phủ) sẽ được thay thế bằng lãi suất tiền gửi trung bình của các ngân hàng lớn với sự hiệu chỉnh kỳ hạn phù hợp với từng loại hợp đồng tương lai.

Theo định giá trên thì GB05F2209, GB05F2212 và GB05F2303 hiện đang có giá khá hấp dẫn. Nhà đầu tư có thể tập trung chú ý và mua vào hai hợp đồng này trong thời gian tới do các hợp đồng tương lai này đang có giá hời nhất trên thị trường.

Bộ phận Phân tích Kinh tế & Chiến lược Thị trường, Phòng Tư vấn Vietstock