Bộ đôi quỹ ngoại tỷ đô không thể thiếu của những đợt IPO hot nhất 5 năm qua: Từ Novaland, Vietjet, FRT đến Hưng Thịnh...

Không hẹn mà gặp, trong nhiều năm qua, hai quỹ đầu tư tỷ USD đều cùng tham gia rót vốn vào giai đoạn các doanh nghiệp "rục rịch" lên kế hoạch chào bán cổ phiếu ra công chúng.

Mới đây, sau thông tin Vietnam Opportunity Fund (VOF) - quỹ lớn nhất do VinaCapital quản lý cho biết đã hoàn tất đầu tư 25 triệu USD vào CTCP Hưng Thịnh Land, chúng tôi ước tính cả VinaCapital và Dragon Capital đã cùng rót 103 triệu USD vào doanh nghiệp này để nắm cổ phần.

Cụ thể, theo thông tin cập nhật trên Cổng thông tin quốc gia về đăng ký doanh nghiệp, Hưng Thịnh Land vừa đón thêm 4 cổ đông ngoại nắm giữ 5% cổ phần. Trong đó, pháp nhân trực thuộc VOF - Vietnam Master Holding 2 Limited – nắm giữ 11,5 triệu cổ phiếu, tương đương 1,23% vốn. Giả định toàn bộ 25 triệu USD của VOF được dùng để mua 11,5 triệu cổ phiếu thì giá mỗi cổ phiếu Hưng Thịnh Land ở mức 2,17 USD, tương đương 50.000 đồng/cp.

Cũng tại mức giá này thì số tiền nhóm Dragon Capital chi ra là 78 triệu USD, bởi ba nhà đầu tư ngoại còn lại ở Hưng Thịnh Land đều là những tổ chức liên quan đến Dragon Capital, gồm VEIL, DC Developing Markets Strategies và Hanoi Investments Holdings, sở hữu 35,88 triệu cổ phiếu.

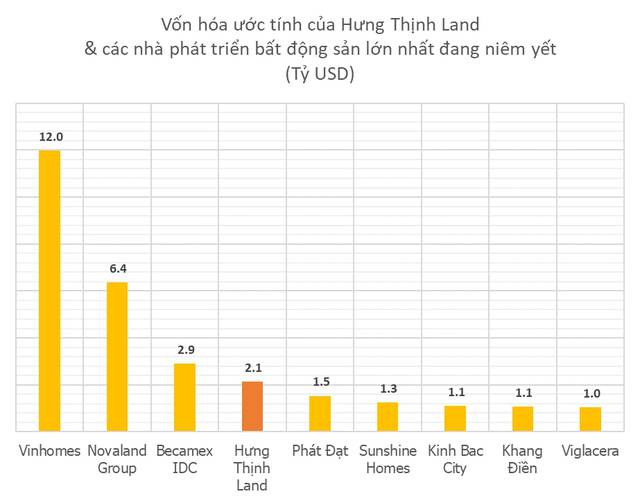

Đáng chú ý, VOF tiết lộ, Hưng Thịnh Land hiện đang có kế hoạch chào bán cổ phiếu ra công chúng (IPO) và niêm yết trên Sở Giao dịch Chứng khoán TP.HCM (HOSE) vào năm 2023. Quỹ nhấn mạnh sau niêm yết, Hưng Thịnh Land được kỳ vọng sẽ trở thành nhà phát triển bất động sản lớn thứ ba trên HOSE, theo sau Vinhomes (VHM) và Novaland (NVL), thậm chí có tiềm năng nằm trong nhóm chỉ số VN30-Index.

Với kế hoạch này, Hưng Thịnh Land cũng vừa tăng vốn điều lệ lên gần 9.853 tỷ đồng, nâng vốn hóa ở thời điểm hiện tại lên tương đương 2,1 tỷ USD, xếp sau Vinhomes, Novaland, Becamex IDC và vượt những tên tuổi lớn khác trong ngành như Phát Đạt, Sunshine Homes, Kinh Bắc City, Khang Điền...

Có thể thấy, sự có mặt cùng lúc của hai quỹ tỷ USD ở Hưng Thịnh Land tại thời điểm này không phải là ngẫu nhiên khi 5 năm qua, Dragon Capital và VinaCapital đã nhiều lần không hẹn mà gặp, đều cùng tham gia đầu tư vào giai đoạn pre-list (chào bán cổ phần trước niêm yết) của các doanh nghiệp lớn đã “chốt” kế hoạch chào bán cổ phiếu ra công chúng.

Kết quả là màn niêm yết của những gương mặt được hai quỹ này quan tâm đều được xem là những thương vụ IPO lớn trên thị trường chứng khoán.

Năm 2015, Novaland đã huy động gần 50 triệu USD, trong đó có 3 nhà đầu tư là Dragon Capital, VinaCapital và một nhà đầu tư tài chính trong nước tham gia cùng đợt phát hành cổ phần ưu đãi chuyển đổi. Cụ thể, VinaCapital thông qua quỹ VOF, đã đầu tư 15 triệu USD vào chương trình cổ phiếu chuyển đổi 47 triệu USD của Novaland, còn con số của Dragon Capital không được tiết lộ.

Một năm sau đó, ngày 28/12/2016, gần 600 triệu cổ phiếu NVL của Novaland chính thức niêm yết với giá tham chiếu là 50.000 đồng/cp. Trong ngày đầu niêm yết, cổ phiếu NVL tăng kịch trần, lên 60.000 đồng/cp, đưa Tập đoàn Novaland trở thành đơn vị có vốn hóa lớn thứ 2 trong số những doanh nghiệp bất động sản niêm yết tại HOSE thời điểm đó, khoảng 1,6 tỷ USD.

Không chỉ dừng lại ở bất động sản hay bán lẻ, hai quỹ này cũng cùng tham gia vào đợt IPO của Vietjet khi hãng hàng không này tiến hành chào bán 44,8 triệu cổ phần vào đầu năm 2017. Đợt IPO của VietJet đã thu về 170 triệu USD.

Cả VOF và VEIL khi đó đều đầu tư hàng chục triệu USD vào hãng hàng không giá rẻ này.

Trước tiềm năng lớn của ngành bất động sản, hai quỹ này tiếp tục đầu tư vào CenLand sau đó. Tháng 4/2018, quỹ VOF đã đầu tư 10 triệu USD vào công ty môi giới BĐS CenLand với tỷ lệ cổ phần là 12%. Khoản đầu tư này bao gồm các điều khoản về hiệu quả hoạt động và cam kết niêm yết cổ phiếu trong quý 3/2018. Trước đó, Dragon Capital cũng chi ra 11 triệu USD để sở hữu 13% cổ phần Cenland.

Sau đó ngày 5/9/2018, gần 50 triệu cổ phiếu CRE của Cen Land chính thức niêm yết trên HOSE với giá tham chiếu trong phiên giao dịch đầu tiên là 50.000 đồng/cp.

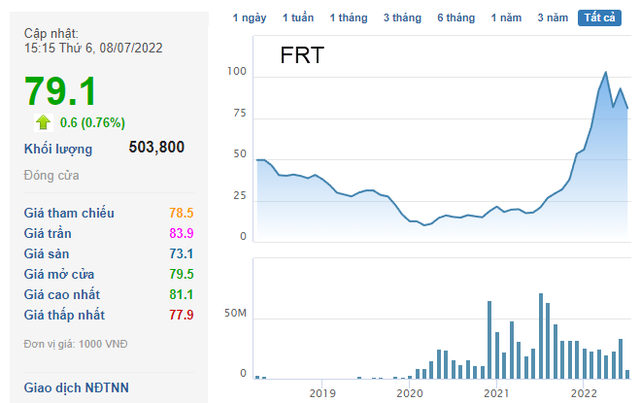

Ngoài ra ở thị trường bán lẻ, vào tháng 8/2017, các quỹ thuộc Dragon Capital và VinaCapital cũng mua 6 triệu cổ phiếu tại Công ty cổ phần Bán lẻ kỹ thuật số FPT (FPT Retail) từ Tập đoàn FPT. Dragon Capital nắm giữ 20% cổ phần và VinaCapital có 15% cổ phần, trở thành hai cổ đông ngoại duy nhất của nhà bán lẻ này.

Đến ngày 26/4/2018, 40 triệu cổ phiếu FRT chính thức niêm yết trên HOSE với giá tham chiếu 125.000 đồng/cp, vốn hóa thị trường của FRT tính theo giá tham chiếu vào khoảng 5.000 tỷ đồng.

Dù từng rất được kỳ vọng nhưng sau khi lên sàn, cổ phiếu FRT đã có 2 năm thoái trào, đỉnh điểm có lúc mất đến 80% giá trị. Sau đó, FRT có đà tăng ấn tượng năm 2021 tuy nhiên hiện 2 quỹ đã thoái phần lớn trước đà tăng này.

Hiện nay tại Việt Nam, Dragon Capital và VinaCapital là những nhà đầu tư tài chính nước ngoài lớn nhất nếu xét về quy mô quản lý và tư vấn các quỹ đầu tư cổ phiếu. Hai quỹ này đang quản lý hàng tỷ USD và tham gia rót vốn vào nhiều doanh nghiệp có vốn hóa thị trường lớn trong nước.

Tất nhiên bên cạnh những thương vụ pre-list cùng tham gia với nhau thì cũng có những thương vụ lớn mà chỉ 1 trong 2 quỹ xuất hiện như Đất Xanh Services (DXS) - thương vụ IPO đáng chú ý hiếm hoi của năm 2021 chỉ có VinaCapital xuất hiện.